|

|

МЕНЮ

|

Дипломная работа: Анализ финансового состояния и устранение узких мест в финансово-хозяйственной деятельности организацииДля характеристики финансовой ситуации на предприятии существует четыре типа финансовой устойчивости. При определении типа финансовой устойчивости рассчитывается трехфакторный показатель, который имеет следующий вид: М=±Ес,±Ет,±Ее. 1) абсолютная финансовая устойчивость (трехфакторный показатель типа финансовой устойчивости имеет следующий вид: М=1,1,1). Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т.е. организация не зависит от внешних кредиторов. Такая ситуация встречается крайне редко. Более того, она вряд ли может рассматриваться как идеальная, поскольку означает, что руководство компании не умеет, не желает, или не имеет возможности использовать внешние источники средств для основной деятельности. 2) нормальная финансовая устойчивость (показатель типа финансовой устойчивости имеет следующий вид: М=0,1,1). В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных средств также и долгосрочные привлеченные средства. Такой тип финансирования запасов является «нормальным» с точки зрения финансового менеджмента. Нормальная финансовая устойчивость является наиболее желательной для предприятия. 3) неустойчивое финансовое положение (показатель типа финансовой устойчивости имеет следующий вид: М=0,0,1), характеризуемое нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности, ускорения оборачиваемости запасов. Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции. 4) кризисное финансовое состояние (показатель типа финансовой устойчивости имеет следующий вид: М=0,0,0), при котором предприятие находится на грани банкротства, т. к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд. Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором – величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний будут: пополнение источников формирования запасов и оптимизация их структуры, а также обоснованное снижение уровня запасов. Оценка финансовой устойчивости исходит из степени покрытия основных средств и иных внеоборотных активов источниками средств. Все относительные показатели финансовой устойчивости можно разделить на две группы. Первая группа – показатели, определяющие обеспеченность оборотных средств: 1. Коэффициент обеспеченности собственными средствами (Косс):

характеризует степень обеспеченности состояния предприятия, необходимую для финансовой устойчивости. 2. Коэффициент обеспеченности материальных запасов собственными средствами (Комз):

определяет, в какой степени материальные запасы покрыты собственными средствами и нуждаются ли в привлечении заемных средств. 3. Коэффициент маневренности собственного капитала (Км):

показывает, насколько мобильны собственные источники средств с финансовой точки зрения: чем больше, тем лучше финансовое состояние. Вторая группа – показатели, определяющие состояние основных средств и степень финансовой независимости: 1. Индекс постоянного актива (Кп.а.):

показывает долю основных средств и внеоборотных активов в источниках собственных средств. 2. Коэффициент долгосрочного привлечения заемных средств (Кд.п.):

оценивает, насколько интенсивно предприятие использует заемные средства для обновления и расширения производства (если капиталовложение, осуществленное за счет кредитования, приводит к существенному росту пассива, то использование целесообразно). 3. Коэффициент износа (Ки):

Данный коэффициент не должен превышать 0,5. 4. Коэффициент реальной стоимости имущества (Крси):

показывает, какую долю в стоимости имущества составляют средства производства, уровень производственного потенциала предприятия, обеспеченность производственными средствами (норма 0,5). 5. Коэффициент автономии (финансовой независимости или концентрации собственного капитала) (Кавт):

означает, что все обязательства предприятия могут быть покрыты собственными средствами. Рост данного коэффициента означает рост финансовой независимости. 6. Коэффициент соотношения заемных и собственных средств (коэффициент финансового риска) (Кссз):

Рост в динамике свидетельствует об усилении зависимости предприятия от привлеченного капитала. 7. Коэффициент финансовой устойчивости – показывает, какая часть актива финансируется за счет устойчивых источников. Рассчитывается как отношение: (Итог по разделу III <Капитал и резервы> + Итог по разделу IV Долгосрочные пассивы) / Баланс.

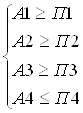

1.3.2 Анализ ликвидности и платежеспособности организации Потребность в анализе ликвидности баланса возникает в условиях рынка с усилением финансовых ограничений необходимостью оценки кредитоспособности предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы организации разделяются на следующие группы: А1 – наиболее ликвидные активы – денежные средства предприятия и краткосрочные финансовые вложения (ценные бумаги); А2 – быстрореализуемые активы – дебиторская задолженность и прочие активы; А3 – медленно реализуемые активы – статьи II раздела «Оборотные активы» (за исключением «Расходов будущих периодов» и статей, включенных в предыдущие группы), также статья I раздела «Долгосрочные финансовые вложения» (уменьшенные на величину вложений в уставные фонды других предприятий); А4 – труднореализуемые активы – статьи раздела I актива баланса «Внеоборотные активы», за исключением статей этого раздела, включаемых в предыдущую группу. Пассивы баланса группируются по степени срочности их оплаты: П1 – наиболее срочные обязательства – к ним относятся кредиторская задолженность, а также ссуды, не погашенные в срок; П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства; П3 – долгосрочные пассивы – долгосрочные кредиты и заемные средства; П4 – постоянные пассивы – статьи III раздела «Капитал и резервы». Для сохранения баланса актива и пассива итог данных группы уменьшается на сумму иммобилизации оборотных средств величины по статье «Расходы будущих периодов» II раздела баланса и увеличивается на строки 630–650. Для определения ликвидности баланса сопоставляем итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличии у предприятия собственных оборотных средств. В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные. Проводимый по изложенной схеме анализ ликвидности баланса является приближенным по той причине, что соответствие степени ликвидности и сроков погашения обязательств в пассиве намечено ориентировочно. Это обусловлено ограниченностью информации, которой располагает аналитик, проводящий внешний анализ на основе бухгалтерской отчетности.

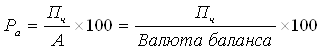

1.3.3 Система показателей рентабельности предприятия Экономическая целесообразность функционирования предприятия оценивается не только абсолютными, но и относительными показателями, к которым относятся системы показателей рентабельности. В широком смысле рентабельность означает прибыльность, доходность. Предприятие считается рентабельным, если результаты от реализации продукции (работ, услуг) образуют сумму прибыли, достаточную для нормального функционирования предприятия. Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий их смысл – определение суммы прибыли с одного рубля вложенного капитала. И поскольку это относительные показатели, они практически не подвержены влиянию инфляции. Основными показателями рентабельности являются следующие: Рентабельность активов (имущества) (Ра). Показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы:

где А – средняя величина активов (валюта баланса); Пч – чистая прибыль. Рентабельность текущих активов (Рта). Показывает, сколько прибыли получает предприятие с каждого рубля, вложенного в текущие активы:

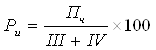

Рентабельность инвестиций (Ри). Отражает эффективность использования средств, инвестированных в предприятие. В странах с рыночной экономикой этот показатель выражает оценку «мастерства» управления инвестициями:

Рентабельность собственного капитала (Рск). Отражает долю прибыли в собственном капитале:

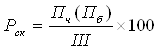

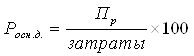

где Пб – чистая прибыль. Рентабельность основной деятельности (Росн.д.). Показывает какова доля прибыли от реализации (работ, услуг) основного вида деятельности в сумме затрат на производство:

где Пр – чистая прибыль. Рентабельность производства (фондов) (Рпроиз.). Показывает, насколько эффективна отдача производственных фондов:

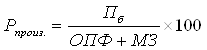

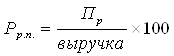

где ОПФ – стоимость основных производственных фондов; МЗ – материальные запасы. Рентабельность реализуемой продукции (Рр.п.). Показывает размер прибыли на рубль реализуемой продукции[1]:

Таким образом, перечисленные показатели наиболее полно отражают рентабельность деятельности любой организации. 1.3.4 Оценка деловой активности организации Оценка деловой активности предприятия включает анализ оборачиваемости активов и кредиторской задолженности. Для оценки оборачиваемости оборотных средств используются следующие показатели: – продолжительность одного оборота: – коэффициент оборачиваемости средств; – коэффициент закрепления средств; – экономический эффект. Оценка деловой активности характеризуется финансовыми коэффициентами: 1. Капиталоотдача (фондоотдача) (Кот):

2. Отдача основных производственных средств и нематериальных активов (ООПФ):

3. Оборачиваемость всех оборотных активов (ООА):

4. Оборачиваемость запасов (ОЗ):

5. Оборачиваемость дебиторской задолженности (ОДЗ):

6. Оборачиваемость банковских активов (ОБА):

Продолжительность одного оборота в днях (ПО) определяется путем отношения средней величины оборотных средств к сумме однодневной выручки за анализируемый период и показывает средний срок, за который возвращаются в хозяйственный оборот денежные средства, вложенные в производственно-коммерческие операции: ПО= СО * Д / Вр, (24) где СО – средние остатки оборотных средств за анализируемый период; Д–число календарных дней анализируемого периода (30; 60; 90; 180; 360); Вр – выручка от продажи продукции, работ, услуг за анализируемый период. Средние остатки оборотных средств рассчитываются на основе месячных балансов по формуле средней хронологической. При отсутствии необходимой информации их можно рассчитать как простые средние арифметические. Коэффициент оборачиваемости средств (К) характеризует размер объема выручки от продажи продукции на один рубль оборотных средств: К= Вр / СО (25) Рост коэффициента оборачиваемости свидетельствует о более эффективном использовании оборотных средств. Коэффициент закрепления средств (КЗ) в обороте характеризует сумму оборотных средств, авансируемых на один рубль выручки от продажи продукции: КЗ = СО / Вр (26) Чем меньше коэффициент закрепления, тем эффективнее используются оборотные средства. Экономический эффект (Э) в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота и увеличении суммы прибыли. Сумма высвобожденных средств из оборота за счет ускорения оборачиваемости (Эв) или дополнительно привлеченных средств в оборот (Эп) при замедлении оборачиваемости определяется путем умножения фактического однодневного оборота по реализации на изменение продолжительности одного оборота в днях: Эв, п =(ПО1 – ПО0)*Вр1/Д, (27) где ПО1 – продолжительность одного оборота за отчетный год; ПО0 – продолжительность одного оборота за предыдущий год; Д–число календарных дней анализируемого периода (30; 60; 90; 180; 360); Вр1 – фактическая выручка от продажи продукции, работ, услуг за анализируемый период. Увеличение (уменьшение) суммы прибыли (П) можно рассчитать умножением относительного прироста (снижения) коэффициента оборачиваемости на сумму прибыли от продаж за предыдущий год: П = Прп * (К – 1), (28) где Прп–прибыль от продажи продукции, работ, услуг за предыдущий год; К – темп роста коэффициента оборачиваемости. Источником информации для оценки показателей оборачиваемости оборотных средств являются данные бухгалтерского баланса (форма №1) и отчета о прибылях и убытках (форма №2). Кроме того, при оценке эффективности использования оборотных средств определяется продолжительность операционного (производственного) и финансового циклов. Операционный цикл характеризует общее время, в течение которого оборотные средства иммобилизованы в запасах и дебиторской задолженности и определяется по формуле. ПОЦ = ПОз + ПОдз, (30) где ПОЦ – продолжительность операционного (производственного) цикла в днях; ПОз – период оборачиваемости запасов в днях; ПОдз – период оборачиваемости дебиторской задолженности в днях. Финансовый цикл или цикл обращения денежной наличности представляет собой время, в течение которого денежные средства отвлечены из оборота. Поскольку организация оплачивает счета с временной задержкой, финансовый цикл уменьшается на время обращения кредиторской задолженности. Разрыв между сроками платежа по своим обязательствам и получением денежных средств от покупателя называется финансовым циклом, в течение которого оборотные средства отвлекаются из оборота предприятия. ПФЦ =ПОЦ – ВОК = ПОз +ПОдз – ПОкз, (31) где ПФЦ – продолжительность финансового цикла (дни); ПОЦ – продолжительность операционного цикла (дни); ПОкз – время обращения кредиторской задолженности. Чем меньше финансовый цикл, тем эффективней работает предприятие. Отрицательное значение финансового цикла свидетельствует о том, что предприятие «живет в долг» и существует острая нехватка денежных средств, которая связана с низкой оборачиваемостью дебиторской задолженности[2]. 2. Анализ экономической ситуации ОАО «Сибирьтелеком» Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.

. (10)

. (10) , (11)

, (11) . (12)

. (12) . (13)

. (13) , (14)

, (14) , (15)

, (15) , (16)

, (16) . (17)

. (17)