|

|

МЕНЮ

|

Дипломная работа: Анализ результатов финансовой деятельности ОАО "ТАГМЕТ"Анализ ликвидности баланса позволяет оценить кредитоспособность ОАО «ТАГМЕТ», т.е. его способность рассчитываться по своим обязательствам. Сопоставляя величину наиболее ликвидных активов с величиной наиболее срочных обязательств, в соответствии с расчетами, видим, что величины наиболее ликвидных активов примерно в 24,25 раза на начало и в 22,52 раз на конец периода меньше величины наиболее срочных обязательств, что означает что величины наиболее ликвидных активов недостаточно для покрытия наиболее срочных обязательств. К концу периода этот недостаток незначительно сократился, что свидетельствует о незначительном улучшении кредитоспособности предприятия, но проблема покрытия текущих платежей несомненно сохраняется. Итак, сопоставление итогов I группы по активу и пассиву, т.е. А1 и П1 (сроки до 3 месяцев) отражает соотношение текущих платежей и поступлений. В нашем случае поступлений недостаточно для покрытия текущих платежей. Сравнение итогов II группы по активу и пассиву, т.е. А2 и П2 (сроки от 3 до 6 месяцев) показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем.В рассматриваемой ситуации активы меньше пассивов на начало отчетного периода, и больше на конец отчетного периода (по итогам 2010г. активы превысили пассивы на 541305 тыс.руб.). Это свидетельствует о благоприятной кредитоспособности предприятия в среднесрочной перспективе. Сопоставление итогов по активу и пассиву для III и IV групп отражает соотношение платежей и поступлений в относительно отдаленном будущем. По итогам III группы по активам и пассивам долгосрочные пассивы превышают медленно реализуемые активы,что свидетельствует о затруднениях в своевременном осуществлении расчетов в будущем. Сопоставление итогов по IV группе активов и пассивов свидетельствует о неликвидности баланса, т.к. постоянные пассивы значительно меньше труднореализуемых активов. Баланс считается абсолютно ликвидным, если соблюдаются следующие неравенства 1) А1≥П1 3) А2≥П2 2) А3≥П3 4)А4≤П4 (2.6) В нашем случае баланс не является абсолютно ликвидным, поскольку соблюдается лишь одно неравенство. Остальные неравенства не соблюдаются 1) А1<П1 3) А2>П2 2) А3<П3 4) А4>П4 Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ платежеспособности и ликвидности при помощи финансовых коэффициентов. Анализ показателей ликвидности на предприятии ОАО «ТАГМЕТ» проведен на основе данных таблицы 2.10. Таблица 2.10 Показатели ликвидности предприятия ОАО «ТАГМЕТ»

Где ДС – денежные средства предприятия КДО – краткосрочные долговые обязательства КФВ – краткосрочные финансовые вложения ДЗ – дебиторская задолженность КДО – краткосрочные долговые обязательства А0 – оборотные активы предприятия

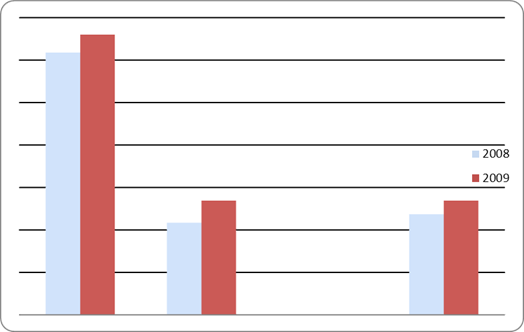

Рисунок 2.3 - Динамика показателей ликвидности ОАО «ТАГМЕТ» в 2008-2009 гг На основе показателей ликвидности, представленных в таблице 2.7, можно сделать обобщение по степени платежеспособности предприятия ОАО «ТАГМЕТ». 1. Коэффициент абсолютной ликвидности уменьшился за год на 0, 00011 пунктов и остается значительно ниже рекомендуемого значения, это свидетельствует о том, что предприятие испытывает сильный недостаток денежных средств для погашения текущей задолженности в ближайшее время (до 3-х месяцев). 2. Коэффициент быстрой (критической) ликвидности повысился на 0,052 пункта, но также остается ниже рекомендованного значения. Это означает, что предприятие не может погасить текущие обязательства не только за счет наличности, но и за счет ожидаемых поступлений за выполненные работы или оказанные услуги. 3. Коэффициент текущей ликвидности также возрос, но остается значительно ниже нормативного уровня. Следовательно, предприятие испытывает недостаток оборотных средств, которые могут быть использованы для погашения краткосрочных обязательств. Таким образом, некоторые анализируемые показатели ликвидности в течение года возросли, но остаются значительно ниже рекомендуемых значений. Предприятие пытается улучшить ситуацию с платежеспособностью, но остается в целом неликвидным. 3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ОАО «ТАГМЕТ» В результате проведенного анализа в предыдущей главе за 2008-2010 года было выявлено, что финансовое состояние ОАО «ТАГМЕТ» неудовлетворительное: к 2009 году наблюдается снижение прибыли от основной деятельности, снижение выручки, снижение рентабельности по всем пунктам, в особенности снижение рентабельности чистых активов, рентабельности собственного капитала, рентабельности продаж, снижение экономического потенциала предприятия в целом. На предприятии присутствуют проблемы, связанные с платежеспособностью, вызванные высокой зависимостью от кредиторов, что вызывает превышение заемных средств над собственными. Основной причиной выявленных проблем является нерациональное управление финансовыми результатами деятельности предприятия. Для изменения этой ситуации в положительную сторону следует провести ряд мероприятий, рассчитанных как на краткосрочную, так и на долгосрочную перспективу. Для достижения положительных финансовых результатов, необходимо проводить работу по снижению дебиторской задолженности. Таблица 3.1 Сведения о размере дебиторской задолженности «ОАО ТАГМЕТ» за 2009 г., тыс.тыс.руб

Таблица 3.2 Сведения о размере дебиторской задолженности «ОАО ТАГМЕТ» за 2010 г., тыс.тыс.руб

Приведенные данные показывают, что к концу 20010г. на предприятии произошло увеличение краткосрочной дебиторской задолженности на 1153533 тыс. тыс.руб. и долгосрочной дебиторской задолженности на 33365 тыс.тыс.руб. Увеличение произошло главным образом за счет увеличения расчетов с покупателями и заказчиками, а так же за счет дебиторской задолженности по выданным авансам. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.