|

|

МЕНЮ

|

Учебное пособие: Суть і основи організації фінансів підприємства7 - покупець повідомляє банк про виконання умови акредитива, тобто дає наказ на розкриття акредитива; 8 - банк покупця переказує банку постачальника суму коштів з акредитива; 9 - банк постачальника зараховує кошти на рахунок постачальника; 10 - банк постачальника повідомляє про це свого клієнта. Вексель - це письмове безумовне зобов'язання, боргова розписка стандартної форми, що дає право її власнику вимагати сплати визначеної у векселі суми від особи, яка видала вексель, у відповідний строк і у відповідному місці. Види векселів- Простий вексель - це письмове зобов'язання, яке позичальник видає кредитору про сплату визначеної суми грошей після настання строку. Прості векселі бувають іменними та на пред'явника. У простому іменному векселі буде вказано, кому саме векселедавець зобов'язується виплатити гроші. У простому векселі на пред'явника ім'я векселедержателя не вказується. - Переказний вексель є письмовим наказом кредитора позичальникові про сплату йому або тому, кого він укаже, певної суми грошей після настання строку. Цей вексель набуває сили зобов'язання лише після того, як позичальник акцептує його. Забезпечений вексель — це вексель, гарантований заставою, яка передається кредиторові, банку або продавцю до моменту сплати боргу. Заставою може бути дебіторська заборгованість, товарні запаси, цінні папери, основні виробничі засоби, обладнання. Товарний (комерційний) вексель використовується для кредитування торговельних операцій.

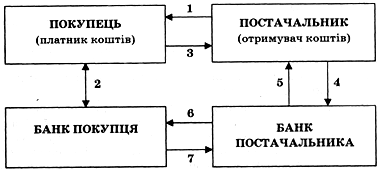

Рис. Механізм здійснення розрахунків із використанням векселя 1 - постачання товару; 2 - акцепт векселя в банку, який обслуговує покупця; 3 - передача векселя; 4 - платіжне доручення банку, який обслуговує постачальника, на оплату цього векселя; 5 - облік векселя (може бути наданий кредит) постачальника у межах облікової ставки; 6 - пред'явлення векселя до оплати у встановлений строк; 7 - отримання платежу.

Інкасове доручення (розпорядження) застосовується у випадках стягнення в безспірному порядку сум фінансових санкцій, недоїмки в бюджет із податків, штрафів, нарахованих державними податковими органами. ГОТІВКОВО-ГРОШОВІ РОЗРАХУНКИ НА ПІДПРИЄМСТВІ Касові операції на підприємстві пов'язані як з прийняттям, так і з видачею готівки. Порядок ведення касових операцій регламентується НБУ та поширюється на всі підприємства незалежно від форм власності, виду діяльності, а також на фізичних осіб. Підприємства, що мають поточні рахунки в банку, зобов'язані саме там зберігати свої гроші. Отримання готівки з поточного рахунка здійснюється з використанням грошового чека. При його оформленні не допускається виправлень, які можуть поставити під сумнів його достовірність. Розрахунки готівкою підприємствами всіх видів діяльності та форм власності проводяться з оформленням таких документів: податкових накладних; прибуткових і видаткових касових ордерів; касового або товарного чека; квитанції; договору купівлі-продажу; актів про закупівлю товарів, надання послуг або інших документів, що засвідчують факти діяльності, які підлягають оплаті. Готівкові розрахунки можуть проводитися як за рахунок коштів, одержаних із кас комерційних банків, так і за рахунок виручки, що надходить підприємствам від реалізації товарів (робіт, послуг), інших надходжень у готівковій формі. Але обсяг готівкових розрахунків в Україні законодавче обмежується. Так, сума готівкових розрахунків підприємства з іншою юридичною особою протягом одного дня не повинна перевищувати 10 000 гривень (незалежно від кількості платіжних документів, які є підставою для розрахунків). Кількість підприємств, організацій, установ, з якими ведуться готівкові розрахунки протягом дня, не обмежується. При проведенні готівкових розрахунків підприємства-одержувачі зобов'язані подавати підприємствам-платникам обліковий розрахунковий документ (рахунок-фактуру, товарний чек, акт про виконані роботи, надані послуги та ін.), який підтверджував би здійснення платежу готівкою. Обмеження суми готівкових розрахунків не стосується: розрахунків з фізичними особами; розрахунків з бюджетом та іншими державними цільовими фондами; розрахунків за спожиту електроенергію. Усім підприємствам, які мають рахунки в установах банків і здійснюють операції з готівкою, встановлюються ліміти залишку готівки в касі. Підприємства мають право мати в своїх касах готівку в межах ліміту. До встановлення ліміту каси на поточний рік діє ліміт попереднього року. Ліміт залишку готівки в касі (на кінець дня) встановлюється обслуговуючим банком кожному підприємству і є обов'язковим для нього. Розмір ліміту обчислюється виходячи з обсягу касових оборотів підприємств, режиму та специфіки діяльності підприємств, їх віддаленості від банківської установи, графіка заїзду інкасаторів тощо. Усю готівку понад встановлені ліміти залишку готівки в касі підприємства зобов'язані здавати в банк для зарахування на їхні рахунки. За перевищення лімітів, що вважається порушенням касової дисципліни, підприємства несуть відповідальність, у тому числі у вигляді штрафів, які за поданням банківських установ накладаються податковими органами. Виручку належить здавати в банк, як правило, у день її надходження, а якщо в населеному пункті дислокації підприємства немає установи банку, здачу виручки в банк слід здійснювати не рідше, ніж один раз за 5 днів. Готівкові кошти можуть здаватися підприємствами в денні та вечірні каси установ банків, інкасаторам Національного банку або установ комерційних банків, підприємствам поштового зв'язку для переказів на їх поточні рахунки в установах банків. За рахунок виручки підприємства мають право здійснювати готівкові розрахунки з урахуванням установлених обмежень, інші виплати, пов'язані з господарською діяльністю, на виплату заробітної плати лише за умови відсутності податкових боргів. Для проведення розрахунків підприємства можуть за грошовими чеками одержувати готівку зі свого поточного рахунку в банку без будь-яких обмежень. У чеку вказується сума готівки й мета, з якою беруться гроші. При використанні одержаних у банку грошей не за цільовим призначенням законодавство передбачає стягнення штрафів. Підприємства мають право зберігати готівку в своїй касі, що одержана в установі банку для виплат, пов'язаних з оплатою праці, пенсій, стипендій, дивідендів (доходу), понад установлений ліміт каси протягом трьох робочих днів, включаючи день одержання готівки в установі банку. Готівка, що одержана в установі банку на інші виплати, має видаватися підприємством своїм працівникам у той самий день. Суми готівки, що одержані в установі банку і не використані за призначенням протягом установлених вище строків, повертаються підприємством в установу банку не пізніше наступного робочого дня установи банку та підприємства або можуть залишатися в його касі (у межах установленого ліміту) і видаватися на ті самі цілі. Для своєчасного одержання в установі банку потрібної суми готівки підприємства у встановлені банком строки мають попередити (письмово або усно) установу банку про необхідну суму коштів у банкнотах та розмінній монеті. Видача готівки під звіт проводиться з кас підприємств за умови повного звіту конкретної підзвітної особи за раніше виданими під звіт сумами, тобто в разі подання до бухгалтерії авансового звіту про витрачені (частково витрачені) кошти та одночасного повернення до каси підприємства залишку готівки, виданої під звіт. Підзвітні особи зобов'язані подати до бухгалтерії підприємства разом із невикористаним залишком готівки авансовий звіт про витрачання одержаних у касі сум у такі строки: - за відрядженнями - протягом 3 робочих днів після повернення з відрядження; - на закупівлю сільськогосподарської продукції, продуктів її переробки та заготівлю вторинної сировини, крім металобрухту - протягом 10 робочих днів з дня видачі готівки під звіт; - на господарські потреби — наступного робочого дня після видачі готівки під звіт. Приймання готівки касами підприємств проводиться за відповідно оформленими (підписаними головним бухгалтером) прибутковими касовими ордерами. Видача готівки касами підприємств здійснюється за видатковими касовими ордерами або за належно оформленими платіжними (розрахунково-платіжними) відомостями. Усі надходження й видачі готівки в національній валюті підприємства реєструють у касовій книзі. Приймання та облік готівки підприємствами сфери торгівлі проводиться з застосуванням касових апаратів або товарно-касових книг. Кожне підприємство, що має касу, веде тільки одну касову книгу. Записи до касової книги проводяться касиром після одержання або видачі грошей за кожним прибутковим касовим ордером і видатковим документом. Щоденно, наприкінці робочого дня, виводиться залишок грошей у касі на наступне число і передається до бухгалтерії як звіт. Контроль за правильним веденням касової книги покладається на головного бухгалтера підприємства. На кожному підприємстві встановлено строки (не рідше одного разу в квартал) проведення ревізії каси. Залишок готівки в касі звіряється з даними обліку за касовою книгою. Перевірка касової дисципліни здійснюється органами ДПА, ДКРУ , фінансовими органами та установами банків. Відповідальність за дотримання касової дисципліни покладається на керівників підприємств, головного бухгалтера, касирів. До підприємств можуть застосовуватися штрафні санкції згідно з чинним законодавством України: - за перевищення встановлених лімітів каси; • неоприбуткування (неповне оприбуткування) у касах готівки; • перевищення встановлених строків використання виданої під звіт готівки, а також за її видачу під звіт без повного звітування щодо раніше виданих коштів; • витрачання готівки з виручки на виплати, пов'язані з оплатою праці, за наявності податкового боргу; • використання одержаних в установі банку готівкових коштів не за цільовим призначенням; • проведення готівкових розрахунків без платіжного документа, який підтверджував би сплату покупцем готівки. ГРОШОВІ НАДХОДЖЕННЯ ПІДПРИЄМСТВ 1. Характеристика і склад грошових надходжень підприємств. 2. Доходи від реалізації продукції. 3. Витрати господарської діяльності. Виробнича собівартість 4. Грошові надходження від фінансово-інвестиційної та іншої діяльності. ХАРАКТЕРИСТИКА І СКЛАД ГРОШОВИХ НАДХОДЖЕНЬ ПІДПРИЄМСТВ У процесі виробничо-господарської діяльності підприємств постійно здійснюється кругооборот коштів. Кошти вкладаються у виробництво з метою виготовлення продукції і отримання виручки від її продажу. Найважливішою стороною діяльності підприємств є забезпечення грошових надходжень, які потрібні для відшкодування витрат виробництва й обороту, своєчасного виконання фінансових зобов'язань перед державою, банками та іншими підприємствами, формуванням доходів і прибутку. Грошові надходження - це кошти, які надходять на поточні та інші рахунки підприємства у банках та в касу підприємств. Вхідні грошові потоки підприємств за джерелами надходження можна поділити на: 1) внутрішні - кошти надходять з будь-яких джерел на самому підприємстві: - виручку від реалізації продукції, товарів, робіт і послуг. Вона залежить від основної діяльності підприємства, тому на неї припадає найбільша частка внутрішніх грошових надходжень; - виручку від іншої реалізації. Підприємства можуть реалізовувати продукцію допоміжного виробництва, підсобного сільського господарства, непотрібну й надлишкову сировину, напівфабрикати та інші матеріали, основні засоби, що вибули з виробництва, та інше майно; - доходи від позареалізаційних операцій. Вони формуються за рахунок штрафів і пені, прибутку минулих років, виявленому у звітному році, списаної раніше дебіторської заборгованості, що вважалася безнадійною, але яку було погашено у звітному періоді. 2) зовнішні – кошти надходять на поточний рахунок підприємства в банку, які мобілізуються на фінансовому ринку. - доходи від фінансових інвестицій - купівлі і продажу цінних паперів, вкладання тимчасово вільних коштів на депозитні рахунки, лізинг, надання майна в оренду, валютних та інших операцій. Структура вхідних грошових потоків залежить від сфери діяльності та організаційно-правової форми підприємства. У країнах з розвинутою ринковою економікою 60 - 70 % фінансових ресурсів надходить на підприємства за рахунок внутрішніх джерел. Структура грошових надходжень залежить від сфери діяльності, виробничого напряму та організаційно-правової форми суб’єкта підприємницької діяльності. Згідно з національними положеннями (стандартами) бухгалтерського обліку підприємства здійснюють операційну (основну), фінансову та інвестиційну діяльність. Операційна діяльність - це основна діяльність підприємства, а також інші види діяльності, крім інвестиційної та фінансової. Основна діяльність - операції, пов'язані з виробництвом або реалізацією продукції (товарів, робіт, послуг), що є головною метою створення підприємства і забезпечують основну частку його доходу. Інвестиційна діяльність - це сукупність операцій з придбання та продажу довгострокових (необоротних) активів, а також короткострокових (поточних) фінансових інвестицій, що не є еквівалентами грошових коштів. Фінансова діяльність - це сукупність операцій, які призводять до зміни величини та (або) складу власного і позикового капіталу. Операційна, інвестиційна та фінансова діяльність підприємства - це звичайна діяльність. Звичайна діяльність - це будь-яка основна діяльність підприємства, а також операції, що забезпечують основну діяльність або виникають унаслідок її здійснення. Крім звичайної діяльності, виділяють надзвичайні події. Надзвичайна подія - це подія або операція, яка не входить у звичайну діяльність підприємства та настання якої не очікується періодично або в кожному наступному звітному періоді. Надзвичайними подіями вважають стихійне лихо (землетрус, зсув ґрунту, повінь тощо), експропріацію власності підприємства за кордоном. У грошових надходженнях підприємств найбільша питома вага належить доходам від операційної діяльності та іншим операційним доходам. Грошові надходження підприємств: 1) доходи від звичайної діяльності: а) доходи від операційної діяльності: - доходи від основної діяльності: виручка від реалізації продукції, товарів, робіт, послуг; - доходи від іншої операційної діяльності – реалізація оборотних активів; іноземної валюти; від операційної оренди; операційних курсових різниць; одержані пеня, штрафи; від списання кредиторської заборгованості; одержані гранти, субсидії, інші доходи; б) доходи від фінансових операцій – від спільної діяльності, інвестицій в асоційовані і дочірні підприємства, одержані дивіденди, одержані відсотки за облігаціями, інші доходи; в) доходи від іншої звичайної діяльності – реалізація фінансових інвестицій, основних засобів, нематеріальних активів, інших необоротних активів, ліквідації необоротних активів, неопераційних курсових різниць, безоплатно отриманих оборотних активів, уцінки необоротних активів і фінансових інвестицій; 2) доходи від надзвичайних подій – відшкодування збитків від надзвичайних подій, інші надзвичайні доходи. Грошові надходження підприємств значно перевищують отримувані підприємством доходи від різних видів його діяльності. Грошові надходження підприємств відіграють значну роль у процесі кругообороту коштів. Відшкодовуючи авансовані у виробництво вкладення, формуючи доходи і грошові фонди, вони створюють економічні умови для нового циклу виробництва і реалізації продукції, удосконалення та розширення власного господарства, збільшення власного капіталу. ДОХОДИ (ВИРУЧКА) ВІД РЕАЛІЗАЦІЇ ПРОДУКЦІЇ Основним джерелом грошових надходжень на підприємство є виручка від звичайної діяльності, яка залежить від галузі функціонування підприємства, обсягів його діяльності, впровадження науково-технічних розробок, а отже, підвищення продуктивності праці, зниження собівартості, поліпшення якості продукції. Основна маса грошових надходжень суб’єкти підприємницької діяльності одержують від реалізації продукції, товарів, робіт, послуг. Реалізація продукції - це кінцева стадія кругообігу коштів підприємства. Вона свідчить про завершення процесу виробництва та доведення продукції до споживача. Для підприємства-виробника реалізація продукції є свідченням того, що вона за споживчими властивостями, за якістю та асортиментом відповідає суспільному попиту і потребам покупців. Несвоєчасне надходження виручки від реалізації паралізує роботу підприємства: воно не може своєчасно розраховуватися з постачальниками, затримує виплату заробітної плати, розрахунки з бюджетом. Виручка від реалізації продукції – це вартість реалізованих товарів, робіт, послуг, це сума коштів, які надійшли на рахунок підприємства за реалізовану продукцію. Вона є основним джерелом доходів і фінансових ресурсів підприємств. На практиці використовуються два методи визначення моменту реалізації продукції: 1) метод нарахування (продукцію відвантажено або відпущено споживачу); 2) касовий метод (одержано кошти на рахунок постачальника за реалізовану продукцію). Фактори, які впливають на розмір виручки від реалізації продукції (товарів, робіт, послуг): - у сфері виробництва: обсяг виробництва, кількість продукції, асортимент продукції, ритмічність випуску, інші; - у сфері обігу: ритмічність відвантаження, своєчасне оформлення транспортних і розрахункових документів, строки документообігу, форми розрахунків, рівень цін; - не залежать від діяльності: порушення строків договорів постачальниками, недоліки в роботі транспорту, несвоєчасна оплата продукції покупцями. Планування виручки від реалізації необхідне для визначення валового доходу, прибутку, а також для складання оперативних, фінансових і касових планів. Якщо план реалізації є економічно обґрунтованим та успішно виконується, підприємство має в своєму розпорядженні грошові кошти, достатні для господарської діяльності. Несвоєчасне і неповне надходження виручки призводить до фінансових ускладнень та порушує нормальну діяльність підприємства. Методи визначення планової виручки: 1) метод прямого рахунку: множенням кількості реалізованих виробів на їхню реалізаційну ціну і додаванням отриманих сум за всією номенклатурою: В = Р * Ц, де В – виручка, Р – кількість реалізованих виробів, Ц – ціна реалізації кожного виробу У натуральному виразі обсяг реалізованої продукції (РП) визначається за формулою Р = Зн + ТП - Зк, де Р - обсяг реалізації у плановому періоді; Зн - залишки готової продукції на початок планового періоду; ТП - випуск товарної продукції у плановому періоді; Зк - залишки готової продукції на кінець планового періоду. Коли асортимент виробів надто великий, розрахунок плану реалізації можна здійснювати комбінованим методом. Виручку від реалізації основних видів продукції визначають методом прямого рахунку, а для підрахунку виручки від реалізації виробів іншого асортименту використовують укрупнений метод. Метод прямого рахунку ґрунтується на гарантованому попиті, коли весь обсяг виробленої продукції припадає на попередньо оформлений пакет замовлень. 2) В умовах ринкової економіки, коли підприємство не має гарантованого попиту на свою продукцію, для планування виторгу застосовується розрахунковий метод, основою якого є обсяг реалізованої продукції, коригований на вхідні й вихідні залишки. Виторг від реалізації (ВРпл) визначається за формулою Врпл = (Зн * Кпер + ТП – Зк) * Цпл Кпер = Цпр * Спр де Цпр – ціна реалізації продукції минулого періоду; Спр - собівартість реалізованої продукції минулого періоду; Зн - нереалізовані залишки готової продукції на початок планового періоду; ТП - обсяг товарної продукції на плановий період; Зк - заплановані залишки готової продукції на кінець планового періоду; Цпл - планова ціна реалізації продукції. Усі складові розрахунку виторгу від реалізації продукції, виражені в цінах реалізації: залишки на початок року в цінах, що діяли на період, попередній плановому; товарна продукція й залишки нереалізованої продукції - в цінах планового періоду. В основі визначення вартості товарного випуску в діючих цінах реалізації лежить обсяг виробничої програми, яка складається на основі отриманих підприємством державних замовлень, укладених господарських договорів на постачання продукції і заявки споживачів. При формуванні фактичного виторгу від реалізації продукції необхідно враховувати, що в суму грошових надходжень входить податок на додану вартість та акцизний збір В = ∑(Рі * Ці) + ПДВ + АЗ Надходження виручки на поточні рахунки підприємства являє собою завершення кругообороту коштів, то її використання є як початком нового кругообороту, так і стадією розподільних процесів. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.