|

|

МЕНЮ

|

Курсовая работа: Политика формирования оборотного капиталаРассмотрим также на примере данного предприятия состояние источников оборотного капитала в динамике за три последних года. Определим, какой из двух исследуемых источников формирования оборотного капитала в большей степени используется организацией. Для расчета используемых в таблице показателей будем использовать бухгалтерские баланс 2006г., 2007г., 2008г. оборотный капитал актив управление Таблица 3 - Показатели источников оборотного капитала ООО «ЮНИ»

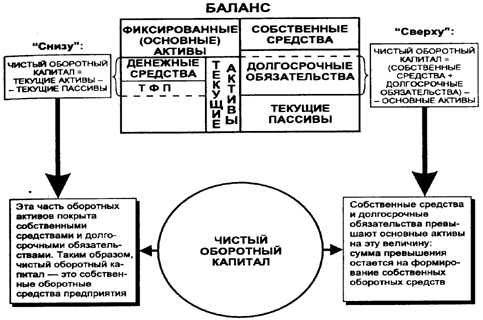

Анализируя данные таблицы можно сделать вывод об источниках формирования оборотного капитала и динамики изменения его структуры за 2006 – 2008гг. Так, в 2006 году доля заемных средств (0,72) в 3 раза больше доли собственных (0,28), это говорит о том, что финансовый менеджер предприятия делает ставку на быстрое вовлечение средств в оборот в целях получения прибыли, что говорит об использовании «Агрессивной» модели финансирования капитала, которая способствует повышению рентабельности оборотных средств не снижая ликвидность. В 2008 году доля заемных средств (0,83) в 4,9 раза больше доли собственных (0,17). За исследуемый период времени произошло уменьшение доли собственных средств, что свидетельствует о стремлении использовать как можно в большей степени заемных средств. Таким образом, выбор соответствующих источников финансирования оборотных активов в конечном итоге определяет соотношение между уровнем эффективности использования капитала и уровнем риска финансовой устойчивости и платежеспособности предприятия с учетом этих факторов и строится политика управления финансированием оборотных активов 2.2 Чистый оборотный капитал и текущие финансовые потребности предприятия В процессе эксплуатации инвестиций, т.е. в текущей хозяйственной деятельности предприятие испытывает краткосрочные потребности в денежных средствах: необходимо закупать сырье, оплачивать топливо, формировать запасы, предоставлять отсрочки платежа покупателям и т. д. Разница между текущими активами и текущими пассивами представляет собой чистый оборотный капитал предприятия. Его еще называют работающим, рабочим капиталом, а в традиционной терминологии — собственными оборотными средствами (СОС). Заметим, что чистый оборотный капитал можно подсчитывать по балансу двумя способами: «снизу» и «сверху». Мы определяем величину оборотных активов предприятия, формирующихся за счет собственных средств и долгосрочных заимствований (рис.1). Чистый оборотный капитал — это не что иное, как собственные оборотные средства предприятия. Оставшуюся же часть оборотных активов, если она не покрыта денежными средствами, необходимо финансировать в долг — кредиторской задолженностью. Не хватает кредиторской задолженности — приходится воспользоваться краткосрочным кредитом.

Рис. 1. Расчет чистого оборотного капитала [14,c.125] Эффективное использование оборотного капитала играет большую роль в обеспечении нормализации работы предприятия, повышении уровня рентабельности производства и зависит от множества факторов. В современных условиях огромное негативное влияние на эффективность использования оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики: 1. снижение объемов производства и потребительского спроса; 2. высокие темпы инфляции; 3. разрыв хозяйственных связей; 4. нарушение договорной и платежно-расчетной дисциплины; 5. высокий уровень налогового бремени; 6. снижение доступа к кредитам вследствие высоких банковских процентов. Все перечисленные факторы влияют на использование оборотного капитала вне зависимости от интересов предприятия. Рассмотрим на примере исследуемого предприятия. Таблица 5 – Показатели интенсивности использования оборотного капитала в ООО «ЮНИ»

Анализируя данные таблицы, можно сделать вывод, с какой интенсивностью используется оборотный капитал в ООО «ЮНИ». Необходимо обратить особое внимание на роль коэффициента финансовой рентабельности – в 2008 году он составил 0,35, что в 2,7 раза больше чем в 2006 году (0,13). Данный показатель с позиции инвестирования характеризует целесообразные вложения капитала в данный вид бизнеса и является приоритетным для оценки эффективности осуществления инвестирования. Любые вложения капитала в конечном счете должны быть ориентированы на экономический результат, который выражается в обеспечении роста стоимости бизнеса компании, возможности достижения этого роста непосредственно зависят от выбора новых видов деятельности, новых инвестиционных проектов, освоения новых видов продукции, что должно найти свое выражение в росте эффективности использования капитала. Управление эффективностью использования оборотных средств в сельском хозяйстве имеет важное значение. Поэтому повышение экономической эффективности использования оборотных средств становится в условиях рынка приоритетной задачей. Анализ оборачиваемости заключается в исследовании уровней и динамики соответствующих финансовых коэффициентов, представляющих собой относительные финансовые показатели деятельности предприятия. В анализе оборачиваемости активов используются два основных показателя - оборачиваемость активов и продолжительность оборота активов. Оборачиваемость активов показывает, сколько раз за период совершается полный цикл производства и обращения (число оборотов), приносящий соответствующий доход, или сколько денежных единиц реализованной продукции приходится на одну денежную единицу активов предприятия. В мировой практике финансового анализа данный показатель называется "sales to total assets", "return on assets", "asset turnover", "total assets turnover", что на русский язык можно перевести, например, как "отношение выручки от реализации к активам" или "доходы на активы". В отечественной экономической литературе указанный показатель называется также "коэффициент оборачиваемости активов", "коэффициент общей оборачиваемости капитала", "оборачиваемость капитала". |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.