|

|

МЕНЮ

|

Курсовая работа: Лизинг в организацииВ современных условиях хозяйствования финансовой функции лизинга принадлежит ведущая роль. Предприятие-лизингополучатель, обращаясь к лизингу по финансовым мотивам, получает возможность пользоваться необходимым для него имуществом без единовременной мобилизации на эти цели собственных или привлечения заемных средств. Лизингополучатель освобождается от единовременной полной оплаты стоимости имущества, что выгодно отличает лизинг от обычной купли-продажи. Лизинг может открывать доступ к нужному имуществу как в случае каких-либо кредитных ограничений, так и в случае невозможности привлечения для этих целей заемных средств. С помощью лизинга в число потребителей вовлекаются, как правило, те предприятия, которые либо не имеют финансовых возможностей приобрести оборудование в собственность, либо в силу особенностей производственного цикла не нуждаются в постоянном владении ими. Однако необходимым условием осуществления договора лизинга является наличие у лизингодателя свободных средств для его реализации или доступ к деньгам других финансовых структур. В наших условиях, как показывает первый опыт создания лизинговых компаний в стране, такими структурами являются в основном банки, кредитные учреждения или дочерние лизинговые компании, созданные при банках или с их участием. Этот недостаток относят прежде всего к несовершенству правовой и нормативной базы нашей страны. Основными недостатками лизинга являются: 1) На лизингодателя ложится риск морального старения оборудования и получения лизинговых платежей, а для лизингополучателя стоимость лизинга больше, чем цена покупки или банковского кредита. Поэтому лизинговой сделке предшествует большая предварительная работа по ее экспертизе. 2) Лизингополучатель, не являющийся собственником своих основных средств, не может предоставить их в качестве залога в случае необходимости банковского займа, что снижает его шансы к получению такого займа на более выгодных условиях. 3) Лизингодатель, не имеющий "дешевых" и стабильных источников финансовых средств, подвержен риску внезапного изменения процентных ставок по кредитам, которые он вынужден брать для финансирования инвестиций лизингополучателя, что удорожает и стоимость лизингового контракта. Этот риск нейтрализуется, если лизинговая компания является филиалом крупного банка. [11, с. 87] Среди преимуществ лизинга перед другими формами финансирования в первую очередь следует упомянуть (без ранжирования по степени важности) следующие: Для лизингополучателя: 1) За объект лизинга не нужно платить заранее, можно просто производить выплату поквартальной (или месячной) лизинговой платы из получаемого дохода. Поскольку срок действия договора, как правило, определяется сроком эксплуатации объекта лизинга, срок финансирования практически покрывает срок эксплуатации. Таким образом, отпадает необходимость предварительного и последующего капиталовложения. 2) Лизинговый контракт более гибкий, чем ссуда. При лизинге лизингополучатель оплачивает лизинговые платежи из суммы доходов от эксплуатации лизингового имущества, т.е. может выработать с лизингодателем схему финансирования, отвечающую его возможностям и особенностям эксплуатации лизингового имущества. Лизинговые платежи могут быть ежемесячными, ежеквартальными, равномерными, увеличивающимися, уменьшающимися. Лизинговая плата, как правило, устанавливается на весь не подлежащий отмене основной договорный срок аренды, следовательно, она является для лизингополучателя прочной основой для планирования будущих расходов. 3) В отличие от других форм финансирования, лизинг обеспечивает стопроцентное финансирование за счет привлеченных средств со стороны. Предприятия сохраняют средства для других инвестиций или для финансирования оборотного капитала. В то же время, забалансовый учет оборудования, полученного по лизингу, не увеличивает задолженности в балансе лизингополучателя. Следовательно, лизинг сохраняет для предприятия возможность взятия кредитов, а также получения под кредиты гарантий. 4) В случае, если по окончании лизингового контракта предусматривается опцион покупки, передача имущества с баланса лизингодателя на баланс лизингополучателя производится по остаточной стоимости, установленной при заключении лизингового контракта. 5) Использование лизинга эффективно предупреждает вероятность технического износа и морального старения оборудования. По окончании договора лизинга клиент может приобрести себе новое оборудование, либо перезаключить договор на поставку более технологически современного оборудования. 6) Возможность приступить к эксплуатации оборудования без предварительной оплаты его стоимости приближает сроки получения прибыли от его эксплуатации. 7) Операции международного лизинга позволяют использовать налоговые льготы стран - участниц лизинговой сделки. 8) Комплексность лизинговых услуг. Как правило, лизинговые компании имеют свои доступы на рынки ссудных капиталов, особенно в случае международного лизинга. Это позволяет им снижать процентные ставки лизингополучателям. Поэтому зачастую лизинговые условия оказываются более выгодными, чем кредитные [7, c. 158]. Для поставщика (производителя): 1) Лизинг является средством активного маркетинга. Расширяется круг клиентов за счет тех предприятий, которые либо не нуждаются в постоянном владении техникой, либо не могут приобрести в собственность, либо хотят предварительно опробовать технику в деле. 2) Форсирование темпов обновления продукции. Имея такой канал сбыта, как лизинг, производители могут ускорить смену моделей и на этой основе завоевывать новые рынки. 3) 100% оплата осуществленной сделки, т.е. снятие риска возможного неплатежа. 4) Эффективная реклама. Потенциальные покупатели (как лизингополучатели) могут убедиться в возможностях машин и оборудования поставленного по лизингу. 5) Увеличение объемов продаж за счет повышения спроса на вспомогательное оборудование, используемое при эксплуатации объектов, реализуемых по каналам лизинга. Для государства и местных органов власти: 1) Применение лизинговых операций позволяет активно проводить инвестиционную политику. 2) Действенный контроль над целевым использованием выделяемых по программам Администрации средств (будет закупаться именно то оборудование и именно у того производителя, которые указывались в бизнес-плане, получившем поддержку администрации). 3) Реальные возможности обновления производственного аппарата предприятий области. 4) Сохранение и создание дополнительных рабочих мест. 5) Повышение в перспективе налоговых поступлений в областной бюджет. 6) Повышение экспортных возможностей предприятий области, как минимум в соседние регионы. 7) Возможность регулировать структуру производства и активно влиять на ее совершенствование с точки зрения долгосрочных целей Администрации. 8) Насыщение рынка товарами народного потребления, отечественного производства заменяющими импортные товары [7, c. 161]. В условиях развития бизнеса оборотные средства всегда в дефиците, поэтому лучшей альтернативы прямой покупке за счет собственных или кредитных средств, чем лизинг – нет. Тем более, что приобретение недвижимости и обновление производственных фондов – удовольствие не из дешевых. В отличие от банковского кредитования, лизинг позволяет без резкого финансового напряжения обновлять производственные фонды, приобретать дорогостоящее оборудование, спецтехнику, транспорт, недвижимость и прочие объекты, относящиеся к основным средствам. Лизингополучатель пользуется приобретенным по договору лизинга имуществом, и, согласно индивидуальному графику платежей, выкупает его по истечению договора лизинга по небольшой остаточной стоимости. Однако, несмотря на многие преимущества лизинга, как было уже сказано выше, в России лизинг не так хорошо развит как во многих странах мира. Основными препятствиями для развития лизинга в России являются: 1) высокие ставки и краткосрочный характер кредитования. При сохраняющейся в России банковской практике, когда краткосрочные кредиты выгоднее или, чаще всего, просто доступнее средне- и долгосрочных, получение ссуды на срок более трех лет (оптимальный срок погашения кредита на закупку техники лизинговой компанией) весьма проблематично; 2) высокий уровень налогов и запутанность системы налогообложения. В случае осуществления лизинговых сделок лизингодатель облагается и еще одним налогом - налогом на лицензирование. Не освобождены от уплаты налога на прибыль лизингодатели по реализации договоров финансового лизинга со сроком не менее 3 лет; банки и другие кредитные учреждения - от налога на прибыль, полученную ими от предоставления кредитов на срок более 3 лет для реализации операций лизинга. Не освобождены лизингодатели от уплаты НДС при выполнении лизинговых услуг, с сохранением действующего порядка уплаты НДС при приобретении имущества, являющегося объектом лизинга, как было предусмотрено Постановлением Правительства № 633; 3) значительные, а в отдельные периоды времени просто губительные темпы инфляции, препятствующие долгосрочному инвестированию в производство; 4) отсутствие значительного стартового капитала для лизинговой компании, так как она приобретает оборудование за полную стоимость, что в условиях инфляции затрудняет возможность расширения деятельности; 5) отсутствие ликвидных ресурсов у лизинговой компании для залога; 6) неразвитость инфраструктуры лизингового рынка, которая могла бы обеспечить должное техническое обслуживание объектов лизинга, решить целый ряд вопросов в лизинговом бизнесе; 7) отсутствие системы информационного обеспечения о предложениях лизинговых услуг; 8) неустойчивость самого инвестиционного климата в России. Отраслевая структура российского лизинга характеризуется неравномерностью распределения средств: в объекты производственного назначения вкладывается примерно в 1,9 раза больше, чем в объекты непроизводственного назначения. Среди объектов производственного назначения наибольшая доля лизинга приходится на промышленное оборудование, а также на средства транспорта и связи [6, c. 92]. Глава 2. ОБОСНОВАНИЕ ИСПОЛЬЗОВАНИЯ ЛИЗИНГА ДЛЯ ООО «ПРОГРЕСС-М» 2.1 Общая характеристика ООО «Прогресс-М»Общество с ограниченной ответственностью «Прогресс-М» создано по решению собрания акционеров открытого акционерного общества «Прогресс-М» и является его дочерним предприятием. С 2004 г. офис и склад компании находятся в г. Подольск, Московской области. Имуществом общества являются материальные и нематериальные ценности, стоимость которых отражается на самостоятельном балансе. В своей деятельности Общество руководствуется Гражданским Кодексом (ГК), Федеральным Законом РФ «Об обществах с ограниченной ответственностью», другими действующими на территории РФ законами, нормативными актами, а также Решением Учредителя и уставом предприятия. Основной целью общества является предоставление юридическим и физическим лицам широкого спектра работ, услуг и товаров, производимых обществом, повышение материального благосостояния инвалидов и членов трудового коллектива предприятия в соответствии с законодательством Россииской федерации и уставом предприятия. Для достижения этих целей общество осуществляет следующие виды деятельности: - осуществление СМР (выполняет функции генподрядчика); - производство и реализация строительных материалов и товаров народного потребления; - осуществление всех видов торговой деятельности, включая оптовую розничную, комиссионную и коммерческую торговлю, бартерные сделки, лицензированную продажу; - оказание услуг населению: нарезка стекла, установка изделий собственного производства; - оказание всех видов услуг автотранспортом и грузоподъемной техникой; - услуги автосервиса; - швейное производство: пошив рукавиц, спецодежды, белья и других швейных изделии; - сбор и сдача бумаги, картона, тряпья и другого вторичного сырья. Списочный состав работников общества сформирован для выполнения производственной программы. Подчиненность работников осуществляется согласно организационно-функциональной структуры ООО «Прогресс-М». Система управления на предприятии образуется в результате построения аппарата управления из взаимоподчиненных органов в виде иерархической лестницы. Разделение системы управления на составные части осуществляется по производственному признаку с учетом степени концентрации производства, технологических особенностей широты номенклатуры продукции. Данная система обеспечивает такое разделение управленческого труда, при котором линейные звенья управления призваны командовать, а функциональные – контролировать, помогать в разработке конкретных вопросов, программ. ООО «Прогресс-М» не имеет собственности транспортных средств и оборудования, а берет их в аренду. Предприятие арендует складские помещения, производственные цеха, административно-бытовой корпус, а также транспортные средства и оборудования у ОАО «Прогресс-М». ООО «Прогресс-М» занимается розничной торговлей. Служба розничной торговли располагает сетью магазинов с арендой помещений в Московской области. Через магазины идет реализация собственной продукции с загрузкой 40%. 2.2 Анализ финансового положения предприятия Лизинговые отношения начинаются с заявления будущего лизингополучателя к лизингодателю на приобретение соответствующего имущества. Одновременно с заявлением лизингополучатель предъявляет лизингодателю все необходимые материалы, которые позволяют оценить его финансовое состояние и платежеспособность. Оценка платежеспособности лизингополучателя может производиться по схеме, принятой для анализа банком кредитоспособности клиентов. Поскольку лизинговые операции имеют длительный срок, лизингодателя интересует не только текущее финансовое положение лизингополучателя, но и способность выполнять платежи в течение периода, оговоренного в лизинговом соглашении. При этом наряду с анализом коэффициентов ликвидности необходимо уделять особое внимание общей экономической устойчивости лизингополучателя [5, c. 62]. Проведем оценку состава и структуры источников собственных и заемных средств, вложенных в имущество предприятия (рис. 1).

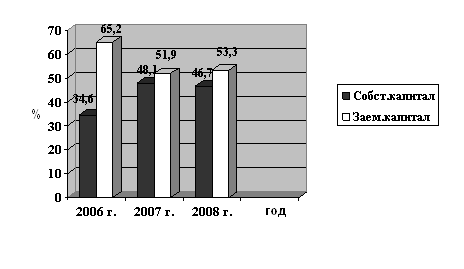

Рис. 1. Структура капитала ООО «Прогресс-М» в 2006-2008 гг. В период с 2006 по 2007 год наблюдается тенденция увеличения доли собственных средств в структуре капитала (на 13,5%). Доля заемного капитала снизилась с 65,2% до 51,9%, причем темп прироста собственного капитала опережает темп прироста заемного. В период с 2007 по 2008 год существенного изменения в структуре капитала не произошло. Он состоит на 46,7% из собственных средств и на 53,3% из заемных Наблюдаемый рост кредиторской задолженности перекрывается приростом дебиторской задолженности, платежи по которой ожидаются менее чем через 12 месяцев после отчетной даты, поэтому это не влечет за собой ухудшение финансового состояния предприятия. Финансовая устойчивость предприятия - это состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях разумного (допустимого) уровня риска [8, c. 237]. В этой связи под платежеспособность понимают внешнее проявление финансовой устойчивости, которое отражает способность предприятия своевременно и полностью выполнять свои платежные обязательства. Финансовая устойчивость предприятия за 2006-2008 гг. претерпела существенные изменения. В 2006 году ее можно отнести к неустойчивой, так как наблюдается недостаток собственного чистого оборотного капитала, с привлечением долгосрочных заемных источников формирования запасов и общей величины основных источников формирования запасов. К 2007 году равновесие восстанавливается за счет значительного роста источников собственных средств (на 10692 тыс.руб). Образуется излишек источников формирования запасов равный 7724тыс.руб, т.е. финансовую устойчивость предприятие можно отнести к допустимой. В 2008 году излишек источников формирования запасов также поддерживается за счет высокой доли собственных оборотных средств. Для оценки финансовой устойчивости предприятия применяются коэффициенты, определяющие состояние основных оборотных средств и степень финансовой независимости предприятия: - коэффициент автономии (коэффициент финансовой независимости или концентрации собственного капитала (Ка) – характеризует независимость предприятия; - коэффициент соотношения заемных и собственных средств (Кзс); - коэффициент маневренности собственного капитала (Км); - коэффициент обеспеченности предприятия собственными оборотными средствами (Кос); - коэффициент реальных активов в имуществе предприятия (Кра) [9, c. 46]. Динамика удельных показателей финансовой устойчивости предприятия за 2006-2008 гг. отражена на рис. 2.

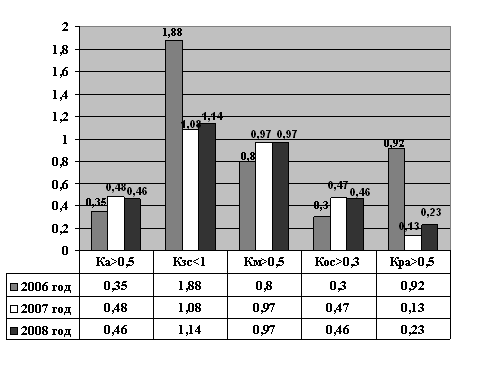

Рис. 2. Динамика удельных показателей финансовой устойчивости Сравнивая значения рассчитанных коэффициентов с нормативными, можно сделать следующие выводы: Значение коэффициента автономии (Ка) ниже нормативного, т.е. менее 50% финансовых ресурсов покрывается собственными ресурсами предприятия, но его рост говорит о благоприятной тенденции и показывает повышение финансовой независимости предприятия. Коэффициент соотношения заемных и собственных средств (Кзс) превышает единицу, т.е. финансовая автономность и устойчивость предприятия достигает критической точки. Но его снижение в 2007 году свидетельствует об уменьшении зависимости предприятия от привлеченных заемных средств и росте его финансовой устойчивости. Рост коэффициента маневренности (Км) говорит о росте степени мобильности (гибкости) использования собственного капитала. Значение коэффициента обеспеченности предприятия собственными средствами (Кос) оптимально. В 2006 году значение коэффициента реальных активов (Кра) соответствует нормативному, а его снижение в последующий период свидетельствует о потере производственной мощности предприятия. В современных условиях анализ платежеспособности предприятия приобрел чрезвычайно актуальное значение. Понятие платежеспособности в большинстве случаев ассоциируется с понятием ликвидности, то есть способности превращения активов предприятия в деньги для целей оплаты своих долгов. В общем случае платежеспособность оценивается отношением ликвидных оборотных активов предприятия к его краткосрочным долговым обязательствам [8, c. 241]. Оценка ликвидности предприятия предполагает сопоставление рассмотренных активов предприятия с погашением обязательств. Для этих целей рассчитываются соответствующие коэффициенты ликвидности: - коэффициент абсолютной ликвидности (Кал) является наиболее «жестким» коэффициентом платежеспособности и показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время ; - коэффициент быстрой ликвидности (Кбл), теоретически оправданные оценки которого находятся в пределах от 0,8 до 1; - коэффициент текущей ликвидности (коэффициент покрытия) (Ктл)- оценивает общую ликвидность и показывает в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, то есть, сколько денежных единиц текущих активов приходится на 1 денежную единицу текущих обязательств. Динамика показателей ликвидности предприятия отображена на рис. 3.

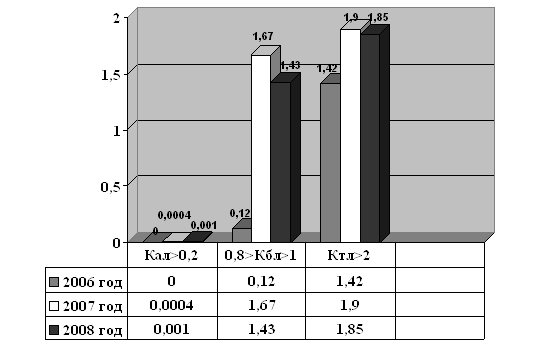

Рис. 3. Динамика показателей ликвидности предприятия за 2006-2008 гг. Из данных полученных видно, что при значительном росте кратковременных долговых обязательств (на 10786тыс.руб.), дебиторской задолженности (на 19162тыс.руб.) и запасов (на 1676тыс.руб.) предприятие за 2007 год заметно повысило коэффициент текущей ликвидности (с 1,42 до 1,9). Коэффициент абсолютной ликвидности за этот же период также увеличился, но все равно остается ниже нормы. Значение коэффициента быстрой ликвидности (Кбл) выросло за счет резкого увеличения дебиторской задолженности. В 2008году наблюдается незначительное снижение коэффициентов быстрой и текущей ликвидности. Приближение коэффициента текущей ликвидности к нормативному значению и увеличившийся коэффициент быстрой ликвидности свидетельствуют о повышении платежеспособности предприятия. 2.3 Оценка эффективности использования лизингового механизма в ООО «Прогресс-М»Для лизинга характерно сложное сочетание комплекса договоров и возникающих при этом имущественных и финансовых отношений. Если проводить аналогию между лизингом, арендой и кредитом, то видно, что по своей экономической природе оперативный лизинг весьма схож с арендными отношениями, а финансовый – с кредитными (табл. 1). Таблица 1 Взаимосвязь и отличия арендных и лизинговых отношений [16, c. 74]

Оперативный лизинг характеризуется более коротким временем передачи машин или оборудования в аренду по сравнению с нормативными сроками их службы, в связи с чем лизингодатель вынужден многократно сдавать его во временное пользование. Отсюда оперативный лизинг, на наш взгляд, практически есть не что иное, как хорошо всем известная форма аренды, которая уже давно широко используется в строительстве. |

||||||||||||||||||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.