|

|

МЕНЮ

|

Курсовая работа: Безопасность инвестиционной деятельности как составляющая экономической безопасности предприятия1. показатель прост и очевиден при расчете, а также не требует использования таких изощренных приемов, как дисконтирование денежных потоков. 2. показатель ARR удобен для встраивания его в систему стимулирования руководящего персонала предприятия. Именно поэтому те предприятий, которые увязывают системы поощрения управляющих своих филиалов и подразделений с результативностью их инвестиций, обращаются к ARR. Это позволяет задать руководителям среднего звена легкопонимаемую ими систему ориентиров инвестиционной деятельности. Слабости же показателя расчетной рентабельности инвестиций являются оборотной стороной его достоинств: 1. ARR не учитывает разноценности денежных средств во времени, поскольку средства, поступающие. 2. этот метод игнорирует различия в продолжительности эксплуатации активов, созданных благодаря инвестированию. 3. расчеты на основе ARR носят более "витринный" характер, чем расчеты на основе показателей, использующих данные о денежных потоках. Последние показывают реальное изменение ценности предприятия в результате инвестиций, тогда как ARR ориентирована преимущественно на получение оценки проектов, адекватной ожиданиям и требованиям акционеров и других лиц и предприятий "со стороны". 3. Чистые денежные поступления. Чистыми денежными поступлениями (Net Value, NV) (другие названия – ЧДП, чистый доход, чистый денежный поток) называется накопленный эффект (сальдо денежного потока) за расчетный период:

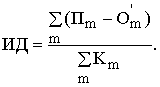

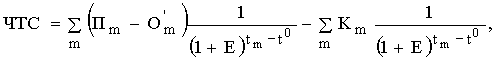

где Пm – приток денежных средств на m-м шаге; Оm – отток денежных средств на m-м шаге. Суммирование распространяется на все шаги расчетного периода. 4. Индекс доходности инвестиций Индекс доходности инвестиций (ИД) – отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧДП к накопленному объему инвестиций. Формула для расчета индекса доходности имеет следующий вид:

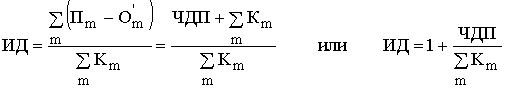

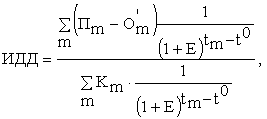

где Если принять ряд допущений, то можно показать графическую интерпретацию индекса доходности (рис. 1). Эти допущения состоят в следующем: - инвестиции в проект для создания активов производятся только в начальный период (tu); - предприятие не имеет убытков в период освоения производства или освоения рынка сбыта производимой продукции; - пренебрегается ликвидационная стоимость активов.

Рис. 1. Графическая интерпретация индекса доходности инвестиций Используя формулу (6) и рис. 1, можно представить формулу для определения индекса доходности в виде.

Таким образом, индекс доходности (ИД) есть не что иное, как показатель рентабельности инвестиций, определенный относительно суммарных показателей ЧДП и инвестиций за экономический срок их жизни. При расчете индекса доходности могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения). Индекс доходности инвестиций превышает 1, если для этого потока чистые денежные поступления имеют положительные значения. 5. Максимальный денежный отток (Cash Outflow) Максимальный денежный отток (Cash Outflow), называемый в отечественных источниках потребностью финансирования (ПФ) – это максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска. Термин внешнее финансирование в отличие от внутреннего предполагает любые источники финансирования (собственные и привлеченные), внешние по отношению к проекту, тогда как внутреннее финансирование осуществляется в процессе реализации проекта за счет получения чистой прибыли и амортизационных отчислений. На рис. 2 показана графическая интерпретация максимального денежного оттока.

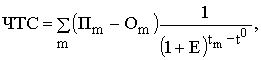

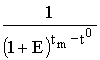

Рис. 2. Графическая интерпретация максимального денежного оттока (потребность в финансировании). Таким образом, простые методы оценки инвестиций понятны и легки в применении. Однако у них есть существенный недостаток – они не учитывают фактор времени. Тем не менее, простые методы дают возможность получения дополнительной информации, что позволяет снижать риск неудачного вложения денежных средств. 2.2.2 Методы оценки инвестиций, основанные на дисконтировании Отличие данных методов от простых методов оценки инвестиций заключается в том, что они учитывают фактор времени, что позволяет привести экономические показатели разных лет к сопоставимому по времени виду. К методам оценки эффективности инвестиций, основанных на дисконтировании, относятся: 1. Чистая текущая стоимость. Важнейшим показателем эффективности инвестиционного проекта является чистая текущая стоимость (другие названия ЧТС – интегральный экономический эффект, чистая текущая приведенная стоимость, чистый дисконтированный доход, Net Present Value, NPV) – накопленный дисконтированный эффект за расчетный период. Чистый текущая стоимость – это будущая стоимость чистых доходов, приведенная к их настоящей стоимости, т.е. стоимости через процедуру дисконтирования к начальному шагу расчетного периода. ЧТС рассчитывается по следующей формуле:

где Пm – приток денежных средств на m-м шаге; Om – отток денежных средств на m-м шаге;

– коэффициент дисконтирования на m-м шаге. На практике часто пользуются модифицированной формулой:

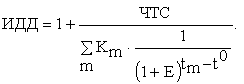

где Чистая текущая стоимость используется для сопоставления инвестиционных затрат и будущих поступлений денежных средств, приведенных в эквивалентные условия. Для определения чистой текущей стоимости прежде всего необходимо подобрать норму дисконтирования и, исходя из ее значения, найти соответствующие коэффициенты дисконтирования за анализируемый расчетный период. После определения дисконтированной стоимости притоков и оттоков денежных средств чистая текущая стоимость определяется как разность между указанными двумя величинами. Полученный результат может быть как положительным, так и отрицательным. Если размер чистой текущей стоимости за расчетный период характеризуется положительным значением, то проект следует признать эффективным. Таким образом, чистая текущая стоимость показывает, достигнут ли инвестиции за экономический срок их жизни желаемого уровня отдачи. Положительное значение чистой текущей стоимости показывает, что за расчетный период дисконтированные денежные поступления превысят дисконтированную сумму капитальных вложений и тем самым обеспечат увеличение ценности предприятия. Наоборот, отрицательное значение чистой текущей стоимости показывает, что проект не обеспечит получения нормативной (стандартной) нормы прибыли и, следовательно, приведет к потенциальным убыткам. Несмотря на все эти преимущества оценки инвестиций, метод чистой текущей стоимости не дает ответа на все вопросы, связанные с экономической эффективностью капиталовложений. Этот метод дает ответ лишь на вопрос, способствует ли анализируемый вариант инвестирования росту ценности фирмы или богатства инвестора вообще, но никак не говорит об относительной мере такого роста. А эта мера всегда имеет большое значение для любого инвестора. Для восполнения такого пробела используется иной показатель - метод расчета рентабельности инвестиций. 2. Индекс доходности дисконтированных инвестиций. Индекс доходности дисконтированных инвестиций (другие названия - ИДД, рентабельность инвестиций, Profitability Index, PI) – отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД приставляет собой отношение суммы приведенных эффектов (из которых вычленены инвестиционные затраты) к приведенной к тому же моменту времени величине инвестиционных затрат. Формула для определения ИДД имеет следующий вид:

или:

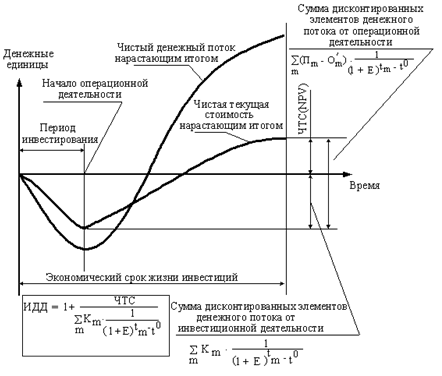

При расчете ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капитальные вложения, осуществляемые до ввода предприятия в эксплуатацию. В этом случае соответствующие показатели будут иметь различные значения. Индексы доходности дисконтированных инвестиций превышают 1, если для этого потока чистая текущая стоимость положительна. Графическая интерпретация индекса дисконтированной доходности приведена на рис. 3.

Рис.3. Графическая интерпретация индекса доходности дисконтированных инвестиций. Чем выше индекс доходности дисконтированных инвестиций, тем лучше проект. Таким образом, если ИДД равен 1,0, то проект едва обеспечивает получение минимальной нормативной прибыли. При ИДД меньше 1,0 проект не обеспечивает получение минимальной нормативной прибыли. ИДД, равный 1,0 выражает нулевую чистую текущую стоимость. 3. Внутренняя норма доходности. Внутренняя норма доходности (другие названия – ВНД, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности, Internal Rate of Return, IRR). Внутренняя норма дохода характеризует уровень доходности инвестиций, генерируемый конкретным проектом, при условии полного покрытия всех расходов по проекту за счет доходов. По своей экономической природе норма дохода для инвестора и внутренняя норма по проекту идентичны, т.е. характеризуют уровень капитализации доходов за расчетный период. Но в первом случае норму дохода мы привносим извне, обосновывая ее уровень исходя из нашего понимания приемлемого уровня дохода на капитал. Во втором варианте норма дохода формируется на основе объективно складывающихся пропорций результатов и затрат, т.е. исходя из внутренних свойств проекта, степени его прогрессивности. В данном выражении внутренняя норма дохода характеризует гарантированный уровень капитализации доходов, присущий проекту. Значение показателя

внутренней нормы дохода определяется как такое значение нормы дохода Исходя из данного

условия, ВНД (

Решение этого уравнения

относительно

где

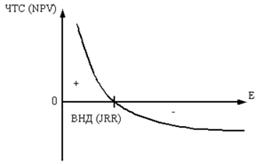

Чем выше норма дисконта (Е), тем меньше величина интегрального эффекта (NPV), что как раз и иллюстрирует рис. 4.

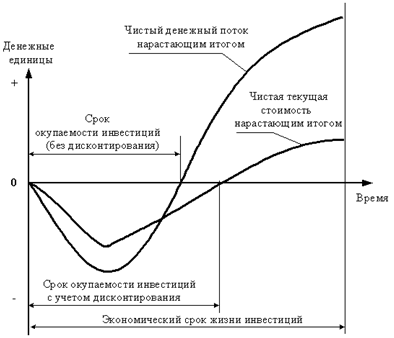

Рис. 4. Зависимость величины ЧТС (NPV) от уровня нормы дисконта (Е) На рис. показано, что с ростом требований к эффективности инвестиций величина ЧТС уменьшается, достигая нулевого значения при пересечении с осью абсцисс. Норма дохода, определяющая такое значение ЧТС, является внутренней нормой дохода проекта. Итак, ВНД определяется как та норма дисконта (E), при которой чистая текущая стоимость равна нулю, т.е. инвестиционный проект не обеспечивает роста ценности фирмы, но и не ведет к ее снижению. Именно поэтому в отечественной литературе ВНД иногда называют поверочным дисконтом, так как она позволяет найти граничное значение нормы дисконта (Eв), разделяющее граничные инвестиции на приемлемые и не выгодные. Для этого ВНД сравнивают с принятой для проекта нормой дисконта (E). Принцип сравнения этих показателей такой: - если ВНД (JRR) > E – проект приемлем (т.к. ЧТС в этом случае имеет положительное значение); - если ВНД < E – проект не приемлем (т.к. ЧТС отрицательна); - если ВНД = E – можно принимать любое решение. Показатель внутренней нормы дохода имеет ряд важных характеристик: он объективен и не зависит от требований и условий инвестора, от объема производства и размера инвестиций по проекту. Это делает показатель ВНД исключительно привлекательным инструментом изменения и управления эффективностью инвестиций. 4. Срок окупаемости инвестиций с учетом дисконтирования. Сроком окупаемости инвестиций с учетом дисконтирования называется продолжительность периода от начального момента до момента окупаемости с учетом дисконтирования. Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущая чистая текущая стоимость ЧТС (K) становится и в дальнейшем остается неотрицательной (рис. 5).

Рис. 5. Графическая интерпретация срока окупаемости инвестиций с учетом дисконтирования. Суть метода заключается в дисконтировании всех денежных потоков, генерируемых проектом, и их последовательном суммировании до тех пор, пока не будут покрыты исходные инвестиционные затраты. Данный метод принимает в расчет стоимость денег во времени, что всегда показывает более реальную картину. Дисконтированный период окупаемости является более объективным критерием оценки проектов, чем простой период окупаемости, так как позволяет хотя бы частично учесть и заложить в проект ("занизив" его номинальную эффективность) такие риски, как снижение доходов, повышение расходов, появление более доходных альтернативных инвестиционных возможностей за период реализации проекта и другие. 5. Максимальный денежный отток с учетом дисконтирования (потребность в финансировании с учетом дисконта, ДПФ) Максимальный денежный отток с учетом дисконтирования (потребность в финансировании с учетом дисконта, ДПФ) – максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. Величина ДПФ показывает минимальный дисконтированный объем внешнего (по отношению к проекту) финансирования проекта, необходимый для обеспечения его финансовой реализуемости (рис. 6).

Рис. 6. Графическая интерпретация максимального денежного оттока с учетом дисконтирования (ДПФ) Таким образом, наиболее объективно оценить эффективность вложений в инвестиционный проект позволяют методы, основанные на дисконтировании. С целью получения наиболее точной оценки инвестиционных проектов необходимо использовать совместно несколько методов оценки эффективности инвестиций. Заключение В курсовой работе была рассмотрена сущность безопасности инвестиционной деятельности, инвестиционной и методы управления рисками в инвестиционной деятельности, методы определения эффективных инвестиционных проектов. На основании этого можно сделать следующие выводы. Процесс успешного функционирования и экономического развития предприятий во многом зависит от совершенствования их деятельности в области обеспечения экономической безопасности. Под экономической безопасностью предприятия понимается такое состояние хозяйствующего субъекта, при котором он при наиболее эффективном использовании корпоративных ресурсов добивается предотвращения, ослабления или защиты от существующих опасностей и угроз или других непредвиденных обстоятельств и в основном обеспечивает достижение целей бизнеса в условиях конкуренции и хозяйственного риска. Экономическая безопасность предприятия состоит из совокупности направлений обеспечения безопасности фирмы таких, как человеческая безопасность, технологическая безопасность, материальная безопасность, институциональная безопасность, организационная безопасность, информационная безопасность, продуктовая безопасность, финансовая безопасность и инвестиционная безопасность. Под инвестиционной безопасностью понимают возможность обойтись без существенного социально-экономического ущерба при реализации инвестиционного проекта. Экономическая безопасность предприятия в целом, его возможности предотвращения угроз, избегания рисков и способность достижения поставленных целей в условиях конкуренции и риска зависит от эффективной и безопасной организации инвестиционной деятельности. По своей сущности инвестиционная деятельность – это выполнение практических действий по вложению инвестиций в целях получения прибыли (или достижения иного полезного эффекта) и обеспечения роста формирования прибыли в перспективном периоде. Основная цель инвестиционной деятельности предприятий состоит в увеличении дохода от инвестиционной деятельности при минимальном уровне риска инвестиционных вложений. Инвестиционный риск представляет собой вероятность возникновения финансовых потерь в виде снижения капитала или утраты дохода, прибыли вследствие неопределенности условий инвестиционной деятельности. Инвестиционная деятельность связана с различными видами рисков, которые можно классифицировать на две группы общие и специфические риски. Общие риски включают риски, одинаковые для всех участников инвестиционной деятельности и форм инвестирования. К ним относятся внешнеэкономические риски, социально-политические риски, экологические риски, риски, связанные с мерами государственного регулирования, конъюнктурный риск, инфляционный риск, риск ухудшения условий для данной сферы деятельности и прочие риски. В отличие от общих рисков специфические риски сугубо индивидуальны для каждого инвестора. Специфические риски разделяют на риск инвестиционного портфеля, капитальный риск, селективный риск, риск несбалансированности, риск излишней концентрации. В целях обеспечения высокого уровня инвестиционной безопасности на предприятии должно быть эффективное управление рисками. Управлением рисками представляет собой процесс выработки компромисса, направленного на достижение баланса между выгодами от уменьшения риска и необходимыми для этого затратами, а также принятия решения о том, какие действия для этого следует предпринять. Мероприятия по снижению риска включать в себя перераспределение и/или добавление ресурсов, корректировку календарного плана проекта, проведение дополнительных исследований и изысканий, корректировку проектной документации и технико-экономических показателей. Для снижения последствий риска применяются такие инструменты как страхование, привлечение гарантов, привлечение соинвесторов. К методам управления инвестиционным риском относятся передача риска, распределение рисков между участниками проекта, удержание риска, сокращение (предотвращение и контролирование) риска, резервирование средств на покрытие непредвиденных расходов, поглощение риска, избежание (упразднение) риска. Обеспечение безопасности инвестиционной деятельности на предприятии заключается не только в организации эффективного управления инвестиционным риском, не маловажное значение имеет и доходность инвестиционной деятельности, которая зависит от определения эффективных инвестиционных проектов. Методы оценки эффективности инвестиционных проектов основаны преимущественно на сравнении эффективности (прибыльности) инвестиций в различные проекты. Все методы оценки эффективности инвестиционных вложений делятся на две группы: простые методы оценки инвестиций и методы оценки инвестиций, основанные на дисконтировании. Простые методы оценки инвестиций относятся к числу наиболее старых и широко используемых в связи с возможностью получения дополнительной информации, что позволяет снижать риск неудачного вложения денежных средств. Методы с учетом дисконтирования в отличии от простых методов оценки инвестиций заключается в том, что они учитывают фактор времени, что позволяет привести экономические показатели разных лет к сопоставимому по времени виду. Наиболее объективно оценить эффективность вложений в инвестиционный проект позволяют методы, основанные на дисконтировании. С целью получения наиболее точной оценки инвестиционных проектов и обеспечения инвестиционной безопасности необходимо использовать совместно несколько методов оценки эффективности инвестиций. Список литературы 1. Климович, М.В. Словарь-справочник. http://yas.yuna.ru/ 2. Финансовый словарь. http://dic.academic.ru/dic.nsf/fin_enc/13666 3. Бланк, И.А. Инвестиционный менеджмент: Учеб. курс – Киев: Эльга-Н: Ника-Центр, 2001. – 448 с. 4. Бочаров, В.В. Финансовый анализ – СПб: Питер, 2006. – 232 с. 5. Грунин, О.А. Экономическая безопасность организации. – СПб.: Питер, 2002. – 160 с. 6. Игонина, Л.Л. Инвестиции: учеб. пособие для вузов. – М.: Экономистъ, 2004. – 476 с. 7. Стратегии бизнеса: Аналитический справочник. / Под ред. Г.Б Клейнера. – М.: КОНСЭКО, 2004. 8. Мыльник, В.В. Инвестиционный менеджмент: учеб. пособие для вузов – М.: Академический Проект, 2003. – 271 с. 9. Непомнящий Е.Г. Инвестиционное проектирование: Учебное пособие. Таганрог: Изд-во ТРТУ, 2003 – 262 с. 10. Инвестиционная деятельность: учеб. пособие для вузов / под ред. Г.П. Подшиваленко, Н.В. Ковалевой. – М.: КноРус, 2006. – 421 с. 11. Ример, М.И., Касатов, А.Д., Матиенко, Н.Н. Экономическая оценка инвестиций. – Спб.: Питер, 2008. – 480 с. 12. Баринов, В. Методы управления рисками инвестиционного проекта http://www.inventech.ru/lib/business-plan/plan-0056/ 13. Березуев, О.В. Инвестиционная деятельность предприятия в условиях неопределенности внешней среды. http://www.kftam.ru/kf/publ/inv_deyat.htm 14. Волков, А. Инвестиционные проекты: от моделирования до реализации. http://www.businessproekt.ru/content/document_r_43A393AA-AAD4-437F-AE1D-ACD2ABB7E06B.html 15. Карпов, А.В. Управление исками в инвестиционной деятельности. http://www.ibl.ru/konf/061207/8.html 16. Кошечкин, С.А. Концепция риска инвестиционного проекта. http://www.aup.ru/articles/investment/1.htm 17. Миндубаева, Э.Р. Управление инвестиционной деятельностью и инвестиционными проектами на предприятии. http://www.tisbi.ru/science/vestnik/2007/issue4/Man5.htm 18. Понятие, виды и этапы инвестиционной деятельности. http://www.lex-pravo.ru/codex.php?ch=11&art=73&t=pp 19. Журнал "Хранитель" http://www.psj.ru/ 20. http://www.annexus.su/stati/invest/invstaction/ |