|

|

МЕНЮ

|

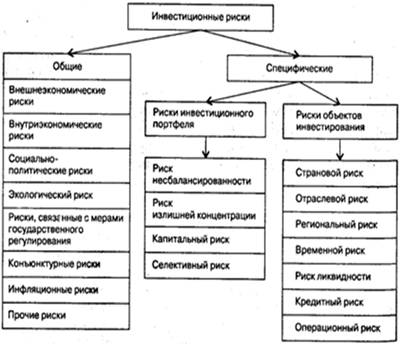

Курсовая работа: Безопасность инвестиционной деятельности как составляющая экономической безопасности предприятияКурсовая работа: Безопасность инвестиционной деятельности как составляющая экономической безопасности предприятияКурсовая работа По дисциплине "Инвестиционный менеджмент" На тему: "Безопасность инвестиционной деятельности как составляющая экономической безопасности предприятия" Содержание Введение Глава 1. Теоретические аспекты безопасности инвестиционной деятельности 1.1 Взаимосвязь инвестиционной и экономической безопасности 1.2 Понятие и сущность инвестиционной деятельности 1.3 Риски инвестиционной деятельности Глава 2. Методологические основы обеспечения безопасности инвестиционной деятельности 2.1 Методы управления рисками в инвестиционной деятельности, как способ обеспечения инвестиционной безопасности 2.2 Методы определения эффективных инвестиционных проектов в целях обеспечения безопасности инвестиционной деятельности 2.2.1 Простые методы оценки инвестиций 2.2.2 Методы оценки инвестиций, основанные на дисконтировании Заключение Список литературы Введение Развитие общества и обеспечение благосостояния его членов существенно зависят от безопасности их деятельности, от условий, при которых эта безопасность осуществляется. Важнейшей составной частью безопасности является экономическая безопасность, в том числе и инвестиционная, которая неразрывно связана с экономической эффективностью функционирования хозяйственных объектов, с экономической независимостью, стабильностью и безопасностью общества. Общая безопасность государства и его членов, с одной стороны, и экономическая безопасность, с другой, тесно связаны друг с другом. Экономическая безопасность государства или его частей может быть гарантирована лишь при условии создания мер, обеспечивающих их защиту от внешних и внутренних угроз. В то же время без подъема экономического потенциала страны невозможно обеспечить защиту государства и его членов от различного рода угроз. Актуальность темы заключается в том, что специфика рыночных отношений таит в себе множество опасностей для добросовестного предпринимателя, которому приходится постоянно действовать в условиях повышенного риска. Переход экономики на рыночные отношения требует от руководителей предприятий не только разработки рыночной стратегии, но и стратегии безопасности, обязательно включающей специальные программы по защите экономической безопасности, в том числе и безопасности инвестиционной деятельности. Соответственно, роль подразделения, ответственного за проведение данной работы на предприятии, выполняющего функции соблюдения правил политики безопасности и плана защиты, управления средствами защиты, контроля за правильностью их эксплуатации, выявления попыток и фактов нарушений и принятия мер по их нейтрализации, также выходит на первый план. Ослабление практически любой составляющей инфраструктуры предприятия непосредственно отражается на его безопасности, поэтому процесс управления предприятием находятся в тесной взаимосвязи с вопросами безопасности. Необходимо отметить, что бизнес в России отличается сложностью, постоянным состоянием борьбы и острой конкуренции фирм. Устойчивые "правила" не существуют ни для партнеров, ни, в определенной степени, для государства. Предприятия вынуждены постоянно приспосабливаться к несовершенству законодательной базы, недостатку квалифицированных работников, изношенности производственного оборудования, дефициту оборотных средств, жесткой денежной и налоговой политике государства, неплатежеспособности партнеров и пр. Цель данной курсовой работы − рассмотреть теоретические аспекты безопасности инвестиционной деятельности в рамках экономической безопасности на предприятии. Для того чтобы достичь цели, поставленной в курсовой работе, необходимо решить следующие задачи: 1. рассмотреть взаимосвязь инвестиционной и экономической безопасности; 2. определить понятие и сущность инвестиционной деятельности; 3. рассмотреть риски инвестиционной деятельности; 4. изучить методы управления рисками в инвестиционной деятельности, как способ обеспечения инвестиционной безопасности; 5. рассмотреть методы определения эффективных инвестиционных проектов в целях обеспечения безопасности инвестиционной деятельности. Объектом исследования является инвестиционная деятельность. Предмет исследования – управление инвестиционной деятельностью в целях обеспечения инвестиционной безопасности предприятия. Курсовая работа состоит из введения, двух глав, заключения списка литературы. Глава 1. Теоретические аспекты безопасности инвестиционной деятельности 1.1 Взаимосвязь инвестиционной и экономической безопасности В современных условиях процесс успешного функционирования и экономического развития предприятий во многом зависит от совершенствования их деятельности в области обеспечения экономической безопасности. Единого общепринятого определения понятия "экономическая безопасность предприятия" в литературе не существует. В данной курсовой работе будет принято следующее определение "экономической безопасности предприятия": Экономическая безопасность предприятия – это такое состояние хозяйствующего субъекта, при котором он при наиболее эффективном использовании корпоративных ресурсов добивается предотвращения, ослабления или защиты от существующих опасностей и угроз или других непредвиденных обстоятельств и в основном обеспечивает достижение целей бизнеса в условиях конкуренции и хозяйственного риска. Экономическая безопасность предприятия состоит из совокупности направлений обеспечения безопасности фирмы, среди которых: · Человеческая (включая кадровую) безопасность – связана с предотвращением угроз ухода ценных сотрудников к конкурентам, несчастных случаев и болезней работников, деградации их компетенций. · Технологическая безопасность – обеспечивает отражение угроз аварий и сбоев оборудования и сооружений. Угрозы технике и материальным ценностям проявляются в краже сырья и готовой продукции, в повреждении зданий, помещений, квартир, дач, гаражей и другого недвижимого имущества; выводе из строя средств связи и систем коммунального обслуживания; краже, угоне и уничтожении транспортных средств. · Материальная (в том числе сырьевая) безопасность – предполагает количественную и качественную адекватность сырья и материалов производственным потребностям фирмы. · Институциональная безопасность – связана с регулированием и контролем выполнения контрактов, обеспечением выполнения институциональных требований среды, соблюдением нормального хода производственных и других бизнес-процессов, контролем нарушений норм. · Организационная безопасность – обеспечивает эффективную координацию действий фирмы и ее контрагентов в рамках системы разделения и кооперации труда. · Информационная безопасность – направлена на предотвращение угроз утечки фирменно-специфических ценных данных – изобретений, "ноу-хау", конструкторской и технологической документации, отчетов о НИОКР и др. · Продуктовая (товарная) безопасность – нацелена на обеспечение сохранности продукции и синхронности товаропотоков. · Финансовая безопасность – предполагает своевременность денежных расчетов и погашение кредитов, нормальное монетарное обеспечение производственных процессов. · Инвестиционная безопасность – направлена на избежание экономического ущерба при принятии инвестиционного решения, предотвращение угроз и снижение рисков, оказывающих негативное влияние на реализацию инвестиционного проекта. Понятие экономической безопасности является своеобразным симбиозом всех перечисленных видов, т.к. любой вред, причиненный предприятию, имеет свои негативные последствия и для его материальной составляющей. Таким образом, инвестиционная безопасность является составляющим звеном экономической безопасности. От эффективности ее обеспечения завит безопасность предприятия в целом. Инвестиционная безопасность – возможность обойтись без существенного социально-экономического ущерба при реализации инвестиционного проекта. Инвестиционная безопасность обеспечивается проведением комплекса политических, организационно-технических и других мероприятий, направленных на снижение инвестиционных рисков. Со стороны государства обеспечение инвестиционной безопасности включает гарантии прав патентов, лицензий и контрактов; улучшение предпринимательского климата, отражающего политическую стабильность, отношение общества и государства к иностранным инвестициям, стабильность законодательства, регулирующего права собственности; снижение криминогенности; снижение финансовых рисков, конвертируемость и стабильность национальной валюты; фиксирование ограничительных мер по отношению к движению иностранных капиталов и товаров. Инвестиционная безопасность зависит и от таких факторов, как масштабы экономики и емкость рынка, уровень инфляции, ставки налогообложения, потребность в иностранных инвестициях и валюте. Таким образом, можно сделать вывод о том, что инвестиционная и экономическая безопасности находятся в тесной взаимосвязи. От эффективной и безопасной организации инвестиционной деятельности зависти экономическая безопасность предприятия в целом, его возможности предотвращения угроз, избегания рисков и способность достижения поставленных целей в условиях конкуренции и риска. 1.2 Понятие и сущность инвестиционной деятельности Эффективное развитие деятельности любого предприятия и высокий уровень его экономической безопасности во многом определяются тем, на сколько удачно организовано управление инвестиционной деятельностью и инвестиционными проектами на предприятии. Инвестиционная деятельность – это вложение инвестиций, или инвестирование, и совокупность практических действий по реализации инвестиций. Под инвестициями понимаются долгосрочные вложения капитала с целью получения дохода. Таким образом, по своей сущности инвестиционная деятельность – это выполнение практических действий по вложению инвестиций в целях получения прибыли (или достижения иного полезного эффекта) и обеспечения роста формирования прибыли в перспективном периоде. Особенность инвестиционной деятельности в том, что она затратна и рискованна. Во-первых, инвестиций не бывает без затрат – сначала необходимо вложить средства, и лишь в дальнейшем (если расчеты были верны) произведенные затраты окупятся. Во-вторых, невозможно предугадать все обстоятельства, ожидающие инвестора в будущем, – всегда существует вероятность того, что сделанные инвестиции будут частично или полностью утеряны (т.е. существуют инвестиционные риски). Инвестиционная деятельность осуществляется в виде установления структуры, масштабов, направлений инвестиций и определения источников инвестиций. Субъектами инвестиционной деятельности являются участники процесса инвестирования, взаимодействующие при выработке и принятии управленческих решений в процессе осуществления инвестиций. Объектами инвестиционной деятельности выступают: программы, системы, комплексы работ, проекты и т.п. По содержанию инвестиционная деятельность может быть разделена на: ü прямую, т.е. вложения непосредственно в производство товаров, работ, услуг, строительство или реконструкцию объекта. ü ссудную, т.е. в форме предоставления займа, кредита. Основной интерес инвестора в процессе осуществления этого вида инвестиционной деятельности заключается в своевременном получении прибыли (дохода) в виде процентов по договорам займа и кредита. ü портфельную, т.е. в форме приобретения ценных бумаг. Портфельное инвестирование не предполагает участие инвестора в управлении предприятием, а лишь получение дивидендов на вложенный капитал. Также инвестиционная деятельность может быть подразделена на: реальное, финансовое инвестирование и инвестирование имущественных прав и интеллектуальных ценностей. Реальное инвестирование (инвестирование в материальной форме) – это вложение непосредственно в производство продукции (товаров, работ, услуг), инвестирование в товарно-материальные запасы и другие виды движимого и недвижимого имущества. Это инвестирование связано с участием инвестора в управлении организациями (корпорациями, компаниями, предприятиями или иным учреждением). Финансовое инвестирование включает в себя вкладывание в объекты инвестиционной деятельности денежных и иных средств, целевые банковские вклады и другие ценные бумаги (портфельное инвестирование), а также предоставление займа, кредита (ссудное инвестирование). Это инвестирование предполагает получение дивидендов на вложенный. Исходя из понятия инвестиционной деятельности, специалисты условно выделяют три этапа ее осуществления: 1. Подготовительный этап. На этом этапе субъект принимает решение о вложении средств в качестве инвестиций. При этом когда речь идет об инвестициях в действующее производство, вопрос об их целесообразности обычно не возникает, так как решаются назревшие проблемы. Если же необходимы организация производства и продвижение на рынок нового товара, то на первый план выходят расчеты окупаемости и эффективности. С этой целью проводятся маркетинговые исследования, изучаются инвестиционные возможности. Обязательным мероприятием на этом этапе является составление инвестиционного проекта, в который входят обоснование экономической целесообразности, объема и сроков осуществления инвестиций, а также необходимая проектно-сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами). Неотъемлемой частью инвестиционного проекта служит бизнес-план, включающий описание практических действий по осуществлению инвестиций. В бизнес-плане, в частности, должны быть отражены суть проекта, средства его финансирования, сметная стоимость проекта, сроки осуществления работ (услуг), срок окупаемости. Первый этап заканчивается, как правило, подписанием инвестиционного договора, в котором определяются права и обязанности участников в отношении размера вкладываемых средств, сроков и порядка вложения, их взаимодействие при реализации инвестиционного проекта, порядок пользования объектом инвестиций, отношения собственности на созданный объект, распределение доходов от эксплуатации объекта и др. Условия инвестиционного договора сохраняют силу на весь срок его действия и могут быть изменены, если после заключения договора законодательством устанавливаются новые условия, ухудшающие положение партнеров. Подписанием инвестиционного договора вкладываемым материальным и нематериальным благам придается статус инвестиций. 2. Инвестиционный этап характеризуется тем, что в этот период осуществляется совокупность практических действий по реализации бизнес-плана, т. е. по исполнению инвестиционного проекта. Это могут быть строительство объекта и ввод его в эксплуатацию, пусконаладочные работы, приобретение машин и оборудования, осуществление работ, связанных с их установкой, и др. На практике элементом этого этапа является календарный график выполнения инвестиционной программы со следующими элементами: наименование работ, ответственный исполнитель, срок и начала и окончания работ, порядок приемки выполненных работ (акт, отчеты), отметка о выполнении. Отличающиеся большим разнообразием, действия по реализации инвестиционного проекта облекаются в правовую форму путем заключения различных договоров. Это могут быть договоры, направленные на передачу имущества, выполнение работ или оказание услуг, лицензионные и иные гражданско-правовые договоры. Вместе с тем, заключение и исполнение разного рода договоров на данной стадии инвестиционного процесса преследуют главную юридическую цель – реализацию инвестиционного договора, а деятельность участников должна осуществляться в соответствии с инвестиционным законодательством. Второй этап завершается созданием объекта инвестиционной деятельности. 3. Эксплуатационный этап. В течение этого этапа осуществляется организация производства товаров, выполнения работ, оказания услуг, создается система сбыта нового товара и т. п. В это время компенсируются инвестиции и затраты на осуществление инвестиционного проекта, формируется доход от его реализации. Именно с этим периодом связана окупаемость проекта. Зачастую на практике данные об оценке выполнения инвестиционного проекта сводятся в таблицы, составляемые по следующей схеме: наименование объекта инвестиций, срок выполнения (по плану и фактически), инвестиции (по смете и фактически), срок окупаемости затрат (расчетный по программе и ожидаемый), причины отклонения от сроков. Таким образом, удачно организованная инвестиционная деятельность определяет эффективное развитие деятельности любого предприятия и высокий уровень его экономической безопасности. Решающими факторами организации эффективной инвестиционной деятельности являются: кардинальное улучшение инвестиционного климата, стабильность и предсказуемость условий хозяйствования инвесторов. 1.3 Риски инвестиционной деятельности инвестиционный риск окупаемость рентабельность Важной особенностью инвестиционной деятельности предприятия в условиях рынка становится неполнота информации о развитии ситуации, что определяет невозможность получения четких значений результатов инвестирования и надежности принимаемых решений. Поэтому неотъемлемым элементом осуществления инвестиционной деятельности предприятия становится учет неопределенности, инвестиционного риска. Предприятия вынуждены постоянно перестраиваться, обеспечивая своевременно реакцию на изменение внешней среды и целей организации. Основная цель инвестиционной деятельности предприятий состоит в увеличении дохода от инвестиционной деятельности при минимальном уровне риска инвестиционных вложений. Поиск оптимального сочетания доходности и риска предполагает необходимость учета действия множества разных факторов, что делает эту задачу весьма сложной. Вместе с тем решение данной проблемы является условием эффективности любой экономической деятельности. В общем случае под риском понимают возможность наступления некоторого неблагоприятного события, влекущего за собой различного рода потери (например, потеря имущества, получение доходов ниже ожидаемого уровня и т.д.). Инвестиционный риск представляет собой вероятность возникновения финансовых потерь в виде снижения капитала или утраты дохода, прибыли вследствие неопределенности условий инвестиционной деятельности. Инвестиционная деятельность связана с различными видами рисков. В общем виде классификацию наиболее значимых и специфичных для инвестирования рисков можно представить в виде схемы:

Общие риски включают риски, одинаковые для всех участников инвестиционной деятельности и форм инвестирования. Они определяются факторами, на которые инвестор при выборе объектов инвестирования не может повлиять. К основным видам общих рисков можно отнести внешнеэкономические риски, возникающие в связи с изменением ситуации во внешнеэкономической деятельности, и внутриэкономические риски, связанные с изменением внутренней экономической среды. В свою очередь, данные виды рисков выступают как синтез более частных разновидностей рисков. Социально-политический риск объединяет совокупность рисков, возникающих в связи с изменениями политической системы, расстановки политических сил в обществе, политической нестабильностью. Политические и страновые риски инвесторы принимают на себя в случае небольших или краткосрочных вложений с соответствующим увеличением процентной ставки. При инвестиционном кредитовании или проектном финансировании снижение риска может обеспечиваться за счет предоставления гарантий государства. Экологический риск выступает как возможность потерь, связанных с природными катастрофами, ухудшением экологической ситуации. Риски, связанные с мерами государственного регулирования, включают риски изменения административных ограничений инвестиционной деятельности, экономических нормативов, налогообложения, валютного регулирования, процентной политики, регулирования рынка ценных бумаг, законодательных изменений. Конъюнктурный риск — риск, связанный с неблагоприятными изменениями общей экономической ситуации или положением на отдельных рынках. Конъюнктурный риск может возникать, в частности, вследствие смены стадий экономического цикла развития страны или конъюнктурных циклов развития инвестиционного рынка. Инфляционный риск возникает вследствие того, что при высокой инфляции денежные суммы, вложенные в объекты инвестирования, могут не покрываться доходами от инвестиций. Инфляционный риск, как правило, почти полностью ложится на инвесторов (кредиторов), которые должны правильно оценить перспективы развития инфляционных процессов, поэтому при исследовании инвестиционных качеств предполагаемых объектов принято закладывать прогнозные темпы инфляции. Важное воздействие на показатели эффективности инвестиций оказывают различие уровней инфляции по видам ресурсов и продукции (неоднородность инфляции) и превышение уровня инфляции над ростом курса иностранной валюты. Переход к расчетам в твердой валюте (или в натуральных показателях при инвестиционном проектировании) не отменяет необходимости учета инфляционного риска, поскольку наличие инфляции влияет на показатели проекта не только в стоимостном, но и в натуральном выражении: воздействие инфляции изменяет как финансовые результаты осуществления проекта, так и его параметры (планируемые объемы необходимых ресурсов, производства, продаж и т.д.). Следует отметить, что учет инфляционных рисков во многом осложняется неполнотой и неточностью имеющейся информации. |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.