|

|

МЕНЮ

|

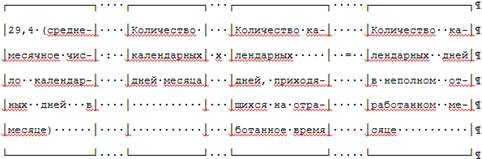

Дипломная работа: Учет и аудит расчетов с персоналом по оплате труда на примере ООО "Восход"Дебет 50-1 (70) Кредит 73 - часть стоимости путевки, превышающая установленный норматив, оплачена работником (удержана из его заработной платы). Если часть стоимости путевки, которая превышает установленную норму, оплачивает организация, сделайте в учете запись: Дебет 91-2 Кредит 73 - часть стоимости путевки, превышающая установленный норматив, оплачена за счет средств организации. Часть стоимости путевок, оплаченную за счет средств организации, облагают налогом на доходы физических лиц: Дебет 73 Кредит 68 субсчет "Расчеты по налогу на доходы физ. лиц" - удержан НДФЛ со сверхнормативной части стоимости путевки. Исключение - случаи, перечисленные в пункте 9 статьи 217 Налогового кодекса РФ. Премии Премия - это денежная выплата стимулирующего или поощрительного характера к основному заработку работника. Премирование может быть предусмотрено системой оплаты труда (ст. 135 ТК РФ). При этом принятая в организации премиальная система оплаты труда может предусматривать выплату премий определенному кругу лиц на основании заранее установленных конкретных показателей и условий премирования. Также работникам могут выплачиваться разовые (поощрительные) премии (например, за повышение производительности труда, за многолетний добросовестный труд и т.д.) (ст. 191 ТК РФ). При выплате разовых премий круг премируемых лиц заранее не определяется. Премии выплачиваются на основании приказа руководителя организации. Приказ оформляют по форме N Т-11 (если премия выплачивается одному работнику) или по форме N Т-11а (если премия выплачивается нескольким работникам). Эти формы утверждены постановлением Госкомстата России от 5 января 2004 г. N 1. Сумма премии может определяться на основании Положения о премировании, принятого в организации. В Положении о премировании должны быть предусмотрены: · показатели премирования; · условия премирования; · размеры и шкала премирования; · круг премируемых работников; · источник премирования. Выплаты разовых поощрительных премий производятся только по решению работодателя. Сумма начисленной премии может: · включаться в состав расходов по обычным видам деятельности; · выплачиваться за счет нераспределенной прибыли организации; · включаться в состав прочих расходов. Сумму премии включают в расходы по обычным видам деятельности, если она начислена работникам, занятым в процессе производства. Начисленные премии за производственные результаты включают в расходы на оплату труда и учитывают при налогообложении прибыли (ст. 255 НК РФ). При начислении премии сделайте в учете запись: Дебет 20 (08, 23, 25, 26, 29, 44) Кредит 70 - начислена премия работнику. Суммы премий, включенные в расходы по обычным видам деятельности, облагают налогом на доходы физических лиц, взносом на страхование от несчастных случаев на производстве и профессиональных заболеваний, а также страховыми взносами во внебюджетные фонды в том же порядке, что и заработную плату. Премии могут выплачивать за счет нераспределенной прибыли. Премии выплачивают по приказу руководителя, оформленному на основании решения участников (учредителей) или акционеров организации. Если премию работнику выплачивают за счет нераспределенной прибыли организации, сделайте в учете запись: Дебет 84 Кредит 70 - начислена премия работнику организации. Премии, выплаченные за счет нераспределенной прибыли, облагают налогом на доходы физических лиц, взносами на страхование от несчастных случаев на производстве и профзаболеваний и страховыми взносами во внебюджетные фонды в общеустановленном порядке. Премии, выплаченные работникам фирмы за счет нераспределенной прибыли, налогооблагаемую прибыль организации не уменьшают. Если премии начисляют работникам за непроизводственные результаты (например, за культурно-массовую работу, организацию отдыха работников и т.п.), то их сумму в бухучете включают в состав прочих расходов: Дебет 91-2 Кредит 70 - начислены премии работникам организации. Суммы премий, включенные в состав прочих расходов, облагают налогом на доходы физических лиц, страховыми взносами во внебюджетные фонды и взносами на страхование от несчастных случаев на производстве и профзаболеваний. Начисленные премии, не связанные с производством и продажей продукции (работ, услуг), не уменьшают налоговую базу по прибыли. 1.3 Организация учета оплаты труда, порядок оформления расчетов в ООО " Восход ", в том числе расчет среднего заработка и отпускных Работникам могут быть предоставлены следующие виды отпусков: · очередной ежегодный; · дополнительный; · учебный; · по беременности и родам; · по уходу за ребенком; · без сохранения заработной платы. Ежегодные оплачиваемые отпуска предоставляются в соответствии с графиком, который утверждает администрация фирмы с учетом мнения профсоюза (если он есть в организации). График отпусков составляется по форме N Т-7 и утверждается не позднее, чем за две недели до начала года. Оформляя отпуск работнику, бухгалтер должен подготовить приказ о предоставлении отпуска. Если отпуск предоставляется одному работнику, то приказ оформляют по форме N Т-6, если нескольким работникам - по форме N Т-6а. Кроме того, при расчете отпускных бухгалтер должен заполнить форму N Т-60 "Записка-расчет о предоставлении отпуска работнику". Указанные формы утверждены постановлением Госкомстата России от 5 января 2004 г. N 1. Оплачиваемый отпуск должен предоставляться работнику ежегодно. Право на отпуск за первый год работы возникает у работника по истечении шести месяцев его непрерывной работы в данной организации. По соглашению сторон оплачиваемый отпуск работнику может быть предоставлен и до истечения шести месяцев (ст. 122 ТК РФ). Отпуск за второй и последующие годы работы может быть предоставлен в любое время года в соответствии с графиком отпусков. Не предоставлять отпуск работнику в течение двух лет подряд запрещается. Продолжительность очередного ежегодного отпуска составляет 28 календарных дней. При этом в период отпуска не включаются праздничные дни. При определении продолжительности отпуска режим рабочего времени организации (шестидневная или пятидневная рабочая неделя) значения не имеет. Некоторым категориям работников предоставляют удлиненные основные отпуска. К таким категориям относят: - инвалидов (минимальная продолжительность отпуска - 30 календарных дней); - работников детских учреждений (минимальная продолжительность отпуска - 42 календарных дня); - работников образовательных учреждений и педагогов (минимальная продолжительность отпуска - от 42 до 56 календарных дней) и т.д.; - работников в возрасте до 18 лет (продолжительность отпуска - 31 календарный день, в удобное для них время). Часть каждого отпуска, превышающая 28 календарных дней, по письменному заявлению работника может быть заменена денежной компенсацией. При увольнении работнику выплачивают денежную компенсацию за все неиспользованные отпуска. Подробнее о том, как рассчитать компенсацию, смотрите раздел "Расчеты с персоналом" - подраздел "Увольнение" - ситуацию "Как рассчитать компенсацию за неиспользованный отпуск". По письменному заявлению работника неиспользованные отпуска могут быть предоставлены ему с последующим увольнением (кроме случаев, когда работника увольняют за виновные действия). При этом днем увольнения считают последний день отпуска. Работникам, заключившим трудовой договор на срок до двух месяцев, предоставляют оплачиваемые отпуска или выплачивают компенсацию при увольнении из расчета два рабочих дня за месяц работы. В некоторых случаях ежегодный оплачиваемый отпуск должен быть продлен (например, в случае болезни работника во время отпуска). Не позднее, чем за три дня до начала отпуска, организация должна выплатить сотруднику отпускные. Сумму отпускных рассчитывают, исходя из среднего дневного заработка работника. Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска определяют за последние 12 календарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,4 (среднемесячное число календарных дней) (ст. 139 ТК РФ). Чтобы рассчитать средний дневной заработок, необходимо определить: - расчетный период; - сумму выплат, которую получил работник в расчетном периоде. Расчетный период для оплаты отпуска - это 12 календарных месяцев (с 1-го по 30-е (31-е) число соответствующего месяца включительно), предшествующих уходу работника в отпуск. В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников (ст. 139 ТК РФ). Например, продолжительность расчетного периода может быть шесть календарных месяцев. Если работник не отработал в расчетном периоде ни одного дня (например, из-за болезни), то расчетный период равен 12 месяцам, предшествующим тому периоду, в котором он не работал. После того как вы определили расчетный период, вам необходимо определить сумму выплат за этот период. При расчете средней заработной платы учитывают все предусмотренные системой оплаты труда виды выплат, применяемые в организации, независимо от источников этих выплат (ст. 139 ТК РФ). Необходимо особо отметить, что какие-либо денежные средства, выданные работникам не в качестве вознаграждения за труд (дивиденды по акциям, проценты по вкладам, страховые выплаты, материальная помощь, Кредиты и др.), при исчислении среднего заработка не учитывают. Средний дневной заработок работника для оплаты отпускных определяют по формуле:

Сумму отпускных рассчитывают так:

По соглашению между работником и работодателем может быть установлен неполный рабочий день или неполная рабочая неделя. В этом случае оплату труда работника производят пропорционально отработанному времени или в зависимости от выполненного объема работ. Работа на условиях неполного рабочего времени не влечет за собой каких-либо ограничений продолжительности ежегодного основного оплачиваемого отпуска, и оплачивают отпуск в обычном порядке. При расчете отпускных нередко обнаруживается, что работник в расчетном периоде отработал один, два месяца или несколько дней. В таких случаях расчеты ведут исходя из начисленной заработной платы за эти периоды. Не полностью отработанные месяцы другими месяцами, не входящими в расчетный период, не заменяют. Количество календарных дней в тех месяцах, которые отработаны не полностью, нужно определить по формуле:

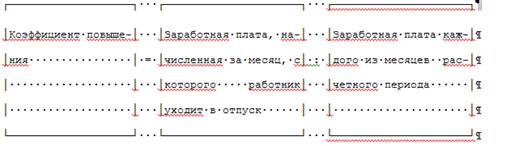

Работнику может быть повышена заработная плата: · в пределах расчетного периода; · после расчетного периода, но до дня ухода работника в отпуск; · во время нахождения работника в отпуске. В этих случаях сумму отпускных нужно скорректировать. Если повышение заработной платы произошло в пределах расчетного периода, то заработную плату, которая начислена работнику до повышения, нужно умножить на коэффициент повышения. В непрерывно действующих организациях (например, организациях транспорта) может быть установлен суммированный учет рабочего времени. Расчет отпускных при суммированном учете рабочего времени происходит в общем порядке, определенном статьей 139 ТК РФ. При исчислении отпускных следует учитывать доплаты за работу: · в праздничные или выходные дни; · в ночное время; · при совмещении профессий или выполнении обязанностей временно отсутствующего работника. Кроме того, при расчете отпускных можно учесть все премии, предусмотренные Положением о премировании. Премии к юбилейным датам, праздникам и другие аналогичные премии, как правило, не предусмотрены системами премирования и считаются разовыми. Если вы хотите, чтобы эти премии включались в расчет, предусмотрите их в Положении о премировании или коллективном договоре. Следует обратить внимание: материальную помощь при исчислении средней зарплаты не учитывают. Дело в том, что материальную помощь выплачивают в связи с финансовыми трудностями работника, и она не зависит от количества и качества труда. Кроме очередного ежегодного отпуска некоторые категории работников имеют также право на дополнительный оплачиваемый отпуск. К таким категориям относят (ст. 117 ТК РФ): · работников, занятых на работах с вредными или опасными условиями труда; · работников, имеющих особый характер работы; · работников с ненормированным рабочим днем; · работников, работающих в районах Крайнего Севера и приравненных к ним местностях; · работников, которым предоставление дополнительных отпусков предусмотрено федеральными законами (например, чернобыльцы). Организации могут самостоятельно устанавливать дополнительные отпуска для работников (например, коллективными договорами или локальными нормативными актами). Продолжительность ежегодных основного и дополнительных оплачиваемых отпусков работников исчисляют в календарных днях и максимальным пределом не ограничивают (ст. 120 ТК РФ). При исчислении общей продолжительности ежегодного оплачиваемого отпуска дополнительные оплачиваемые отпуска суммируют с ежегодным основным оплачиваемым отпуском. За время дополнительного отпуска организация должна выплатить работнику отпускные из расчета его среднего дневного заработка. Работникам организаций, расположенных в районах Крайнего Севера, предоставляют дополнительные оплачиваемые отпуска продолжительностью 24 календарных дня, а лицам, работающим в местностях, приравненных к районам Крайнего Севера, - 16 календарных дней (ст. 321 ТК РФ). Если работник имеет право на дополнительный отпуск по нескольким основаниям (например, за работу во вредных условиях и за работу в районе Крайнего Севера), то отпуск предоставляют по всем основаниям. Также организации обязаны предоставлять дополнительный оплачиваемый отпуск работникам: · перенесшим лучевую и другие болезни, а также ставшим инвалидами в результате катастрофы на Чернобыльской АЭС; · проживающим и работающим в "зоне проживания с правом на отселение"; · проживающим и работающим в "зоне отселения". Перечень территорий, которые находятся в "зоне проживания с правом на отселение" и "зоне отселения", утвержден постановлением Правительства РФ от 18 декабря 1997 года N 1582. Работникам, совмещающим работу с обучением, Трудовой кодекс РФ предоставляет определенные гарантии и компенсации. Гарантии и компенсации предоставляют только в том случае, если учебное заведение имеет государственную аккредитацию, работник обучается в нем успешно и получает образование соответствующего уровня впервые. Обучающимся работникам в соответствующих случаях предоставляют дополнительный отпуск с сохранением среднего заработка. Оплате подлежат все календарные дни отпуска, включая нерабочие праздничные дни. Продолжительность дополнительного отпуска зависит от того, в каком учебном заведении учится работник. В статьях 173-176 ТК РФ указана продолжительность дополнительного отпуска в зависимости от учебного заведения. Учебный отпуск предоставляют только после предъявления работником справки-вызова учебного заведения. Форма этой справки утверждена приказом Минобразования России от 13 мая 2003 года N 2057. Рассмотрим следующий вид отпусков “Отпуск по беременности и родам”. Продолжительность отпуска составляет (ст. 255 ТК РФ): - при нормальных родах - 70 календарных дней до родов и 70 календарных дней после родов; - при осложненных родах - 70 календарных дней до родов и 86 календарных дней после родов; - при рождении двух и более детей - 84 календарных дня до родов и 110 календарных дней после родов. Во время нахождения в отпуске по беременности и родам работница не может быть уволена. С 2010 года пособие выплачивают исходя из среднего дневного заработка, который не может превышать 1136,99 руб. (415 000 руб.: 365 дн.). Пособие по беременности и родам выплачивают в размере 100% среднего заработка. Пособие выплачивают на основании листка нетрудоспособности, выданного лечебным учреждением, где женщина состоит на учете. Работникам по их желанию может быть предоставлен отпуск по уходу за ребенком (ст. 256 ТК РФ). Отпуск предоставляют с момента рождения ребенка и до достижения им возраста полутора лет. По желанию работника отпуск может быть продлен до достижения ребенком трех лет. О том, какие пособия выплачивают работнику во время отпуска, смотрите раздел "Расчеты с персоналом" подраздел "Пособия за счет средств ФСС" ситуацию "Пособия гражданам, имеющим детей". По семейным обстоятельствам и другим уважительным причинам работнику по его письменному заявлению может быть предоставлен отпуск без сохранения заработной платы, продолжительность которого определяется по соглашению между работником и работодателем (ст. 128 ТК РФ). Предоставлять отпуск без сохранения заработной платы принудительно (то есть без просьбы работников) запрещено. Отпуск предоставляют работнику на основании его заявления и приказа руководителя. Он может быть присоединен к очередному ежегодному отпуску. Обратите внимание: в трудовой стаж работника, который дает право на получение ежегодного оплачиваемого отпуска, включают время отпуска без сохранения зарплаты, но не более 14 календарных дней в рабочем году (ст. 121 ТК РФ). Для оплаты отпускных работникам организация может создавать резерв на оплату отпусков. Однако создание такого резерва не обязательно. Порядок отражения в бухгалтерском учете расходов на оплату отпусков зависит от того, создан такой резерв в организации или нет. Если отпускные начисляют работнику за текущий месяц, то их сумму учитывают в составе расходов по обычным видам деятельности: Дебет 20 (23, 25, 26, 29, 44...) Кредит 70 - начислены отпускные работникам. Сумму отпускных облагают налогом на доходы физических лиц, страховыми взносами во внебюджетные фонды и взносами на страхование от несчастных случаев на производстве и профессиональных заболеваний в том же порядке, что и заработную плату. Если отпускные начисляют за тот месяц, который еще не наступил, то их сумму учитывают в составе расходов будущих периодов: Дебет 97 Кредит 70 (69-1, 69-2, 69-3) - сумма отпускных учтена в составе расходов будущих периодов (начислены страховые взносы и взносы на страхование от несчастных случаев на производстве и профзаболеваний с суммы отпускных). При наступлении того месяца, за который начислены отпускные, их сумму (в том числе взносы на страхование от несчастных случаев на производстве и профзаболеваний и страховые взносы) включают в состав расходов по обычным видам деятельности: Дебет 20 (23, 25, 26, 29, 44...) Кредит 97 - затраты на выплату отпускных (в том числе взносы на страхование от несчастных случаев на производстве и страховые взносы) учтены в составе расходов по обычным видам деятельности. Отпускные частично могут начислять за текущий месяц, а частично за месяц, который еще не наступил (например, отпускные начисляют 15 октября работнику, уходящему в отпуск с 18 октября по 15 ноября). Организации имеют право создать резерв на оплату отпусков. В этом случае отпускные начисляют за счет ранее созданного резерва. Решение о создании и порядок формирования резерва определяют в учетной политике организации. Величину резерва организации рассчитывают самостоятельно (например, исходя из предполагаемых расходов на выплату отпускных с учетом страховых взносов во внебюджетные фонды и взносов по травматизму). Сумму резерва определяют в расчете на год. Ежемесячно бухгалтер должен начислять резерв из расчета 1/12 его годовой суммы. В бухгалтерском учёте при этом делаются такие записи: Дебет 20 (23, 25, 26, 29, 44...) Кредит 96 - начислен резерв на оплату отпусков работникам. Дебет 96 Кредит 70 - начислены отпускные работникам организации; Дебет 96 Кредит 69-1, 69-2, 69-3 - начислены страховые взносы во внебюджетные фонды и взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний. Если по окончании текущего года в резерве остались неизрасходованные суммы, то их необходимо сторнировать. Для этого бухгалтер делает в учете запись: Дебет 20 (23, 25, 44...) Кредит 96 - сторнирована сумма неиспользованного резерва. Глава 2. Бухгалтерский учет удержаний по заработной плате на примере ООО «Восход» 2.1 Учет удержаний из заработной платы по исполнительным листам, по заявлению работника, по инициативе администрации Заработная плата работника может быть уменьшена на сумму различных удержаний. В ООО “Восход” производились нижеперечисленные виды удержаний из заработной платы. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.