|

|

МЕНЮ

|

Курсовая работа: Влияние государственного долга на экономику Российской ФедерацииПролонгация государственного долга означает продление срока действия долгового обязательства. Уступка права требования представляет собой замену одного кредитора другим. Данный метод регулирования государственного долга может выражаться в продаже государством своей дебиторской задолженности третьим лицам. Секьюритизация – переоформление нерыночных займов в ценные бумаги, свободно обращающиеся на финансовых рынках. Аннулирование – отказ от всех обязательств по ранее выпущенным займам. Но применение этого метода ведет к нанесению непоправимого ущерба репутации государства как заемщика среди потенциальных инвесторов и кредиторов. Консолидация - государственного долга производится путем продления срока действия кратко и среднесрочных займов или путем унификации ранее выпущенных кратко и среднесрочных займов в один долгосрочный заем. Так формируется консолидированный долг как часть общей суммы государственной задолженности в результате выпуска долгосрочных займов. Это приводит к тому, что отодвигаются сроки выплат по долгу. Погашение старой государственной задолженности с помощью выпуска новых займов называется рефинансированием. Государственный долг, особенно при условии его возрастания, вызывает определенные негативные последствия для национальной экономики. Рассмотрим основные последствия накопления государственного долга. Во-первых, госдолг приводит к перераспределению доходов среди населения в пользу держателей государственных ценных бумаг, которые, как правило, являются наиболее имущей частью общества. В свою очередь это ведет к углублению расслоения в обществе и росту социальной напряженности. Во-вторых, поиски источников погашения приводят к необходимости повышения налогов и усилению государственного вмешательства в экономику, что отрицательно сказывается на хозяйственной активности. В-третьих, возможно переложение долгового бремени на будущие поколения. Если государственные займы были истрачены на текущее потребление, а не на инвестиции и модернизацию производства, доходы от которых дали бы возможность расплатиться с долгами то рост долга и процентов по нему приведет к снижению темпов роста и ограничению потребления в будущем. В-четвертых, быстро растущие издержки по процентам всё более затрудняют сокращение бюджетного дефицита, так как выплаты процентов по государственному долгу оборачиваются новыми расходами бюджета, новыми займами для расчета по старым долгам. В-пятых, рост внешнего долга способствует усилению зависимости страны от других государств что ограничивает возможности ведения самостоятельной внешней политики с целью обеспечения собственных интересов. Также значительный и возрастающий внешний долг вызывает значительные трудности при получении новых кредитов. Практическая часть Глава 2. Погашение государственного долга 2.1 Погашение внешнего государственного долга На 1 апреля 2011года государственный долг России составляет 38% от объема российского ВВП, что составляет 504 605 млрд. долл. США. Начиная с 1999 г. расходы на погашение и обслуживание внешнего долга составляют примерно 5.6% от ВВП России. Это сопоставимо с долей в ВВП всего федерального бюджета. По оценкам ведущих российских экономистов, в период до 2013 года платежи по обслуживанию и погашению только государственного внешнего долга составят ежегодно 12 - 17 млрд. долл. В соответствии с международными договорами в ближайший период России предстоит выплатить 70% суммы основного долга и примерно на ту же сумму проценты, т.е. всего 330 млрд. долл.. По принятому трёхлетнему бюджету на период 2008—2010 гг., госдолг должен был удерживаться в рамках 2,5% от ВВП. Однако вследствие падения цен на нефть бюджет России стал дефицитным. Ежегодные расходы на обслуживание государственного внешнего долга составляют: в 2006 году — 10,9 млрд. долларов, в том числе проценты — 5,9; в 2006 году — соответственно 14,0 и 5,8; в 2008 году — 14,07 и 7,23 2010 – 12.67 и 6.3 млрд. долларов по приблизительным прогнозам, на 2011 сумма составит 14,35 и 7,45млрд. долл. Таким образом, на финансирование процентных расходов требуется от четверти до почти трети доходов федерального бюджета. Причем нарастание платежей по внешнему долгу происходит по монотонной экспоненте (например, задолженность кредиторам Парижского клуба на 1 января 2002 года составляла 42 млрд. долларов, на 1 января 2003 года — 43,6, на 1 января 2004 года — 46,6 млрд. долларов), а это чревато негативными последствиями для экономического развития, так как существенно сокращаются внутренние источники инвестиций (суммы расходов на обслуживание государственного долга — это, по существу, одна треть российских инвестиций в основной капитал, которые в 1999 году составили 670,4 млрд. рублей; в 2000 году — 1165,2; в 2001 году — 1600 и в 2002 году — 1990 млрд. рублей). 29 апреля 2011года Внешэкономбанк по поручению Минфина РФ перевел в Citibank N.A., London Office средства на общую сумму $123 млн 750 тыс. для осуществления платежа в счет погашения государственного внешнего долга РФ. В том числе перечислено $36 млн 250 тыс. в счет оплаты купонов по облигациям с окончательным сроком погашения в 2015 году, выпущенным на сумму $2 млрд в 2010 году и выплатой купонного дохода двумя полугодовыми взносами. Еще $87 млн 500 тыс. переведено в счет оплаты купонов по облигациям с окончательным сроком погашения в 2020 году, выпущенным на сумму $3,5 млрд в 2010 году и выплатой купонного дохода двумя полугодовыми взносами. Внешние долги банковской системы за первые 3 месяца текущего года возросли со $144,225 млрд до $148,024 млрд. Внешние долги нефинансовых предприятий увеличились с $297,868 млрд до $309,842 млрд. Из этой суммы $70,353 млрд составляли долговые обязательства перед прямыми инвесторами, $221,95 млрд — кредиты, $11,051 млрд — долговые ценные бумаги, $2,271 млрд — задолженность по финансовому лизингу. Однако внешний долг органов государственного управления за I квартал текущего года сократился с $34,525 млрд до $33,975 млрд, в том числе федеральных органов управления – с $32,166 млрд до $31,455 млрд. Долг бывшего СССР сократился за январь-март 2011 года с $2,9 млрд до $2,786 млрд. В структуре бывшего союзного долга $1,122 млрд составляла задолженность перед бывшими социалистическими странами. В 2011 году погашение внешнего долга распределено по кварталам достаточно равномерно: на первый квартал приходится 37,7 миллиарда долларов, в том числе 32,3 миллиарда долларов - основной долг и 5,4 миллиарда долларов - проценты. Во втором квартале предстоит погасить внешний долг на 30 миллиардов долларов (25,3 миллиарда долларов и 4,7 миллиарда долларов соответственно), в третьем квартале - 26,6 миллиарда долларов (21,7 миллиарда долларов и 4,9 миллиарда долларов), в четвертом квартале - 34,3 миллиарда долларов (30,3 миллиарда долларов и 4,1 миллиарда долларов). В 2012 году максимальный объем погашений придется на последний квартал. В первом квартале предстоит погасить 16,2 миллиарда долларов внешнего долга (11,8 миллиарда долларов - основной долг и 4,4 миллиарда долларов - проценты), во втором квартале - 17,6 миллиарда долларов (13,95 миллиарда долларов и 3,7 миллиарда долларов соответственно), в третьем квартале - 13,1 миллиарда долларов (9,2 миллиарда долларов и 3,9 миллиарда долларов), в четвертом квартале - 25,2 миллиарда долларов (21,7 миллиарда долларов и 3,5 миллиарда долларов). Оценка внешнего государственного долга.(приложение 1) 2.2 Погашение внутреннего долга По данным Министерства Финансов РФ на 1 марта 2011 года государственный внутренний долг Российской Федерации, выраженный в государственных ценных бумагах, составил 3 083 млн. руб. Структура и динамика государственного внутреннего долга по состоянию на 1 мая 2007 года (в части государственных ценных бумаг, номинированных в валюте Российской Федерации)

Федеральным законом "О федеральном бюджете на 2003 год" от 24.12.2002г. № 176-ФЗ установлен верхний предел государственного внутреннего долга Российской Федерации на 1 января 2004 года по долговым обязательствам Российской Федерации в сумме 842,1 млрд. рублей. Правительство Российской Федерации вправе определять объемы выпуска, формы и методы эмиссии государственных ценных бумаг, являющихся долговыми обязательствами Российской Федерации, и осуществлять их эмиссию в объеме, не приводящем к превышению верхнего предела государственного внутреннего долга Российской Федерации.

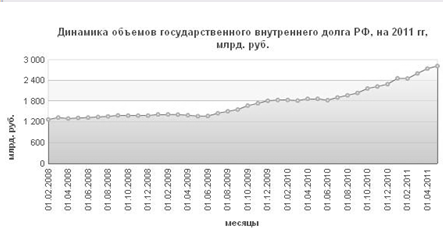

На этой диаграмме показан рост внутреннего долга РФ. Как видно, с начала 2011 года, долг лишь увеличивается. Увеличивается и объем внутреннего долга, касательно ценных бумаг.

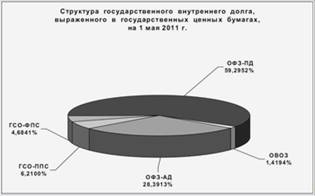

ГСО-ФПС - государственные сберегательные облигации с фиксированной процентной ставкой. ГСО-ППС - государственные сберегательные облигации с постоянной процентной ставкой. ОФЗ-АД - Облигации Федерального Займа с амортизацией долга, периодическое погашение основной суммы долга. ОФЗ-ПД - Облигации Федерального Займа с постоянным доходом, Купон выплачивается раз в год и фиксируется на весь срок обращения. ОВОЗ - облигации внутренних облигационных займов РФ. Один из способов погашения внутреннего долга, это выплаты купонного дохода и погашение гособлигаций. Такие выплаты проводятся раз в две недели Департаментом государственного долга и государственных финансовых активов. "Справка по итогам операций Минфина России на рынке государственных ценных бумаг"

Частично расплатиться со всеми кредиторами планируется в сентябре 2011 года, из-за вновь взлетевших цен на нефть. 2.3 Списание долга и программа HIPC долг бюджетный дефицит заем Списание части внешнего долга является одной из процедур, применяемых в случае возникновения значительных финансовых трудностей у страны-заемщика. Пример списания внутреннего долга. Информационное сообщение: О списании государственного внутреннего долга РФ по облигациям федеральных займов. В соответствии со статьей 86 Федерального закона от 26 декабря 2005г. № 189-ФЗ "О федеральном бюджете на 2009 год" и на основании приказа Министерства финансов Российской Федерации от 3.08.2008 № 103н "О списании государственного внутреннего долга Российской Федерации по облигациям федеральных займов" Министерством финансов Российской Федерации списан государственный внутренний долг Российской Федерации по облигациям федеральных займов, по которым истек срок исковой давности, установленный законодательством Российской Федерации, следующих выпусков:

Списание государственного внутреннего долга Российской Федерации по выше указанным облигациям осуществлено путем перевода облигаций со счетов "депо" их владельцев на эмиссионный счет "депо" Министерства финансов Российской Федерации. Так, с 1995 г. Всемирный банк и МВФ осуществляли руководство программой HIPC, в рамках которой было проведено списание долгов семи государств на 3 млрд. дол. Боливия, Буркина-Фасо, Кот-д'Ивуар, Гайана, Мозамбик, Мали и Уганда приняли участие в программе как страны с низким ВВП и чрезмерно высоким уровнем задолженности. Для участия в программе правительство страны должно продемонстрировать, что текущий уровень внешнего долга значительно превышает максимально возможный объем выплат. Хотя формального определения не существует, среднее отношение чистой приведенной стоимости внешнего государственного долга к экспорту составило 600%. По мнению экспертов МВФ, государства, в которых данный показатель находится в пределах 200-250%, все еще способны обслуживать свои долги. Таким образом, ключевым индикатором наличия у данной страны возможности осуществлять выплаты по внешнему долгу являются доходы от экспорта.

Из рисунка 1 следует, что Россия обладает гораздо большим потенциалом для выплаты долгов из экспортной выручки, чем страны, включенные в программу HIPC. Наличие значительных запасов полезных ископаемых обеспечивает постоянный приток валюты в страну. В то же время эксперты Всемирного банка и МВФ полагают, что данный критерий не является самодостаточным, поскольку правительство также должно иметь возможность направить часть доходов от экспорта на выплату внешних долгов. Только когда объем собираемых налогов превышает 20% ВВП, правительство в состоянии осуществлять обслуживание своих долгов. Данный показатель совпадает с долей налоговых поступлений в российском валовом доходе. Сравнения свидетельствуют о том, что в настоящее время ситуация с внешним долгом России не позволяет включить страну в программу HIPC. Однако российское правительство не в состоянии выполнять обязательства по внешнему долгу по причине своей неспособности контролировать экспортную выручку российских компаний. При этом вышеизложенное не означает, что списание внешних долгов России не достижимо, - как было указано ранее, известны прецеденты, когда прощение долгов происходило в основном по политическим соображениям. |

|||||||||||||||||||||||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.