|

|

МЕНЮ

|

Курсовая работа: Теории временной структуры процентных ставокВ) Постройте график линии SML для акции ОАО "Авто". Решение1. Заполним таблицу: · Определяем доходность индекса в различных периодах:

· Определяем доходность акции в различных периодах:

Таблица 2.

В данном случае средняя доходность акции может быть определена как средняя арифметическая простая.

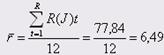

Средняя доходность акции ОАО "Авто" за год составила 6,49%. 1. Определим бета-коэффициент акции:

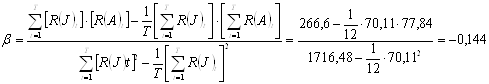

Для акции ОАО "Авто" коэффициент β = -0,144, что означает, что данный актив является менее рисковым, чем рынок в целом. 2.

Определяем

параметр

3.

Подставляем

найденные значения R(A)t = R(A)t = 7,33-0,144* R(J)t При подстановке получаем следующие значения: Таблица 3.

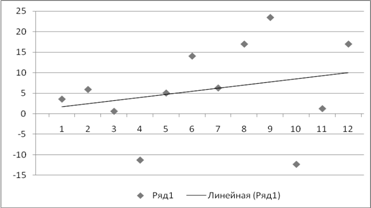

4. Строим график характерной линии ценной бумаги: График 1.

Задача 4 Вы прогнозируете, что в следующие 6 месяцев акции компании Х возрастут в цене. Текущий курс акции равен 100 руб., опцион "колл" с истечением через 6 месяцев имеет цену исполнения 100 руб. и продается по 10.00. У вас есть 10000 и рассматриваются три стратегии: а) купить 100 акций; б) купить 1000 опционов; в) купить 100 опционов за 1000 и вложить оставшиеся 9000 в шестимесячные облигации с доходностью 8% годовых (4% за 6 месяцев). Какая из стратегий даст наибольшую доходность при будущем курсе 80,00, 100,00, 110,00, 120,00? Решение: Обозначения: К – будущий курс акции; r – доходность инвестора. а) Рассмотрим вариант покупки 100 акций при различных курсах. Найдем доходность акции при курсе: - будущий курс равен 80,00 (K= 80):

- будущий курс равен 100,00 (K = 100):

- будущий курс равен 110,00 (K = 110):

- курс равен 120,00 (K = 120):

б) Рассмотрим вариант покупки 1000 опционов при различных курсах: - К =

80: - К =

100: - К =

110: - К =

120: в) Рассмотрим вариант покупки 100 опционов за 1000 и вложения оставшихся 9000 в шестимесячные облигации с доходностью 8% годовых (4% за 6 месяцев): - K = 80: - K = 100: - K = 110: - K = 120: Ответ: при K = 80 ни одна стратегия не выгодна, так как результат любой операции принесет убыток; при K = 100 стратегии (б) и (в) принесут убыток, стратегия (а) не принесет убытка, однако и дохода тоже не будет; при K = 110 выгодна стратегия (а); при K= 120 выгодна стратегия (б). Список использованной литературы 1. Буренин А.Н., Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие — М.: 1 Федеративная Книготорговая Компания, 1998. —352 с. 2. Буклемишев О., Поманский А. Премия за риск и временная структура процентных ставок. //Экономика и математические методы, № 28-2, 1992, стр. 252 – 260. 3. Богатин Ю.В., Швандар В.А. Инвестиционный анализ. М.: ЮНИТИ, 2001. – 286 с. 4. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс: В 2 т. . - СПб.: Экономическая школа, 2004. - 1166 с. 5. Буренин А.Н. Фьючерсные, форвардные и опционные рынки. - М.: Тривола, 1995. - 240 с. 6. Воронцовский А.В. Инвестиции и финансрование: Методы оценки и обоснования. Спб. Изд-во СПбГУ, 2005 - 525 с. 7. Дж.К.Ван Хорн Основы управления финансами. - М.: Финансы и статистика, 2001. - 800 с. 8. Дробышевский М.П. Обзор теорий временной структуры. - М.: ИЭПП, 2006. – 416 с. 9. Количественные методы финансового анализа. /под ред. Брауна С., Крицмена М. - М.: ИНФРА-М, 1996. – 336 с. 10. Килячков А.А., Чалдаева Л.А. Практикум по российскому рынку ценных бумаг. - М.:Издательство БЕК, 1999. - 784 с. 11. Лекции по курсу "Теория ценных бумаг" Селищева А.С. 12. Лукасевич И.Я., Анализ операций с ценными бумагами с Microsoft Excel/Учебное пособие. – М., 1998. - 13. Лукасевич И.Я., Анализ финансовых операций. Методы, модели, техника вычислений: Учебное пособие для вузов. – М.: Финансы, ЮНИТИ, 1998. – 400 с. 14. Маршалл Джон Ф., Бансал Випул К. Финансовая инженерия: Полное руководство по финансовым нововведениям: Пер. с англ. - М.: ИНФРА-М, 1998. - 784 с. 15. Рынок ценных бумаг и его финансовые институты Уч.пособ. /Под ред. В.С.Торкановского. - СПб.: АО "Комплект", 2004. - 421 с. 16. Рэдхэд К., Хьюс С. Управление финансовыми рисками. – М: ИНФРА–М, 2001. – 287 с. 17. Финансовый менеджмент: учебник / И.Я. Лукасевич. – М.: Эксмо, 2009. – 768 с. – (Высшее экономическое образование) 18. Чесноков А.С. Инвестиционная стратегия, опционы и фьючерсы Изд. пятое. - М.: ПАИМС, 2005. - 112 с. 19. Шапкин А.С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций: Монография. – М.: Издательско-торговая корпорация "Дашков и К.", 2003 – 544 с. 20. Шарп. У.Ф., Александер Г.Дж., Бейли Д.В. Инвестиции -М.: ИНФРА-М, НФПК NTF, 2004. - 1028 с. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||