|

|

МЕНЮ

|

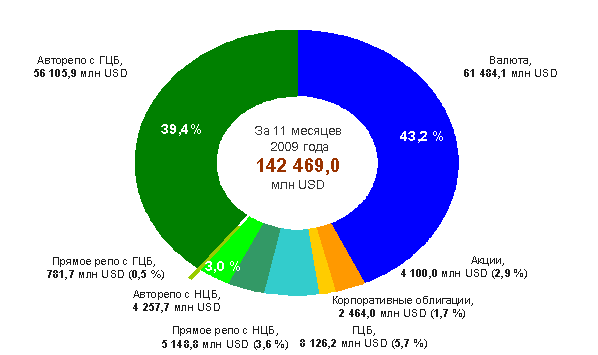

Курсовая работа: Рынок акций в Республике Казахстан: состояние, значение, перспективыКурсовая работа: Рынок акций в Республике Казахстан: состояние, значение, перспективыМИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РЕСПУБЛИКИ КАЗАХСТАНКАЗАХСТАНСКО-НЕМЕЦКИЙ УНИВЕРСИТЕТ Факультет: Экономики и Управления Специальность: Финансы Дисциплина: Рынок ценных бумаг КУРСОВАЯ РАБОТА на тему: «РЫНОК АКЦИЙ В РЕСПУБЛИКЕ КАЗАХСТАН, СОСТОЯНИЕ, ЗНАЧЕНИЕ, ПЕРСПЕКТИВЫ» Исполнитель: студент 3 курсаМанапов Д. М. Руководитель: Адиева Н. А. Алматы, 2010СОДЕРЖАНИЕ ВВЕДЕНИЕ ГЛАВА 1. СУЩНОСТЬ, ВИДЫ АКЦИЙ, И РЫНКИ НА КОТОРЫХ ОНИ ОБРАЩАЮТСЯ 1.1 Общая характеристика и виды акций 1.2 Понятия первичного и вторичного рынка акций ГЛАВА 2. СОСТОЯНИЕ РЫНКА АКЦИЙ В РЕСПУБЛИКЕ КАЗАХСТАН 2.1 Общие сведения о рынке акций на фондовой бирже «KASE» 2.2 Анализ состояния основных индикаторов рынка акций 2.3 Значение, перспективы и предложения по улучшению рынка акций в Республике Казахстан ЗАКЛЮЧЕНИЕ СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ Введение Тема курсовой работы звучит следующим образом: «Рынок акций в Республике Казахстан, состояние, значение, перспективы». Данная тема очень актуальна на сегодняшний день, поскольку является одним из важнейших направлений развития экономики страны и является составной частью рынка капиталов. На фоне мощного рынка государственных ценных бумаг рынок акций в Казахстане пока развит недостаточно. Одна из основных проблем рынка ценных бумаг – отсутствие акций в свободном обращении, несмотря на большое количество акционерных обществ. Акции предприятий сосредоточены в основном в контрольных пакетах стратегических инвесторов, которые не заинтересованы в потере контроля над предприятием и раскрытию финансовой информации. Поэтому на рынке обращается ограниченное количество акций. Основными источниками в изучении данной темы послужили интернет ресурсы, а именно официальный сайт фондовой биржи, мнения авторитетных авторов, различные официальные публикации и презентации, российские источники, так как некоторые моменты касательно рынка акций в Казахстане, связаны с российским рынком и другие полезные источники. Целью данной работы является рассмотрение состояния рынка акций в Республике Казахстан, его структуру, значения и перспективы дальнейшего развития. Для достижения поставленной цели, рассмотрены такие понятия как акция, ее сущность и виды, понятия первичного и вторичного рынка, индекс KASE и его поведение, так же объемы торгов за различные периоды времени, капитализация рынка акций, ситуация на фондовой бирже в целом и причины возникновения тех или иных проблем на рынке акций. Структура курсовой работы состоит из введения, двух глав, заключения и списка использованной литературы. ГЛАВА 1. СУЩНОСТЬ И ВИДЫ АКЦИЙ 1.1 Общая характеристика и виды акций рынок ценная бумага акция Итак, согласно Гражданскому кодексу Республики Казахстан ценной бумагой является документ, установленной формы и реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможна только при его предъявлении.[2] Акция (нем. Aktie, от лат. actio — действие, претензия) — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.[1] Рассмотрим основные моменты, касающиеся акций: · Акции могут выпускаться только АО; · Акции неделимы. Если акция принадлежит нескольким лицам, то все они признаются по отношению к АО одним акционером и осуществляют права через одного из них, или общего представителя; · Акции выпускаются именные и на предъявителя; · Акционерное общество может выпускать акции различных категорий и номинальной стоимости, причем все акции одного выпуска и номинала равны между собой в не зависимости от даты приобретения; · Акция не имеет срока погашения (например, в отличие от облигаций); Ограниченная ответственность, которая заключается в том, что ни акционер не отвечает по обязательствам общества, ни общество по обязательствам акционера. Максимум, что может потерять акционер – вложенные средства; Так же, любая ценная бумага должна иметь необходимые реквизиты, для акции они следующие: · фирменное наименование акционерного общества и его местонахождение; · наименование ценной бумаги - "акция"; · ее порядковый номер; · дата выпуска; · вид акции (простая или привилегированная) и ее номинальная стоимость; · имя держателя; · размер уставного фонда акционерного общества на день выпуска акций и также количество выпускаемых акций, срок выплаты дивидендов; · подпись председателя правления акционерного общества;[3] Теперь перейдем к рассмотрению видов акций. Акции бывают простые и привилегированные. Простые акции дают их собственникам право: · на получение части прибыли акционерного общества в виде дивидендов; · на участие в управлении акционерным обществом; · на получение части имущества акционерного общества в случае его ликвидации. Простые акции – акции, голосующие, при этом обыкновенная акция предоставляет ее владельцу право участия в общем собрании акционеров с правом голоса по всем вопросам его компетенции, имеют право на получение дивиденда, а в случае ликвидации общества на часть имущества. Обычная акция дает один голос на общем собрании акционеров. Обычные акции без специального статуса не вызывают вопросов. Простые акции предоставляют их собственникам одинаковые права. Так же простые акции не подлежат конвертации в привилегированные акции или другие ценные бумаги акционерного общества. Привилегированные акции дают своим собственникам преимущественные права, по отношению к собственникам простых акций, на получение части прибыли акционерного общества в виде дивидендов и на получение части имущества акционерного общества в случае его ликвидации. Также предоставляют право на участие в управлении акционерным обществом в случаях, предусмотренных Уставом и Законом, который регулирует вопросы создания, деятельности и ликвидации акционерных обществ. Акционерное общество размещает привилегированные акции разных классов (с разным набором прав), если такая возможность предусмотрена его Уставом. В таком случае, условием их размещения является очередность получения дивидендов и выплат с имущества акционерного общества в случае его ликвидации. В зависимости от условий размещения привилегированные акции определенных классов могут быть конвертированы в простые акции или в привилегированные акции других классов. Часть привилегированных акций в уставном фонде акционерного общества не может быть более 25 процентов.[4] Говоря о привилегированных акциях, необходимо сказать о кумулятивных привилегированных акциях. Это такие акции, по которым, если дивиденд не выплачивается в обычные периоды начисления, то обязанность выплатить сохраняется, дивиденды накапливаются до момента, когда у эмитента стабилизируется финансовое положение, и возникнут финансовые источники для погашения общей задолженности по дивидендам. Такие акции снижают риск и, как следствие, усиливают привлекательность этих ценных бумаг. Разумеется это не все виды акций. Существуют так же префакции с ордером, возвратные префакции и т.д. Доход по акциям может быть представлен в двух формах – в виде прироста курсовой стоимости и в качестве дивиденда. Прирост курсовой стоимости приносит доход в момент ее продажи. Если это не сделать своевременно, то курс акции может упасть. Прирост курсовой стоимости возникает по двум причинам: · Во- первых это спекуляции на рынке ценных бумаг. По той же причине курс может и упасть. · Во- вторых, это реальный прирост активов предприятия. Получив прибыль, АО делит ее на две части. Одна часть выплачивается в виде дивидендов, другая – реинвестируется для поддержания и расширения производства. Реинвестируемая прибыль, приобретающая форму основных и оборотных средств, реально наполняет акцию и ведет, как правило, к росту ее стоимости.[5] 1.2 Понятие первичного и вторичного рынка акций И так, после рассмотрения понятия акций и их видов, перейдем к понятию рынка акций. Рынок акций — совокупность экономических отношений между продавцами и покупателями акций. Торговля акциями совершается на фондовой бирже, а также внебиржевыми методами. Условия и порядок торговли акциями регулируются соответствующим законодательством.[6] Различают два вида рынка ценных бумаг: первичный и вторичный рынок. Первичный рынок ценных бумаг — это рынок, на котором происходит первичное размещение ценных бумаг. Первичное размещение бывает двух видов: частное и публичное. Частное размещение (англ. private placement). В этом случае пакет ценных бумаг продается ограниченному числу лиц. Как правило, одному- двум институциональным инвесторам. Особенностью частного размещения является закрытый характер сделки. Никаких требований по раскрытию финансовой документации не предъявляется. Публичное размещение (англ. public offering) или IPO (initial public offering(англ.)). Публичное размещение происходит с помощью посредников. Ими могут выступать как биржи, так и институциональные брокеры. Термин IPO стремительно ворвался на фондовый рынок и вот уже каждый эмитент, имеющий потребность в дополнительном капитале и готовый к публичности, заявляет о намерении проведения IPO. Сегодня тенденция такова, что все казахстанские компании стремятся выйти на международные фондовые биржи, такие как Лондонская, Нью-Йоркская либо набирающая обороты в последнее время Гонконгская. Однако у IPO на местном рынке существуют определенные позитивные стороны, например, налоговые льготы, упрощенный режим регистрации потенциальных участников. Для выхода и для достижения успеха в IPO компания должна быть прозрачной, иметь развитую структуру корпоративного управления и соблюдать определенное количество требований биржи. Среди успешных компаний по привлечению – более 1 миллиарда и 2,5 миллиардов долларов США на Лондонской бирже Financial Times (FTSE) – значатся такие компании как «Казахмыс», «КазМунайГаз E&P», ENRC. [19] Уровень активности глобального рынка первичных размещений акций (IPO) в первом квартале существенно вырос относительно аналогичного периода 2009 года, при этом основными факторами роста стали уверенно растущий рынок Азии и положительная динамика листинга европейских компаний, сообщается в отчете Ernst & Young (E&Y). В январе-марте этого года в мире было заключено 267 сделок IPO общей стоимостью $53,2 млрд, тогда как в первом квартале прошлого года в результате 52 сделок было привлечено $1,4 млрд, что было рекордно низким уровнем активности за последнее десятилетие. Динамика сделок IPO азиатских компаний в этот период оставалась высокой: за три месяца текущего года в ходе 166 сделок им удалось получить $35,1 млрд, что составляет 62% от общего количества сделок IPO в мире и 66% суммарного объема средств. Девять из 20 крупнейших сделок IPO пришлось на страны азиатского региона — Китай, Японию и Южную Корею. «Китай сохранил мировое лидерство: на его счету 109 сделок (что составляет более 41% от общего количества сделок в мировом масштабе), в ходе которых было привлечено $19,4 млрд (или 37% суммарного объема средств, привлеченных на мировых рынках). В первом квартале Индия зарегистрировала 20 первичных публичных размещений на Бомбейской фондовой бирже и привлекла $1,2 млрд, а Бразилия провела 5 сделок IPO на фондовой бирже в Сан-Паулу, в ходе которых было привлечено $3,3 млрд», — говорится в ежеквартальном отчете Ernst & Young.[20] Эмитенты, нуждающиеся в финансовых ресурсах для инвестиций в основной и оборотный капитал, определяют предложение ценных бумаг на фондовом рынке. Инвесторы, ищущие выгодную сферу для применения своего капитала, формируют спрос на ценные бумаги. Именно на первичном рынке осуществляется мобилизация временно свободных денежных средств и инвестирование их в экономику. Но первичный рынок не только обеспечивает расширение накопления в масштабе национальной экономики. На первичном рынке происходит распределение свободных денежных средств по отраслям и сферам национальной экономики. Критерием этого размещения в условиях рыночной экономики служит доход, приносимый ценными бумагами. Это означает, что свободные денежные средства направляются в предприятия, отрасли и сферы хозяйства, обеспечивающие максимизацию дохода. Первичный рынок выступает средством создания эффективной с точки зрения рыночных критериев структуры национальной экономики, поддерживает пропорциональность хозяйства при сложившемся в данный момент уровне прибыли по отдельным предприятиям и отраслям. Следовательно, первичный рынок ценных бумаг является фактическим регулятором рыночной экономики. Он в значительной степени определяет размеры накопления и инвестиций в стране, служит стихийным средством поддержания пропорциональности в хозяйстве, отвечающей критерию максимизации прибыли, и таким образом определяет темпы, масштабы и эффективность национальной, экономики. Первичный рынок предполагает размещение новых выпусков ценных бумаг эмитентами. При этом в качестве эмитентов могут выступать корпорации, федеральное правительство, муниципалитеты. Значение этих эмитентов на рынке определяется состоянием экономики в стране и общим уровнем ее развития. Хронические дефициты государственных бюджетов большинства стран обусловливают преобладающую роль государства на рынке ценных бумаг. Покупателями ценных бумаг могут являться индивидуальные и институциональные инвесторы. При этом соотношение между ними зависит как от уровня развития экономики, уровня сбережений, так и от состояния кредитной системы. В развитых странах на рынке ценных бумаг преобладают институциональные инвесторы. Это коммерческие банки, пенсионные фонды, страховые компании, инвестиционные фонды, взаимные фонды и т. д.[7] Вторичный рынок ценных бумаг — это фондовый рынок, на котором происходит обращение ценных бумаг. На этом рынке уже не аккумулируются новые финансовые средства для эмитента, а только перераспределяются ресурсы среди последующих инвесторов. Являясь механизмом перепродажи, он позволяет инвесторам свободно покупать и продавать бумаги. При отсутствии вторичного рынка или его слабой организации последующая перепродажа ценных бумаг была бы невозможна или затруднена, что оттолкнуло бы инвесторов от покупки всех или части бумаг. В итоге общество осталось бы в проигрыше, так как многие, особенно новейшие, начинания не получили бы необходимой финансовой поддержки.[8] Это основной рынок, где покупаются и продаются ценные бумаги. Говоря о вторичном рынке, подразумевается фондовая биржа. ГЛАВА 2. СОСТОЯНИЕ РЫНКА АКЦИЙ В РЕСПУБЛИКЕ КАЗАХСТАН 2.1 Общие сведения о рынке акций на фондовой бирже «KASE» Для начала, рассмотрим ситуацию на фондовой бирже «KASE» за 2009 год. Этот год был непростым и насыщенным. Некоторые события существенно оказали влияние на финансовые рынки мира, в том числе и на казахстанский фондовый рынок. Среди наиболее серьезных факторов, повлиявших в 2009 году на динамику и конъюнктуру отечественного финансового рынка следующие: · девальвация национальной валюты; · государственные антикризисные меры по поддержке различных секторов экономики и в особенности банков второго уровня; · рост количества дефолтов по обязательствам казахстанских компаний на фоне их ухудшившегося финансового состояния; · позитивное влияние относительно высоких цен на продукцию казахстанских экспортеров на мировых сырьевых рынках; · положительная динамика изменения индексов на международных фондовых рынках В результате воздействия вышеперечисленных факторов на рыночную конъюнктуру произошло снижение объема биржевых торгов по итогам 2009 года по сравнению с итогами 2008 года. Это первое в истории KASE снижение объема торгов по итогам года. Если в 2008 году совокупный объем торгов по сравнению с 2007 годом проявил рост на 2%, то за 2009 год совокупный объем торгов на KASE во всех секторах рынка составил 155,7 млрд. долларов США и снизился на 42% по сравнению 2008 годом. В числе факторов в совокупности повлиявших на снижение объемов на биржевом рынке - спад активности участников рынка, отток инвесторов, высокий уровень кредитных рисков на казахстанском финансовом рынке, а также антикризисные государственные меры. [9] Сама биржа является Акционерным Обществом. По состоянию на 01 июня 2010 года общее количество объявленных акций АО "Казахстанская фондовая биржа" составляет 5 000 000 штук, 459 888 акций размещено. Всего акционеров – 64.[10] Итак, KASE обслуживает следующие рынки: · прямого и автоматического репо с государственными и корпоративными ценными бумагами · иностранных валют (доллар США, евро, рубль России) · государственных ценных бумаг, выпущенных Национальным Банком, Министерством финансов (включая казахстанские международные облигации) и местными исполнительными органами Республики Казахстан · акций · корпоративных облигаций Что касается доли рынка акций на KASE, то по состоянию на 01.12.2009 года, она составила 2,9 % (Рисунок 1). Что касается динамики такого показателя, то доля рынка акций в 2008 году составляла 1,1%[21], что говорит о том, что рынок акций увеличился за год в 2,5 раза. Но не смотря на весьма положительную динамику, рынок акций в Республике Казахстан практически не развит. К примеру, на Лондонскую фондовую биржу приходится около 50 процентов международной торговли акциями. Количество компаний, эмитирующие ценные бумаги на лондонской фондовой бирже составляет 2749 компаний[22], в то время как это же число на казахстанской фондовой бирже KASE составляет 125 компаний.

Рисунок 1- Совокупный объем торгов за 2009 год По состоянию на 1 апреля 2010 года, с начала года было произведено 98 выпусков акций, 72 эмитентами (Таблица 1). Удельный вес акций составил 17,7 %. Почти все эмитенты состоят в листинге на фондовой бирже «KASE». В 2009 году, количество эмитентов было 76, а удельный вес акций составлял 20,3%. Таблица 1 – Акции, допущенные к торгам на KASE

Так же интересно узнать, количество акционерных обществ, выпуски акций которых, признаны не состоявшимися. Итак, список АО, выпуски акций которых признанны несостоявшимися по состоянию на 01.06.2010 составил 103 акционерных обществ. Количество эмитентов, допустивших дефолт на 01.12.2009 составило 25 акционерных обществ, а уже по состоянию на 01 июня 2010 года – 32.[23] Ежегодное награждение листинговых компаний, демонстрирующих наилучшие примеры делового поведения на рынке ценных бумаг в части раскрытия информации о себе и своей деятельности, проводится KASE с 2005 года (по результатам завершившегося финансового года) в соответствии с внутренним документом KASE "Правила ежегодного поощрения листинговых компаний", утвержденным решением Правления KASE от 09 июня 2005 года № 75/4. Страницы: 1, 2 |

||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.