|

|

МЕНЮ

|

Курсовая работа: Прямі податки з населенняКурсовая работа: Прямі податки з населенняМІНИСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ ХАРКІВСЬКИЙ НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ ІМЕНІ В.Н. КАРАЗІНА Курсова робота з предмету «Фінанси» на тему: Прямі податки з населення Харків-2010 Зміст Вступ Розділ І. Теоретичні аспекти оподаткування 1.1 Історичні передумови виникнення і розвитку податків 1.2 Економічний зміст та функції податків 1.3 Класифікація податків 1.4 Переваги і недоліки прямих податків Розділ 2.Аналіз прямих податків 2.1 Прибутковий податок з громадян 2.2 Земельний податок 2.3 Податок з власників транспортних засобів та інших самохідних машин і механізмів 2.4 Податок на промисел 2.5 Податок на нерухоме майно (нерухомість) Висновки Список літератури Вступ податок прямий фінансовий Являючи собою неперевершений інструмент вилучення частини приватних доходів на користь суспільних союзів, податки вважаються однією з основних рис сучасної цивілізації. За своїм первинним призначенням слугуючи забезпеченню фінансових основ діяльності держави через перерозподіл створеного у суспільстві продукту, вони апріорі є знаряддям впливу на поведінку окремих індивідів та господарюючих суб’єктів, напрямки розвитку та ефективність функціонування економічних систем цілих країн. Саме наявність такої особливості, розвиненої у ході тривалого історичного процесу становлення та розвитку перерозподільних відносин, об’єктивно дозволила податкам зайняти одне з чільних місць у системі державного регулювання економіки. Нині держава може за їх допомоги стимулювати бажані та обмежувати небажані соціально-економічні явища і тенденції, спрямовувати економічний розвиток у обране русло, управляти ринковими подіями.[10] Вагомим фінансовим регулятором економічних процесів виступають прямі податки. Вони є не тільки суттєвим джерелом доходів бюджету, але й важливим інструментом державного регулювання доходів юридичних і фізичних осіб, еластичним важелем впливу на їх поведінку. [11] Метою курсової роботи є дослідження та аналіз прямих податків в Україні . Для досягнення поставленої мети вирішувалися такі задачі: § дослідження історичних передумов виникнення і розвитку податків; § дослідження теоретичних основ прямого оподаткування, визначення його об’єктивної необхідності та ролі в економічній системі держави; § уточнення змісту категорії “прямі податки”, визначення їх місця і значення в системі фінансових категорій; § аналіз прямих податків. Сучасні проблеми прямого оподаткування знайшли відображення у наукових працях українських вчених-економістів В. Андрущенка, С. Буковинського, О. Василика, В. Вишневського, А. Гальчинського, В. Геєця, А. Даниленка, М. Дем’яненка, В. Кравченка, І. Лукінова, В. Опаріна, С. Осадця, Б. Панасюка, А. Поддєрьогіна, Д. Полозенка, Г. П’ятаченка, І. Радіонової, М. Савлука, А. Соколовської, В. Суторміної, І. Ткачук, В. Федосова, Л. Шаблистої, С. Юрія та інших. Об’єктом дослідження курсової роботи є податкова система України. Предметом дослідження є прямі податки з населення. Реалізація поставлених завдань ї здійснюється за допомогою аналізу й синтезу, конкретного й абстрактного, індукції та дедукції, порівняльних характеристик, а також економіко-статистичних і економіко-математичних методів. Розділ І. Теоретичні аспекти оподаткування 1.1 Історичні передумови виникнення і розвитку податків В країнах з розвинутою ринковою економікою податки використовуються як ефективне знаряддя державного регулювання соціально-економічних процесів у суспільстві. На сьогодні податки є безальтернативним джерелом формування доходів бюджету держави та багатофункціональним інструментом перерозподілу ВВП у соціальному, віковому, територіальному та галузевому аспектах. Податки впливають на розміщення ресурсів, заохочення до бізнесу, інвестиційної активності, мотивацію до праці, визначають рівень забезпечення суспільними благами та є еластичним важілем антициклічного регулювання економіки, підтримання рівня зайнятості, стабілізації ринкової кон’юнктури. Виникнення податків на початковому етапі розвитку людської цивілізації пов’язане з найпершими людськими потребами, які могли задовольнятися через усуспільнену діяльність. Окремі риси сучасної державності зародилися у Давньому Римі. Основними податками у Стародавньому Римі був земельний та подушний, оподатковувався товарний оборот та спадщина. Необхідність сплати податкових зобов’язань у грошовій формі стимулювала розвиток товарно-грошових відносин, що поглиблювало процес поділу праці.[19, c.5] Багато давньоримських традицій перейшли до Візантії, де у VI ст. н.е. вже існував 21 регулярний податок, серед яких земельний, подушний, податки на оснащення армії, на рекрутів, мита. Широко використовувалися і тимчасові податки на будівництво флоту, утримання найманої армії та ін. Проте посилення податкового тягаря підірвало фінансову базу і призвело до падіння Імперії. До середини ХVII ст. податки вважалися необхідним злом, до якого доводилось вдаватися тимчасово, за особливих умов, при скрутному становищі держави, коли інших способів покриття видатків не виявлялося. Маються на увазі доходи від доменів, казенних підприємств, регалій, різноманітні мита (у т.ч. судове). Ще у ХVIIІ ст. деякі англійські економісти-теоретики до звичайних та значущих доходів держави відносили не податки, а доходи від доменів і лісів, конфіскації майна, від прав на окремі об’єкти (загублених тварин, на майно, що залишилось після загибелі кораблів). До іншої групи відносилися так звані екстраординарні доходи — різні види податків та мита. У східних слов’ян відправною точкою в оподаткуванні також були добровільна допомога і данина, що збиралася з підкорених племен. Населення «підносило» князю, що приймав владу, «дари» і «поклони». З часом ці відносини перетворюються в обов’язкові і такі, що мають періодичний характер сплати. Найдавнішими податками були мита та винні акцизи. У середині ХVIІ ст. вводиться єдине мито з торгових операцій у розмірі 10 грошей (5 коп. з карбованця обороту). Система управління податками того часу відзначалась складністю та невизначеністю. Більшість прямих податків надходили до Наказу великого приходу, місцеві до територіальних наказів, царські землі оподатковувалися Наказом великого палацу, міські промисли — Наказом великої скарбниці, церковні та монастирські землі — Казенним патріаршим наказом. Крім того, збором податків і мит займались друкарський, стрілецький, ямський і посольський накази. Новий період у формуванні податкової системи Росії розпочав Петро І. Ведення війн, велике будівництво, державні реформи потребували додаткових фінансових ресурсів, а отже, й нових об’єктів оподаткування. В цей час вводиться гербовий збір, подушний збір з візників, податки з постоялих дворів, печей, човнів, кавунів, горіхів, продажу харчів, а також на бороди, вуса та інші. В Україні Запорозьке військо також мало свою систему оподаткування. Це було мито, що накладалося на шинки та купців за провіз товару, «мостове» — за провіз товару через річки, плата за охорону та конвоювання, «димовий податок» — на так званих «сиднів», тобто жонатих козаків і посполитих, які селилися біля Січі і вважалися підданими коша), «військовий оклад» — грошовий податок з посполитих). Ці податки використовувались на потреби церкви і, переважно, військової організації. Зв’язок податків з необхідністю утримувати армію відобразився на теорії оподаткування. Спочатку вона формує уявлення про податки як засіб, до якого вдаються у разі небезпеки. Вони трактуються як плата, що вноситься кожним на захист країни. [19,c.7] Отже, у розвитку форм і методів оподаткування можна виділити три основних етапи. На початковому етапі — від Стародавнього світу до Середньовіччя держава не розглядає податки як основне джерело доходів і не має фінансового апарату для збору податків. Податки вводяться не системно, збір їх доручається місту або громаді. На другому етапі (XVI —початок XIХ ст.) у ряді країн виникає мережа фінансових установ, і держава бере частину функцій на себе. Вона встановлює ставки, базу оподаткування, слідкує за збором податків. На третьому, сучасному, етапі держава встановлює і збирає податки, визначає правила оподаткування, відносини між центральною і місцевою владою. Відповідно, податки пройшли довгий шлях від тимчасового екстраординарного засобу до постійного джерела доходів держави. 1.2 Економічний зміст та функції податків Одним із найважливіших питань фінансової науки є визначення змісту економічної категорії «податок». Для цього виявимо специфічні риси, які відрізняють її від інших. Податки — це обов’язкові платежі юридичних і фізичних осіб, що стягуються до бюджету держави (державного і місцевих) та державних цільових фондів. На відміну від зборів та інших обов’язкових платежів, які стягуються до фондів загальнообов’язкового соціального страхування (наприклад, пенсійного фонду, фонду соціального страхування на випадок безробіття), податки не мають конкретного цільового призначення. Використовувати збори не за призначенням не дозволяється. Податки — це обов’язковий вид платежу. Обов’язковість виражається у тому, що за порушення встановленого терміну сплати, розміру платежу, ухилення від сплати передбачена відповідальність платника, тобто існує необхідність примусового виконання даного платежу, що відрізняє його від добровільної пожертви. При сплаті податку частина коштів переходить з власності окремих платників у власність держави. Іншими словами, податкові надходження мають односторонній характер і пов’язані з перерозподілом частини вартості ВВП, доходів юридичних та фізичних осіб. Такого переходу не існує при внесенні до бюджету обов’язкових платежів державними підприємствами. Такі платежі будуть податками лише за формою, а не за змістом, бо зміни форм власності при цьому не відбувається. Для податку характерна регулярність його стягнення, а це означає, що даний платіж вноситься періодично, в чітко встановлені законодавством строки. Податки є невід’ємним атрибутом держави, які встановлюються для фінансового забезпечення виконання покладених на неї функцій і вирішення соціально-економічних завдань. Таким чином, логіка аналізу характерних ознак податків дає можливість визначити дану категорію. Податки — це об’єктивна економічна категорія, яка відображає фінансові відносини, що складаються між органами державної влади, юридичними та фізичними особами з приводу мобілізації до бюджетів та цільових фондів частини вартості ВВП, визначеної на законодавчому рівні щодо забезпечення громадян суспільними благами та послугами. Головною функцією податків, яка найбільш послідовно реалізується, є фіскальна. За її допомоги здійснюється головне суспільне призначення податків — формування централізованого фонду фінансових ресурсів держави, необхідних для виконання власних функцій та проведення соціально-економічної політики. Поширеним є трактування регулюючої функції податків. Дійсно, на перший погляд, регулююча функція є об’єктивним явищем, тобто не залежить від волі держави. Але держава, використовуючи її, може здійснювати регулювання соціально-економічного розвитку суспільства за допомогою податків. Проте регулююча функція не охоплює всіх економічних процесів у суспільстві. Зокрема, за допомогою податків здійснюється певний перерозподіл частки ВВП між населенням. Ці процеси характеризують скоріше соціальні відносини, тому другу функцію податків краще визначити як соціально-економічну. Загальні принципи побудови податкових систем визначаються в елементах податку, які враховують суб’єкт, об’єкт, джерело, одиницю оподаткування, ставку, пільги та податковий період. Суб’єктом податку є платник (фізичні і юридичні особи), який несе юридичну відповідальність за сплату податку, або носій податку чи кінцевий його платник, який формально не несе юридичної відповідальності, але є фактичним платником через законодавчо прийняту систему перекладання податку. Об’єктом, або предметом, оподаткування є різні форми доходів, товари і послуги, а також різні форми накопиченого багатства чи майна. Предмет оподаткування пов’язується з джерелом податку — ВВП, тому що всі предмети оподаткування визначають ту чи іншу його форму. Водночас окремі форми цього доходу (заробітна плата, прибуток, відсоток, рента) мають самостійне значення, звідси предмет оподаткування і джерело податку не завжди співпадають. Одиниця оподаткування залежить від предмета оподаткування і може бути як в грошовій, так і в натуральній формі. Податок стягується у трьох формах: • з джерела (стягування податку до отримання доходу); • за декларацією (стягування податку після отримання доходу); • за кадастром (перелік типових об’єктів оподаткування, що класифікуються за зовнішніми ознаками, з урахуванням середньої прибутковості об’єкта). Стягування податків з джерела застосовується при оподаткуванні заробітної плати та інших фіксованих доходів. Оподаткування за декларацією здійснюється, як правило, для оподаткування доходів при множинності джерел. Кадастровий спосіб застосовується при оподаткуванні землі, житла, промислу. В цілому система побудови окремих видів податків формується, як правило, з урахуванням уникнення подвійного оподаткування на різних рівнях адміністративного управління. Актуальними залишаються питання класифікації податків. Починаючи з Ж. Бодена (кінець XVI ст.) і до сьогодні існує поділ податків на прямі і непрямі. Прямі податки виходять з прямої, а непрямі — з посередньої (менш точної) оцінки платоспроможності платника, виходячи з його споживання. Якщо прямий податок — дохідний, майновий, то непрямий — витратний, залежить від обсягу споживання. Цей розподіл залежить від взаємовідносин держави і платника об’єкта оподаткування. Прямі податки справляються безпосередньо з доходу та майна платника податку. Класичним прикладом є прибутковий податок з громадян. До непрямих податків відносяться податки на товари та послуги, що сплачуються в ціні. Платником виступає споживач товару або послуг. Можна класифікувати податки відповідно до природи доходів і видатків. Податки можуть справлятися: • на ринку товарів і факторів виробництва (праця та капітал); • з продавців товарів або покупців; • з домашніх господарств або компаній; • з джерела доходу або зі статті видатків.

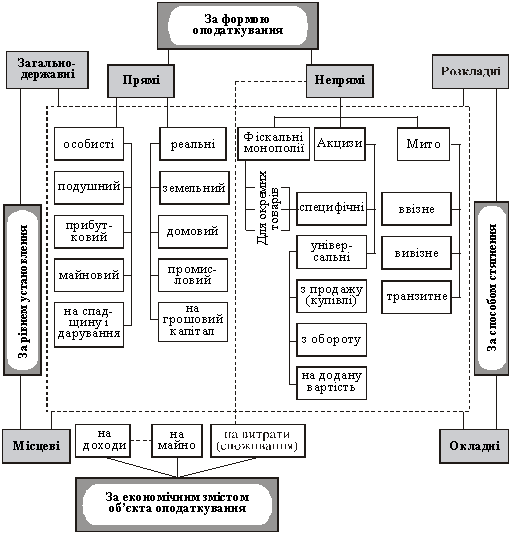

Рис1.1. Класифікація податків Залежно від органу, який вводить податок і в розпорядження якого вони надходять, податки поділяють на загальнодержавні (центральні) і місцеві. Перші стягуються центральним урядом і направляються в бюджет, другі збираються і використовуються місцевими органами самоуправління.[20, c.63] В сучасних умовах з’явився особливий вид міжурядових податків. У країнах Європейського Союзу податок на імпорт сільськогосподарської продукції надходить до міжурядового фонду — бюджету ЄС. В сучасних системах оподаткування країн–учасниць ОЕСР (OECD) податки класифікуються за укрупненим об’єктом оподаткування: 1. Податки на прибутки, доходи: — прибутковий податок з громадян; — податки на прибуток корпорацій; — інші прямі податки корпорацій. 2. Внески до фонду соціального страхування: — з роботодавців; — з найманих робітників; — із само зайнятих осіб. 3. Внутрішні податки на товари і послуги: — ПДВ; — акциз. 4. Податки на зовнішньоекономічну діяльність. 5. Платежі за використання природних ресурсів. 6. Інші податки і збори. Податки залежно від впливу на доходи платника поділяються на пропорційні, прогресивні і регресивні. Вони пропорційні, якщо частка податку не змінюється від розміру доходу платника, хоча сума податкового платежу збільшується зі зростанням доходу. Прогресивні, якщо частка в доході збільшується із зростанням доходу, регресивні, якщо — зменшуються. Непрямі податки стягуються по твердих або пропорційних ставках, проте вони є регресивними, тому що із зростанням доходу платника їх частка в доході скорочується. З точки зору рівності і справедливості оподаткування, вони найбільш уражають людей з меншими доходами. Прямі податки, в свою чергу, можна поділити на дві підгрупи: особисті та реальні. Вони розрізняються у визначенні співвідношення між платником і об’єктом оподаткування. Якщо первинне місце займає платник, а вторинне об’єкт оподаткування, такий податок називається особистим. При реальних податках в першу чергу визначається об’єкт оподаткування. Таким чином, ці ознаки реальних і особистих прямих податків свідчать про те, що між ними існує різниця у пріоритетності платника податку і об’єкта оподаткування. Отже, прямими податками виступають ті, що стягуються державою безпосередньо з доходів чи майна платників, які є власниками цих доходів або майна. Тобто, розмір прямих податків для окремого платника визначається величиною його доходів. Більше платять ті члени суспільства, які мають вищі доходи. 1.4 Переваги і недоліки прямих податків Оцінюючи прямі і непрямі податки за ступенем їх відповідності основним принципам оподаткування та те, наскільки і як вони стосуються інтересів різних верств населення, як виконують своє фіскальне призначення, з’ясуємо переваги та недоліки прямих податків перед непрямими. До переваг прямих податків, на наш погляд, можна віднести те, що: – прямі податки дають реальну можливість встановити пряму залежність між доходами платника та його платежами в бюджет; – прямі податки є важливим дійовим фінансовим регулятором економічних процесів (інвестицій, нагромадження капіталу, сукупного споживання, ділової активності, підприємництва і т.д.), а також регулюють доходи юридичних і фізичних осіб, на відміну від непрямих, які впливають на ціну товарів; – прямі податки сприяють розподілу податкового тягаря таким чином, що значні податкові витрати несуть ті члени суспільства, які мають більш високі доходи; – прямі податки справляють значний вилив на саму державу, яка повинна забезпечити сприятливі умови для ефективного розвитку виробництва, адже якщо обсяг вітчизняного виробництва продукції зростає, то більшими стають надходження до бюджету; – при прямому оподаткуванні податкові служби вступають у безпосередні взаємовідносини з платниками податку, що спонукає до розвитку економічної та політичної самосвідомості: виникають запитання, на які цілі спрямовуються кошти та чи раціонально їх використовують. При непрямому оподаткуванні сплата податку не так помітна, тому платники інертні щодо податкової політики держави; – історія розвитку прямих податків свідчить про те, що вони призводять до сильної зміни як структури виробництва, так і споживання. У разі, якщо держава привласнює весь прибуток або більшу його частину, поступово виникає ситуація, коли споживання зменшується, а підприємства зупиняються. У свою чергу, доходи господарських одиниць, які зростають при помірних прямих податках, стають одним із основних джерел інвестицій в економіку, зростання ділової активності, а значить, і обсягу споживання. Механізм прямого оподаткування має і певні недоліки. До цього переліку відносять такі позиції: — при формуванні державного бюджету пряме оподаткування не може бути стабільним джерелом його доходів, оскільки, наприклад, податок на прибуток та особисті прибуткові податки — це результат ефективної діяльності вітчизняного виробника. І навпаки, непрямим податкам властиве більш швидке надходження. Перерахування податків до бюджету здійснюється після реалізації продукції. Крім того, фіскальна ефективність непрямих податків пов’язана з тим, що вони охоплюють величезну кількість людей, які їх сплачують при придбанні кожної одиниці оподаткованого товару, через що вони дають більш стабільний доход; — оскільки прямими податками охоплюються прибутки та доходи підприємств і населення, то досить низькою є ймовірність їх повного чи майже повного надходження. Більш надійнім об’єктом оподаткування є товари і послуги, процес споживання яких зупинити важко; — прямі податки є досить поширеними для платників, ніж непрямі, де одразу вимагається сплата значної суми. Непрямі ж податки менш помітні для споживачів, оскільки вони сплачуються невеликими частками, шляхом включення їх до ціни товарів, що купуються. Крім того, перевага цих податків полягає ще й у тому, що їх стягнення не пов’язане з неприємним для платника втручанням податкових органів у його приватне життя. Тому протидія непрямим податкам з боку платників значно менша, ніж прямим; — пряма форма оподаткування потребує складного механізму стягнення податків, оскільки пов’язана з досить складного методикою проведення бухгалтерського обліку та звітності; — контроль за сплатою прямих податків також досить складний, оскільки податкова адміністрація має справу з великою групою платників прямих податків. А це в свою чергу вимагає розширення податкової служби і розробки різноманітних методів обліку та контролю доходів громадян і підприємств. Недосконалість законодавства і відсутність належного контролю за сплатою податків створюють сприятливі умови для ухилення від їх сплати.[19, c.27] Страницы: 1, 2 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.