|

|

МЕНЮ

|

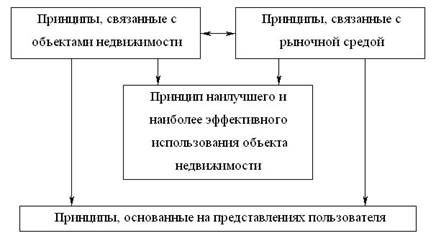

Курсовая работа: Анализ методов оценки недвижимости, приносящей доход6. Модернизация: капитальный ремонт, реконструкция, реставрация улучшений с возможным перепрофилированием (изменением функционального назначения) объекта. Эта стадия начинается в тот момент, когда объект в текущем состоянии не может более удовлетворять современных потребностей пользователей или (и) если его эксплуатация становится экономически неэффективной. На этой стадии как минимум производится капитальный ремонт без изменения планировочного решения и функционального назначения, но с ликвидацией устранимого физического износа и функционального устаревания. Если анализ наилучшего и наиболее эффективного использования земли и улучшений, выполненный в этот момент, покажет целесообразность частичного изменения функционального назначения улучшений, то последние реконструируются с изменением планировки части помещений. Естественно, при этом обеспечиваются и функции капитального ремонта элементов улучшений, сохраняющих первоначальное функциональное назначение. Если анализ использования объекта в существующем состоянии показывает необходимость полной замены его функционального назначения, то реконструкция может сопровождаться не только радикальным изменением планировки, но также пристройкой или надстройкой существующих строений и застройкой свободной части земельного участка. 7. Утилизация, снос улучшений, захоронение или вторичное использование материалов. Жизненный цикл завершается сносом улучшений в конце срока их экономической жизни. Управляющая компания готовит предложения по назначению сроков и экономически целесообразного способа сноса строений, учитывая возможности продажи элементов конструкций и материалов ликвидируемых строений и коммуникаций (минимизируется объем ликвидационных затрат). Некоторые этапы в течении жизненного цикла объекта недвижимости могут повторяться. Так, например, замысел проекта создания нового объекта может возникнуть как на этапе, когда участок земли полностью свободен, так и на стадии возникновения необходимости реконструкции, частичного сноса или достройки строений. Фаза обращения может реализоваться в процессе жизни объекта неоднократно, причем моменты обращения определяют временные границы периодов, составляющих основу так называемых инвестиционных циклов. Объект недвижимости, являясь материальным активом, может использоваться в качестве экономического блага, товара или источника дохода. Если объект недвижимости приносит доход его владельцу и удовлетворяет его потребности, то он эксплуатируется пользователем с целью увеличения дохода, прибыли. Как только объект оценки не приносит доход, он для собственника теряет свою полезность и подлежит продаже и может быть продан как товар в целом или по частям на любом этапе жизненного цикла. Основные этапы жизненного цикла объекта недвижимости, как товара: 1. Приобретение недвижимости (покупка, постройка, наследование). 2. Владение и использование в определенный период 3. Управление объектом недвижимости 4. Извлечение прибыли, удовлетворение потребностей владельцев 5. Распоряжение собственностью 6. Смена собственников, владельцев, пользователей 7. Распоряжение вещными правами на объект 8. Изменение функционального назначения 9. Прекращение права собственности Денежные потоки по этапам инвестиционного цикла в недвижимость отличаются противоположной направленностью и неравномерностью. На начальной стадии имеют отрицательные потоки денежных средств (при строительстве или покупке). В период его использования ( сдача в аренду) отрицательные денежные потоки трансформируются в положительные, и собственник получает уже стабильные доходы, хотя одновременно возможны и затраты (на ремонт и обслуживание здания) В отличие от других товаров недвижимость, приносящая доход, требует профессионального управления активами, начиная с поиска выбора наилучшего и наиболее эффективного варианта использования и его практической реализации. 1.4 Рынок недвижимости Рынок недвижимости есть средство перераспределения, создания и эксплуатации объектов недвижимости между потребителями с использованием финансовых инструментов, т.е. совокупности сделок, совершенных с недвижимостью, их информационного обеспечения, операций по управлению и финансированию работ в области недвижимости. Рынок недвижимости можно классифицировать как рынок развития, рынок оборота, рынок управления, рынок доходной недвижимости. Рынок доходной недвижимости сегментируется по функциональному назначению: · Рынок объектов офисного назначения; · Рынок объектов торгового назначения; · Рынок объектов производственно-складского назначения; · Рынок объектов гостиничного сервиса; · Рынок объектов незавершенного строительства. Цель функционирования рынка недвижимости: 1. Обеспечение устойчивости потоков доходов инвестиций в течении длительного времени или единовременно (при купле-продаже) 2. Защита капитала от инфляций 3. Возможность получения налоговых льгот Важным понятием на рынке недвижимости является оценочная деятельность, её цель и функция. Оценочная деятельность – деятельность субъектов оценочной деятельности, направленная на установление в отношении объектов оценки рыночной или иной стоимости. Цель определяет тип определяемой стоимости объекта недвижимости (земельного участка) и тип тех прав, которые к нему относятся. Например, целью может быть определение рыночной стоимости прав на долгосрочную аренду земельного участка при определенных ограничениях его использования. Функция оценки определяет ее назначение и область последующего использования. Она может быть использована для определения стартовой цены земельного конкурса или аукциона, выкупа прав аренды, получения кредита, страховки, внесения в уставный капитал предприятия и т.д. Точность оценки стоимости объектов недвижимости (земельных участков) существенно зависит от цели и функции оценки – в результате, в начале любой оценки недвижимости перед экспертом-оценщиком стоит проблема выбора вида стоимости для расчетов. Эта проблема связана с тем, что в зависимости от целей и функций оценки выбирается тот или иной вид стоимости. Последний, в свою очередь, обусловливает выбор метода оценки объекта недвижимости Стоимость объекта оценки при существующем использовании (потребительская стоимость) – стоимость объекта оценки, определяемая исходя из существующих условий и цели его использования. Отражает ценность объекта недвижимости для конкретного собственника, Потребительская стоимость является субъективной, зависимой от потребностей конкретного участника рынка недвижимости. Инвестиционная стоимость – стоимость объекта оценки, определяемая исходя из его доходности для конкретного лица при заданных инвестиционных целях. Инвестиционная стоимость сходно с понятием «стоимость в использовании», но отражает ценность объекта недвижимости для конкретного инвестора, который собирается купить оцениваемый объект или вложить в него финансовые средства. Для инвестора важны такие факторы, как риск, масштабы и стоимость финансирования, будущее повышение или снижение стоимости объекта оценки и т.д. Право собственности на недвижимость позволяет собственнику получать доход или удовлетворять его личные потребности. Доход, приносимый объектом, может быть в виде ренты, прибыли арендной платы. Рента – сделка, в которой получатель ренты – собственник объекта недвижимости передает объект в собственность плательщику ренты, который, в свою очередь, обязуется в обмен на полученный объект периодически выплачивать получателю ренты определенную денежную сумму либо предоставлять средства на его содержание в иной форме. При этом получатель ренты лишается права собственности на объект недвижимости и приобретает право его залога. Рента обременяет земельный участок, предприятие, здание, сооружение или другое недвижимое имущество, переданное под ее выплату. В случае отчуждения такого имущества плательщиком ренты его обязательства по договору ренты переходят на приобретателя имущества. Лицо, передавшее обремененное рентой недвижимое имущество в собственность другого лица, несет субсидиарную с ним ответственность по требованиям получателя ренты, возникшим в связи с нарушением договора ренты. Рента имеет несколько подвидов: постоянная рента; пожизненная рента; пожизненное содержание с иждивением. Постоянная рента выплачивается бессрочно в денежной форме или путем предоставления вещей, выполнения работ (оказания услуг), соответствующих по стоимости денежной сумме ренты, по окончании квартала (если иное не установлено договором). Постоянная рента на объект недвижимости может быть выкуплена как по желанию плательщика ренты, так и по требованию получателя ренты. Пожизненная рента выплачивается в течение жизни получателя ренты. Денежная сумма не может быть менее одной минимальной заработной платы. Эта рента выплачивается обычно ежемесячно (если иное не установлено договором). Пожизненное содержание с иждивением закрепляется договором, в котором определяется стоимость всего объема содержания с иждивением (которое не может быть менее двух минимальных заработных плат в месяц). При этом содержание может быть заменено на периодические платежи в деньгах. Аренда – сделка, при которой арендодатель (собственник объекта или лицо, уполномоченное на это законом или собственником) обязуется предоставить арендатору объект недвижимости за арендную плату во временное владение и пользование или только во временное пользование данный объект недвижимости. Письменная форма договора аренды и его регистрация обязательны. Найм жилого помещения – операция, в которой одна сторона – собственник жилого помещения или управомоченное им лицо (наймодатель) – обязуется предоставить другой стороне (нанимателю) жилое помещение за плату во владение и пользование для проживания в нем. В социальный найм предоставляются изолированные жилые помещения нормируемого размера из государственных и муниципальных фондов для бессрочного проживания при условии оплаты части коммунальных услуг. В коммерческий найм предоставляются жилые помещения из государственных и муниципальных фондов без нормирования размера за договорную коммерческую плату на срок до 5 лет. 2. Методы оценки недвижимости 2.1 Принципы оценки недвижимости Теоретическим фундаментом процесса оценки является совокупность оценочных принципов, которые можно подразделить в виде групп, в свою очередь состоящих из совокупности основных и вспомогательных принципов: - принципы, опирающиеся на представления собственника, - основным критерием является полезность объекта, его способность приносить доход; - принципы, связанные с эксплуатацией собственности (земля, здания, сооружения и другое имущество), обусловленные действием рыночной среды наилучшего и наиболее эффективного использования; Принципы оценки объектов недвижимости могут быть условно объединены в следующие четыре группы: принципы, основанные на представлениях пользователя; принципы, связанные с объектами недвижимости (земля, здания, сооружения); принципы, связанные с рыночной средой; принцип наилучшего и наиболее эффективного использования объекта недвижимости. Все принципы оценки недвижимости связаны между собой (рис. 1). Оценивая объект недвижимости, необходимо по возможности задействовать сразу несколько принципов. оценка недвижимость доходный затратный

Рис. 1. Взаимосвязь принципов оценки Принципы пользователя включают в себя: принципы полезности, замещения и ожидания. Полезность – это способность объекта недвижимости удовлетворять потребности пользователя в данном месте и в течение данного периода времени. Принцип полезности заключается в том, что всякий объект недвижимости обладает стоимостью только в том случае, если он полезен какому-нибудь инвестору и может быть использован для реализации определенных функций или личных потребностей, например, использование недвижимости в качестве промышленного предприятия, гостиницы, кафе, офиса, музея и пр. В случаях с приносящей доход недвижимостью удовлетворение потребностей пользователя, в конечном счете, может быть выражено в виде потока доходов. Принцип замещения определяется следующим образом: рациональный (типичный, разумный) покупатель не заплатит за объект недвижимости больше минимальной цены, взимаемой за другой аналогичный объект такой же полезности, или, иначе, максимальная стоимость оцениваемого объекта определяется наименьшей стоимостью, по которой может быть приобретен другой аналогичный объект с эквивалентной полезностью. Принцип замещения используется во всех трех подходах к оценке недвижимости: затратном, доходном, сравнительном. Принцип ожидания гласит: стоимость объекта, приносящего доход, определяется текущей стоимостью будущих доходов, которые, как ожидается, этот объект принесет. Стоимость объекта недвижимости, приносящего доход, определяется величиной денежного потока, ожидаемого от использования оцениваемого объекта, а также суммой, ожидаемой от его перепродажи. Принцип ожидания является основным при реализации доходного подхода к оценке. Принципы, связанные с объектами недвижимости включают в себя: принципы остаточной продуктивности земли, предельной продуктивности (принцип вклада), возрастающей и уменьшающейся доходности, сбалансированности (принцип пропорциональности), оптимальных величин, оптимального разделения имущественных прав. Принцип остаточной продуктивности заключается в том, что в основе стоимости земли лежит ее остаточная продуктивность (производительность). Чтобы понять это положение, необходимо признать, что любой вид деятельности, как правило, требует наличия четырех составляющих производства: капитала, труда, управления и земли. В связи с тем, что в данный момент времени и в данном регионе эти составляющие производства имеют ограниченное предложение, возникает определенная конкуренция на рынке, оказывающая значительное влияние на издержки производства. Каждая составляющая производства должна быть покрыта из доходов от предпринимательской деятельности. Однако поскольку земля физически недвижима, а другие составляющие привлекаются к ней для осуществления предпринимательской деятельности, в первую очередь оплачиваются труд, капитал и управление, а остаток дохода выплачивается владельцу земли как рента. Принцип предельной продуктивности или принцип вклада гласит: в результате инвестиций должен быть получен доход, остающийся после покрытия издержек. Улучшения обладают ценностью, когда они сопровождаются увеличением рыночной стоимости. Вклад – это сумма, на которую увеличивается или уменьшается стоимость хозяйственного объекта или чистый доход от него вследствие наличия или отсутствия какого-либо фактора производства. Например, строительство зоны для парковки автомобилей может значительно повысить стоимость магазина розничной торговли, если в результате возрастет объем продаж. Принцип возрастающей и уменьшающейся доходности означает: увеличение капиталовложений в основные составляющие производства обусловливает пропорциональное увеличение темпов роста прибыли лишь до определенного предела, после которого прирост прибыли становится меньше, чем прирост капиталовложений. Данный предел соответствует максимальной стоимости объекта недвижимости. Любые дополнительные капиталовложения в недвижимость, осуществленные после достижения данного предела, не дадут пропорционального увеличения прибыли (а значит, и пропорционального увеличения стоимости объекта недвижимости). Принцип сбалансированности (пропорциональности) формулируется следующим образом: составляющие производства (либо объекта недвижимости) должны сочетаться между собой в определенной пропорции.. Например, для эффективного функционирования магазина необходимо, чтобы оборотного капитала хватило для обеспечения широкой номенклатуры товаров, чтобы имелся достаточно большой участок земли для устройства подъездов и стоянок, чтобы управляющие магазином получили оптимальную заработную плату, и заработная плата продавцов магазина соответствовала интенсивности их работы. Лишь при оптимальном сочетании всех четырех составляющих производства с объекта недвижимости будет получен максимальный доход и, следовательно, стоимость объекта недвижимости при оценке будет выше. Сбалансированность – это когда любому типу землепользования соответствуют оптимальные суммы различных факторов производства, при сочетании которых достигается максимальная стоимость земли. Принцип оптимальных величин (оптимальной экономической величины) гласит: при сложившихся на рынке недвижимости тенденциях большим спросом пользуется определенная (оптимальная) величина объекта недвижимости данного типа. Например, хороший участок, который слишком мал или слишком велик, может потерять в стоимости. Принцип оптимального разделения имущественных прав гласит: имущественные права на объект недвижимости следует разделять и соединять таким образом, чтобы увеличить общую стоимость объекта недвижимости. Действующее законодательство Российской Федерации позволяет разделять и продавать по отдельности имущественные права. Использование в практике имущественных отношений перечисленных выше типов разделения совокупности имущественных прав и их оптимальное соединение позволяют увеличить стоимость объектов недвижимости. Принципы, связанные с рыночной средой включают в себя: принципы зависимости, соответствия, спроса и предложения, конкуренции и принцип изменения. Принцип зависимости (внешнего воздействия) гласит: различные факторы внешней среды оказывают влияние на стоимость объекта недвижимости. Местоположение объекта и связь его с рынком пользователя – в совокупности составляют понятие «экономическое местоположение недвижимости». Этот суммарный фактор оказывает наибольшее влияние на стоимость объекта недвижимости. Принцип соответствия гласит: объект недвижимости, не соответствующий существующим в настоящее время рыночным стандартам (ожиданиям), имеет меньшую стоимость. Например, в настоящее время на рынке недвижимости стоимость «хрущевской» квартиры меньше, чем стоимость квартиры такой же площади в доме, построенном по современным проектам. Соответствие – это то, в какой степени архитектурный стиль и уровни удобства и услуг, предлагаемых объектом недвижимости, отвечают потребностям и ожиданиям рынка недвижимости. Следует отметить, что потребности и ожидания рынка с течением времени изменяются и поэтому изменяются и стандарты соответствия. С принципом соответствия связаны принципы регрессии и прогрессии. Регрессия имеет место, когда участок земли оказывается перегруженным застройкой с учетом условий данного рынка. Прогрессия имеет место, когда благодаря высокой стоимости соседних объектов повышается цена оцениваемой собственности. Принцип спроса и предложения заключается в выявлении взаимосвязи между потребностью в объекте недвижимости и ограниченностью его предложения. Спрос на объект недвижимости обусловлен его полезностью (способностью удовлетворять потребности пользователя) и доступностью, но ограничен платежеспособностью потенциальных потребителей. Чем ниже спрос и выше предложение, тем ниже стоимость объекта, и наоборот. Если на рынке недвижимости спрос и предложение уравновешены, рыночная стоимость объекта стабилизируется, рыночная цена обычно отражает затраты производства. Принцип конкуренции. Конкуренция – это соперничество, состязание в каком-либо виде деятельности. Разумная конкуренция стимулирует повышение качества объектов и услуг на рынке недвижимости, избыточная конкуренция приводит к снижению прибыли. Отсутствие конкуренции на рынке недвижимости (при монопольной ситуации) – основное условие, при котором рыночная стоимость объекта не может быть определена, поскольку она складывается только на конкурентном рынке. Принцип изменения. Изменению подвержены как сам объект недвижимости (например, физическому износу), так и все факторы внешней среды, влияющие на стоимость объекта, упомянутые выше. Рассмотренные выше принципы оценки недвижимости тесно связаны с принципом наилучшего и наиболее эффективного использования. Который предполагает использование всех принципов в комплексе при наличии совокупности возможных вариантов. Из них выбирается вариант наилучшего и наиболее эффективного использования, который достаточно обоснован и финансово осуществим, соответствует законодательству и при котором наиболее полно реализуются функциональные возможности объекта оценки. Все группы принципов связаны между собой, при этом каждый из них при проведении анализа конкретного объекта недвижимости имеет свою значимость. 2.2 Доходный подход к оценке объектов недвижимости Рациональное хозяйствование в сфере недвижимости предполагает, прежде всего, обеспечение максимально продуктивного использования объекта недвижимости как экономического ресурса и отыскание путей повышения такого использования. При этом учитывается, что критерии эффективности для доходных объектов должны основываться на параметрах доходности объекта. Доходный подход основан на том, что стоимость недвижимости, в которую вложен капитал, должна соответствовать текущей оценке качества и количества дохода, который эта недвижимость способна принести. Доходный подход к оценке стоимости объектов недвижимости – совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.