|

|

МЕНЮ

|

Дипломная работа: Краткосрочное финансовое планирование организацииДипломная работа: Краткосрочное финансовое планирование организацииТема дипломной работы: Краткосрочное финансовое планирование организации (на примере ООО «Эмузин») СОДЕРЖАНИЕ ВВЕДЕНИЕ ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ КРАТКОСРОЧНОГО ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИЯХ 1.1 Цели, принципы финансового планирования и его виды 1.2 Методы и этапы краткосрочного финансового планирования 1.3 Бюджетирование как инструмент краткосрочного планирования предприятия ГЛАВА 2. ОРГАНИЗАЦИЯ БЮДЖЕТНОГО ПЛАНИРОВАНИЯ В ООО «ЭМУЗИН» 2.1 Экономическая характеристика ООО «ЭМУЗИН» 2.2 Методология и инструментарий бюджетного планирования в ООО «ЭМУЗИН» 2.3 Элементы бюджетирования в ООО «ЭМУЗИН» ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ КРАТКОСРОЧНОГО ФИНАНСОВОГО ПЛАНИРОВАНИЯ В ООО «ЭМУЗИН» 3.1 Мероприятия по созданию специализированных служб планирования в ООО «ЭМУЗИН» 3.2 Мероприятия по созданию центров ответственности 3.3 Совершенствование контроля за исполнением бюджетов ЗАКЛЮЧЕНИЕ СПИСОК ЛИТЕРАТУРЫ ВВЕДЕНИЕ Финансы предприятий занимают ведущее место в воспроизводственном процессе и формировании собственных денежных средств. В последние годы произошли серьезные изменения в экономике России. В результате реформ появился развитый негосударственный сектор экономики, новые формы собственности, банковская система, рынки товаров, услуг, капитала. Изменились условия государственного регулирования, была введена система налогообложения. Все это привело к повышению роли распределительных отношений. Эффективное управление финансами предприятия возможно лишь при планировании всех финансовых потоков хозяйствующего объекта. Необходимы тщательная оценка и контроль всех процессов и отношений предприятия. Если ранее при командно-административной системе финансовой службе отводилась роль исполнителя, то теперь в более сложных рыночных условиях предприятие само несет ответственность за все негативные последствия и просчеты планов ухудшением своего финансового положения, а зачастую и банкротством. Таким образом, важно заметить не только необходимость тщательного планирования, но также профессионального подхода предприятия к этому планированию. Это значит, что возросла роль образования и опыта в сфере финансового планирования. Однако нельзя забывать о ряде факторов, ограничивающих его использование на предприятиях. Прежде всего это – нестабильность на отечественном рынке. Политическая неустойчивость приводит к шаткому положению в российской экономике, так как отсутствует эффективная нормативно-правовая база отечественного бизнеса, очень тяжелая налоговая система, а также затрудняется возможность получить кредит от зарубежных инвесторов, которые боятся потерять свои деньги. Доля предприятий, которые располагают финансовыми возможностями для осуществления серьезных финансовых разработок крайне мала. Только крупные компании имеют возможности для осуществления эффективного финансового планирования и привлечения высококвалифицированных специалистов, хотя мелкие фирмы чаще нуждаются в привлечении заемных средств для обеспечения своей хозяйственной деятельности, а, значит, потребность в планировании больше. Внешняя среда больше влияет на небольшие предприятия и менее поддается анализу. Краткосрочное планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой стороны – предприятие уменьшает число неиспользованных возможностью путем анализа. Это возможно благодаря воплощению выработанных стратегических целей в конкретные финансовые показатели. Краткосрочное финансовое планирование позволяет определить жизнеспособность проекта в условиях конкуренции. Цель краткосрочного финансового планирования заключается в обеспечении предприятия необходимыми финансовыми ресурсами производственной, и финансовой деятельности. В связи с этим нужно определить пути эффективного вложения капитала, оценить степень рационального его использования, выявить внутрихозяйственные резервы увеличения прибыли за счет экономного использования денежных средств и установление рациональных финансовых отношений с бюджетом, банками и контрагентами. Важно также соблюсти интересы акционеров и других инвесторов. И как следствие всего финансовое планирование выполняет контрольную функцию по изучению финансового состояния предприятия, его платеже- и кредитоспособностью. Краткосрочный финансовый план оказывает большое влияние на экономику предприятия. Это обусловлено целым рядом обстоятельств. Во-первых, в финансовых планах происходит соизмерение начальных затрат для осуществления деятельности с реальными возможностями, и в результате корректировки достигается материально-финансовая сбалансированность. Во-вторых, статьи краткосрочного финансового плана связаны со всеми экономическими показателями работы предприятия и увязаны с основными разделами предпринимательского плана: производством продукции и услуг, научно-техническим развитием, совершенствованием производства и управления, повышением эффективности производства, капитальным строительством, экономическим стимулированием и так далее. Таким образом, краткосрочное финансовое планирование может оказывать влияние на все стороны деятельности хозяйствующего субъекта. Цель данной выпускной квалификационной работы - глубокое изучение и разработка предложений по совершенствованию краткосрочного финансового планирования на основании нормативных, законодательных материалов, научной и специальной литературы, опыта организации учетно-аналитической работы на предприятии ООО «ЭМУЗИН» Для достижения намеченной цели в работе поставлены и решены следующие задачи: - охарактеризованы сущность, виды и принципы финансового планирования на предприятии ; - рассмотрены этапы краткосрочного финансового планирования; - изучена роль бюджетирвания как инструмента эффективного краткосрочного планирования; - изучена методика бюджетирования в ООО «ЭМУЗИН»; - приведены мероприятия по совершенствования планирования в компании; Методологической основой выпускной квалификационной работы явилась нормативная и периодическая литература по вопросам планирования на предприятии. В ходе исследования применялись экономико-статистические методы, методы математического моделирования, методы обобщения, группировки, анализа и синтеза, систематизации, сравнения.ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ КРАТКОСРОЧНОГО ФИНАНСОВОГО ПЛАНИРОВАНИЯ1.1 Цели, принципы финансового планирования и его виды В системе мер по стабилизации денежного хозяйства предприятий важное место занимает разработка ими финансовых планов (бюджетов). В современных условиях роль финансового планирования существенно изменяется по сравнению с тем, что было в планово-централизованной экономике. Теперь предприятия сами заинтересованы в том, чтобы реально представлять свое финансовое положение сегодня и в ближайшей перспективе. Во-первых, для того чтобы преуспеть в своей хозяйственной деятельности. Во-вторых, чтобы своевременно выполнять денежные обязательства перед бюджетом, внебюджетными фондами, акционерами, банками и другими партнерами. Для этого необходимо заранее рассчитывать доходы, расходы, прибыль, учитывать последствия инфляции, изменение рыночной конъюнктуры [5, c. 54]. Составляя свои финансовые планы, предприятие должно преследовать следующие цели [6, c. 16]: - обеспечение производственного, научно-технического и социального развития, прежде всего за счет собственных средств (чистой прибыли и амортизации); - увеличение прибыли, прежде всего, за счет роста объема производства, продаж и снижения себестоимости продукции (работ, услуг); - обеспечение финансовой устойчивости и ликвидности. Назначение финансовых планов - прогноз среднесрочной и долгосрочной финансовой перспективы, а также определение текущих расходов и доходов предприятия [11, c. 106]. Важнейшими объектами финансового планирования являются: - выручка от реализации продукции (работ и услуг); - прибыль и ее использование по соответствующим направлениям; - фонды специального назначения и их использование; - объем платежей в бюджет и во внебюджетные фонды. Цель составления финансового плана - определение возможных объемов финансовых ресурсов, капитала и резервов на основе прогнозирования финансовых показателей. Важным моментом финансового планирования является его стратегия, т.е. определение центров доходов (прибыли) и центров расходов хозяйствующего субъекта [22, c. 53]. Центр дохода хозяйствующего субъекта - это его подразделение, которое приносит ему максимальную прибыль. Центр расходов - подразделение хозяйствующего субъекта, являющееся малорентабельным или вообще некоммерческим, но играющее важную роль в общем производственно-торговом процессе. В западной практике долгосрочным планом считается план, составленный на срок 1 год и более, а краткосрочным — на период не более 1 года. Сейчас в России «горизонт прогнозирования» составляет от полугода до полутора — двух лет. Таким образом, в российских условиях краткосрочными можно считать квартальные планы и менее, а долгосрочными — от полугода до года. Согласно другой классификации, финансовое планирование на предприятиях осуществляется на 5 лет, год или квартал. В соответствии с этим существуют перспективные (стратегические, в том числе пятилетние), текущие и оперативные планы [18, c. 114]. Перспективный финансовый план определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства. Пятилетний план - это главная форма реализации цели и задач развития предприятий, стратегии инвестиций и предполагаемых накоплений. Перспективный финансовый план обычно является коммерческой тайной предприятия. Текущее финансовое планирование включает в себя годовой баланс доходов и расходов, сметы образования и расходования фондов денежных средств: фонда оплаты труда, фонда средств, направляемых на развитие и совершенствование производства (фонда накопления); фонда средств, направляемых на социальные нужды; резервных и других фондов. Текущие финансовые планы разрабатываются на основе перспективных планов путем их конкретизации и детализации. Производится конкретная увязка каждого вида вложений или фонда и источника их финансирования. Оперативное финансовое планирование заключается в составлении и использовании платежного календаря - подробного финансового документа, отражающего оперативный денежный оборот предприятия [15, c. 29]. Для разработки финансовых планов используются следующие исходные данные: - договоры (контракты), заключенные с потребителями продукции (работ, услуг) и поставщиками товарно-материальных ценностей; - прогнозные расчеты по реализации продукции потребителем и прибыли; - экономические нормативы. Разработанные на основе этих данных финансовые планы служат для увязки общего объема финансовых ресурсов с их источниками и направлениями расходования. При разработке финансовых планов рекомендуется использовать ряд основополагающих принципов[13, c. 59]. 1. Принцип финансового соотношения сроков («золотое банковское правило») - использование и получение средств должно происходить в установленные сроки, т.е. капиталовложения с длительными сроками окупаемости целесообразно финансировать за счет заемных средств. 2. Принцип платежеспособности - планирование денежных ресурсов должно обеспечивать платежеспособность предприятия в любое время года. 3. Принцип рентабельности капиталовложений - для капитальных вложений целесообразно выбирать самые дешевые способы финансирования. Заемный капитал выгоднее привлекать в том случае, если он повышает рентабельность собственных средств. 4. Принцип сбалансированности рисков - особенно рискованные инвестиции правомерно финансировать за счет собственных средств. 5. Принцип приспособлений к потребностям рынка - предприятию важно учитывать конъюнктуру рынка и свою зависимость от получения кредитов. 6. Принцип предельной рентабельности - целесообразно выбирать те капиталовложения, которые обеспечивают максимальную предельную рентабельность на инвестированный капитал. В финансовый план входят: - расчет потребности в собственных оборотных средствах, определение источников ее покрытия; - плановый расчет прибыли и ее распределение; - баланс доходов и расходов. При переходе предприятия на принятую в международной практике систему учета и статистики финансовый план включает, как правило, прогноз поступлений, таблиц доходов и затрат, свободный баланс активов и пассивов предприятия и график достижения безубыточности (Рис.1). I. Прогноз объемов реализации продукции призван дать представление о той доле рынка, которую предлагается завоевать своей продукцией. Причем, как правило, принято составлять такой прогноз на три года вперед. Для первого года данные приводятся помесячно, для второго - поквартально, для третьего приводится общая сумма продаж за двенадцать месяцев. Для данного случая предполагается, что для начального периода производства уже точно известны будущие покупатели, имеется предварительная договоренность с ними о будущих продажах. Начиная со второго года нужно будет заниматься прогнозными оценками. Важно, чтобы оценки были реалистичными, так как в конечном итоге именно исходя из этих цифр реализации будет покупаться оборудование, будут расходоваться денежные ресурсы, наниматься новые работники и т.д [5, c. 101].

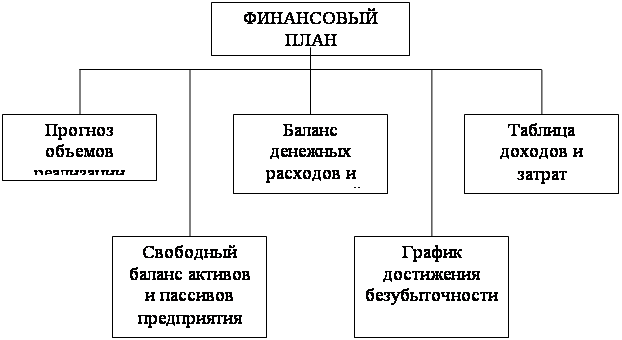

Рис.1 Финансовый план организации. II. Баланс денежных расходов и поступлений - это документ, позволяющий оценить, какое количество финансовых ресурсов следует вложить в проект, причем с разбивкой во времени, т.е. до начала реализации, а затем по ходу выполнения поставленной задачи. Следует отметить, что западные предприниматели относятся к планированию денежных потоков более серьезно, чем российские, воспринимающие безналичный оборот средств более индифферентно [24, c. 103]. Главная задача баланса денежных расходов - проверить синхронность поступления и расходования денежных средств, а значит, проверить будущую ликвидность предприятия для определения общей стоимости всего проекта. Таблица доходов и затрат представляет собой документ с достаточно простой структурой и состоит из следующих показателей: доходы от продаж товаров, издержки производства товаров, суммарная прибыль от продаж, общепроизводственные расходы, чистая прибыль. Основная задача этого документа - показать, как будет формироваться и изменяться прибыль (для первого года - помесячно, для второго - поквартально, для третьего - в расчете на год). I. Сводный баланс активов и пассивов рекомендуется составлять на начало и конец первого года реализации проекта. Считается, что этот документ не менее важен, чем баланс денежных расходов и поступлений. Его обычно очень тщательно изучают специалисты коммерческих банков, чтобы оценить, какие суммы намечается вложить в активы разных типов и за счет каких пассивов предприниматель собирается финансировать создание или приобретение этих активов. II. Для более понятного (наглядного) отображения происходящих финансовых процессов формируется график достижения безубыточности.

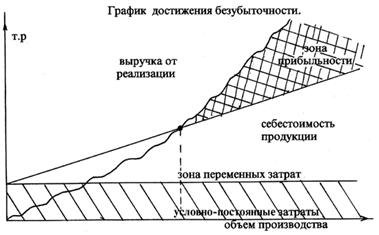

Рис.2. График достижения безубыточности. С помощью такого графика находится так называемая точка безубыточности, т.е. тот объем производства, при котором кривая, показывающая изменение выручки от реализации (при заданном уровне цен), пересечется с кривой, показывающей изменение себестоимости продукции[21, c. 66]. 1.2 Методы и этапы краткосрочного финансового планирования В практике краткосрочного финансового планирования применяются следующие методы: экономического анализа, нормативный, балансовых расчетов, денежных потоков, метод многовариантности, экономико-математическое моделирование. Метод экономического анализа позволяет определить основные закономерности, тенденции в движении натуральных и стоимостных показателей, внутренние резервы предприятия. На основании доступной отчетно-учетной информации оценивается финансовое положение предприятия, его внутренние и внешние отношения. Это позволяет охарактеризовывать его платежеспособность, эффективность и доходность деятельности и другие показатели, а затем по результатам принять обоснованные решения. Сущность нормативного метода в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйственного субъекта в финансовых ресурсах и их источниках. Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в перспективе. При этом большое влияние должно быть уделено выбору даты: она должна соответствовать периоду нормальной эксплуатации предприятия. Метод денежных потоков носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, с тем, чтобы выбрать из них оптимальный, при этом критерии выбора могут задаваться различные [27,c. 78]. Методы экономико-математического моделирования позволяют количественно выразить тесноту взаимосвязи между финансовыми показателями и основными факторами, их определяющими. Только совокупность перечисленных методов позволит сделать разносторонние выводы. Процесс краткосрочного финансового планирования включает несколько этапов [5, c. 98]. На первом – анализируются финансовые показатели за предыдущий период. Для этого используют основные финансовые документы предприятий – бухгалтерский баланс, отчеты о прибылях и убытках, отчет о движении денежных средств. Баланс предприятия входит в состав документов финансового планирования, а отчетный бухгалтерский баланс является исходной базой на первой стадии планирования. При этом западные компании используют для анализа, как правило, внутренний баланс, включающий наиболее достоверную информацию для внутрифирменного пользования. Внешний баланс, обычно составляющийся для публикации, по целому ряду причин (налогообложение, создание резервного капитала и другие) показывает уменьшенные размеры прибыли. Второй этап предусматривает составление основных прогнозных документов, таких как прогноз баланса, отчета о прибылях и убытках, движения денежных средств (движение наличности), которые относятся к перспективным финансовым планам и включаются в структуру научно-обоснованного бизнес-плана предприятия. На третьем этапе уточняются и конкретизируются показатели прогнозных финансовых документов посредством составления текущих финансовых планов. На четвертом этапе осуществляется оперативное финансовое планирование. Завершением процесса финансового планирования является практическое внедрение планов и контроль за их исполнением. Остановимся подробнее на изучении особенностей оперативного финансового планирования. Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и расчет потребности в краткосрочном кредите. Платежный календарь позволяет решать следующие задачи: - организация учета временной "стыковки" денежных поступлений и предстоящих расходов предприятия; - формирование информационной базы о движении денежных потоков и оттоков; - ежедневный учет изменений в информационной базе; - анализ неплатежей (по суммам и источникам возникновения) и организация конкретных мероприятий по их преодолению; - расчет потребности в краткосрочном кредите в случаях временной "нестыковки" денежных поступлений и обязательств и оперативное приобретение заемных средств; - расчет (по суммам и срокам) временно свободных денежных средств предприятия; - анализ финансового рынка с позиции наиболее надежного и выгодного размещения временно свободных денежных средств предприятия. Платежный календарь составляют на квартал с разбивкой по месяцам и более мелким периодам. Необходимо учитывать объемы производства и реализации, состояние запасов, дебиторскую задолженность в целях контроля за финансовым планом. Притоки и оттоки денежных средств должны быть сбалансированы. Информационной базой платежного календаря служат планы, составленные на предприятии: план реализации продукции, смета затрат на производство, план капитальных вложений; а также выписки по счетам предприятия и приложения к ним; нормативно установленные сроки платежей для финансовых обязательств; договора; счета-фактуры; график выплаты заработной платы; внутренние приказы. Процесс составления платежного календаря можно разделить на 6 этапов: |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.